債券投資家のビル・グロス氏がブルームバーグのインタビュー(英語)で、商品市場暴落の意味、米国の利上げとその後の金融市場について語っている。グロス氏は、世界経済に蔓延するデフレ圧力にもかかわらず、Fed(連邦準備制度)は利上げをしたがっていると指摘する。

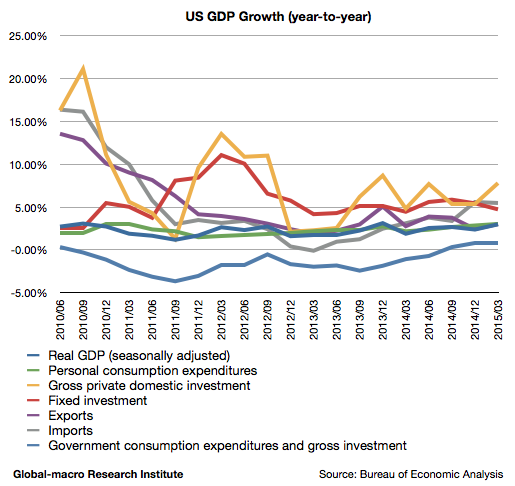

デフレの気配がしており、CRB商品指数はもはやリーマン・ブラザーズが倒産したときよりも低くなっている。商品市場は世界経済の本当の姿を伝えてくれる。リアルタイムの需要と供給を反映しているからだ。

この論点は、奇しくもこのインタビューの一日前にここで公開した前回の記事とほとんど同じである。わたしのほうが早いので、真似をしたわけではないのだが、世界の市場を見ている投資家の考えることは皆同じということである。