まるで本職のアナリストのような発言だが、これは2016年のアメリカ大統領選候補、ドナルド・トランプ氏の株式市場に対する見解である。CNBC(原文英語)が報じた。

「米国の株式市場」カテゴリーアーカイブ

ジャネット・イエレン氏: アメリカ経済は1970年代のスタグフレーションを繰り返してはいない

以下はFed(連邦準備制度)の現議長ジャネット・イエレン氏がサンフランシスコで行った講演(原文英語)の抜粋である。

1970年代のスタグフレーションの亡霊がその醜い頭をもたげているとの懸念が聞かれる。スタグフレーションとは、賃金と物価の上昇スパイラルによって生じると考えられており、それは中央銀行の金融政策への信頼が失われ、期待インフレ率を制御できなくなることで悪化することがある。

最初に種明かしをしておくが、これは2016年に行われた講演ではない。しかしこれがいつの講演かを言う前に、2%を超えて加速するアメリカのコアCPIと賃金のグラフを眺め、最近の好調な雇用統計を念頭に置きながらこの講演の続きを読んでもらいたい。

ドル暴落予想を裏付ける米国GDP: 4-6月期は落ち込み加速、悪化するアメリカ経済見通し

米国経済統計局が7月29日に発表した第2四半期のアメリカ実質GDP成長率の速報値は1.23%(前年同期比、以下同じ)となり、もともと減速が始まっていた前期の確報値1.57%を更に下回る結果となった。2%以上の成長を維持していた昨年から比べると大きな減速である。

米国経済については今のところ去年の末に発表したわたしの見通しの通りに推移しており、今回のGDP統計も全体としてはそれを裏付ける結果となった。

ただ、その内訳に関しては今回解釈の難しい箇所がいくつかあり、それをどう解釈するかによってアメリカ経済の今後を予想できるかどうかが決まると言える。順に内容を見てゆこう。

米国株が史上最高値を更新、ソロス氏の空売りは失敗か?

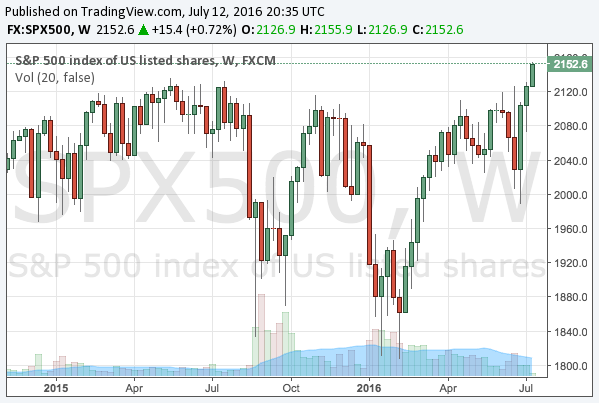

S&P 500がついに市場最高値を更新した。2015年後半の世界同時株安の後、米国株は何度も急落を繰り返しながら上値を試していたが、Brexit後のリスクオフを克服したことでついに上値を抜けた形となる。以下はS&P 500のチャートである。

急落を何度も繰り返しながらなかなか下値を割らず、一方でこれまで上値を積極的に更新することもなかった米国株の先行きについては、市場で様々な意見が主張されていた。

世界の金融市場チャート: イギリスのEU離脱で上がったもの、下がったもの

イギリスの国民投票でEU離脱が決定してからある程度時間が経ち、市場の反応が出揃ってきたので、世界の金融市場チャートからBrexitで上がったもの、下がったものを纏めておきたい。

ジョージ・ソロス氏、イギリスのEU離脱決定で大儲けか

6月23日の国民投票でイギリスのEU離脱が支持された後の金融市場の急落で、著名ヘッジファンドマネージャーのジョージ・ソロス氏が巨額の利益を得たとの報道がIndependent(原文英語)など英語圏でいくつか見られる。

債券王ビル・グロス氏: 資産バブルに気をつけろ! 量的緩和バブルはいずれ崩壊する

著名債券投資家のビル・グロス氏がBloombergのインタビュー(英語)で、投資家は2016年の金融市場における資産価格バブルに注意すべきだと忠告している。

6月のFOMC会合でのアメリカ利上げ予想と金利先物市場の利上げ織り込み、日経平均への影響

6月のFOMC会合の日程が近づいてきたので、米国利上げの可能性について議論してみたい。会合の日程は米国時間6月14日から15日であり、結果は15日に発表される。今回は結果発表後にイエレン議長の記者会見がある会合である。

金利先物市場における利上げ織り込み

先ずは例によって金利先物市場に織り込まれている利上げ回数を確認してみたい。

世界最大のヘッジファンド運用者による経済入門: レイ・ダリオ氏の「30分で判る経済の仕組み」

今後の世界経済を占う上で、投資家であれば必ず見るべき動画を紹介したい。世界最大のヘッジファンドであるBridgewaterの創業者レイ・ダリオ氏による「30分で判る経済の仕組み」である。

この動画は以下の自信に満ちた導入部から始まる。

これは型破りな考え方ですが、30年以上にわたって確かな成果が証明されたために、わたしは世界金融危機を予知して、避けることが出来ました。

原油安で米国シェールオイル企業の破綻は近いか?: 2016年第1四半期決算を見る

2月に引き続き、アメリカのシェールオイル採掘企業の決算を見て原油価格の推移見通しを考えたい。今回は5月に発表された2016年1-3月期の決算を眺めてゆく。