3月15日から16日まで行われた米国FOMCの金融政策決定会合では、政策金利の維持が決定された。決定は満場一致ではなく、カンザスシティ連銀総裁のジョージ氏が0.25%の利上げを主張したが否決された。ジョージ氏はタカ派で知られる。

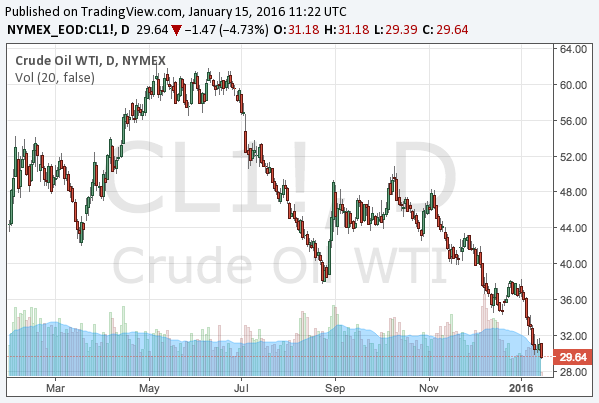

発表された声明は下記の記事で取り上げた1月のものとあまり変わっていないが、原油価格や株式市場が反発したにもかかわらず、「世界経済と金融市場の動向は引き続きリスクとなっている」との表現を記載し、1月に引き続き市場への配慮を示した。

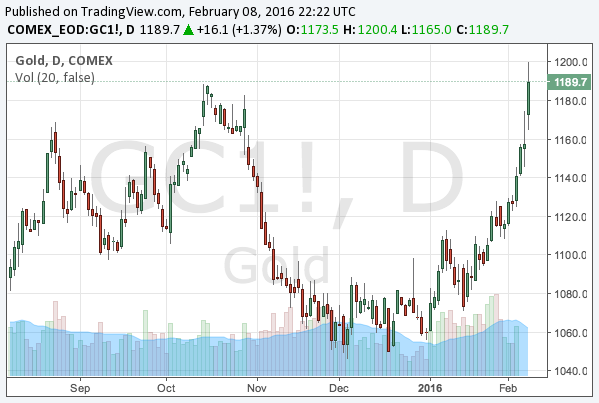

現在の市場の回復を考えれば、個人的にはFed(連邦準備制度)はもっとタカ派になって良いと考えていたので、その予測からすれば今回の発表はハト派ということになるだろうか。市場もそのように受け取ったようであり、ドルが下落、金価格などが上昇している。順にチャートを見てゆこう。