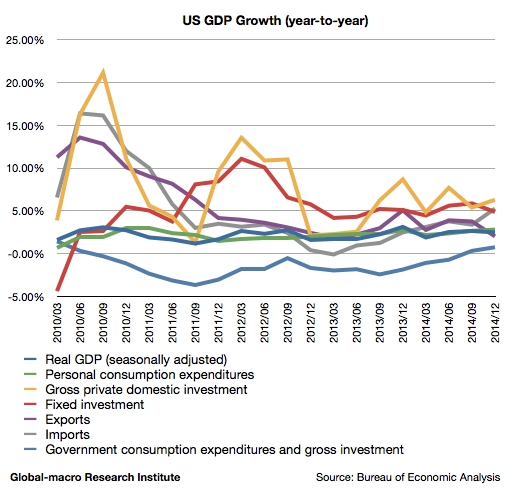

Fed(連邦準備制度)による 量的緩和が2014年に終了し、2015年の中旬には利上げを控えているにもかかわらず、米国の株式市場は連日史上最高値付近で推移している。サウジアラビアが最近の原油価格の小反発を歓迎する意向を表明したことから、60ドル前後の原油価格が受け入れられたと考え、米国の個人消費の回復はますます揺るがないものになりつつある。

しかし、それでも利上げは歴史上何度も金融市場の暴落を引き起こしてきたイベントであり、米国株を保有する投資家は心の何処かで自分の買い持ちを心配している。

株式市場はこのまま利上げまで問題なく上昇するのだろうか? これは買い方も売り方もどちらも抱えている疑問であり、それぞれの答えがあるだろうが、先ずはおよそ考えられるシナリオを列挙してみたい。以下の3つである。 続きを読む 2015年、米国利上げまでの投資戦略