2月に引き続き、アメリカのシェールオイル採掘企業の決算を見て原油価格の推移見通しを考えたい。今回は5月に発表された2016年1-3月期の決算を眺めてゆく。

globalmacroresearch のすべての投稿

安倍首相がシリア難民150人受け入れを発表、日本の治安と文化は終焉へ

本当は政治のことなど書きたくはないのだが、これだけは海外における移民政策の実情を知っている人間が書いておかなければならない。

5月20日、安倍首相は中東安定化政策の一環として150人のシリア難民を日本に受け入れることを表明した。ニュースなどでは「シリア難民を留学生として受け入れ」などという意味の分からない表現になっているが、留学生や外国人労働者という名前を使ってどれだけ隠そうとも、自民党は移民推進政党なのであり、そして今回の措置は遂に最後の一線を超えてしまった。

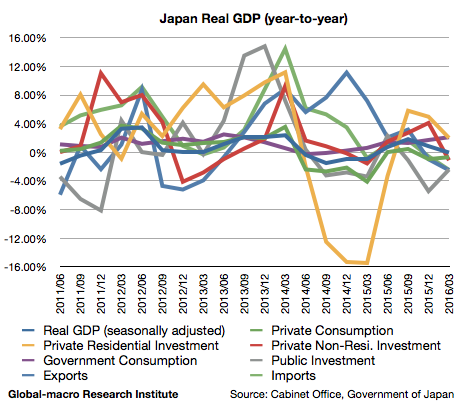

2016年1-3月期日本のGDP内訳: ついにマイナス成長、円安減速で輸出減加速

アベノミクスも本当に終わりに近づいてきたというわけである。2016年第1四半期のGDP速報値が発表され、実質GDPは-0.05%(前年同期比、以下同じ)のマイナス成長となった。個人消費は前期よりマイナスになっていたが、GDPそのものがマイナス成長となったのは、消費増税後の1年間を除けば2013年以来初めてである。以下がグラフであり、順に内訳を見てゆこう。

ジョージ・ソロス氏が金と金鉱株買い、米国株の空売り継続

2016年1-3月期のForm 13Fが公開され、機関投資家のポートフォリオが公開された。Form 13Fでは米国株の買い持ちしか公開されないため、空売りが重要な最近の相場ではポートフォリオの全貌を掴むことが難しかったが、今回公開されたジョージ・ソロス氏のポジションはなかなか示唆に富んでいる。

元ロンドン市長: EU統一を目指すドイツの目的はヒトラーと同じヨーロッパ支配だ

わたしはもうこれをずっと言い続けているが、ようやくヨーロッパの政治家にもEUに関する実情をはっきりと言ってのける人物が現れたようである。

最近ロンドン市長を後任に譲ったボリス・ジョンソン氏がテレグラフ紙のインタビュー(原文英語)でドイツの主導するEUを批判している。6月にイギリスで予定されているEU離脱の国民投票を見据えての発言である。ジョンソン氏はEU離脱賛成派で次期首相候補の一人と言われており、イギリスでは人気の政治家である。

2016年アメリカ利上げで米国REITはどうなるか?

2015年12月に一度目の利上げを行って以来、Fed(連邦準備制度)は金利正常化を継続しようとしている。多くのファンドマネージャーらが金融緩和への逆戻りを予想しているが、それでも2016年内に一度か二度の利上げは可能性があると見るべきだろう。

利上げをしたとしてもいずれは利下げに逆戻りすることになるのだが、しかしそれでも一時的な金融引き締めは想定しておくべきである。現在、金利先物市場では年内に一度の利上げ織り込んでいるから、利上げが二度行われればそれはサプライズとなり、ドルは強含み、長期金利は上昇する可能性がある。

債券王ビル・グロス氏の世界経済見通し: 成長率、インフレ率、米国利上げの予想

著名債券投資家のビル・グロス氏がバロンズ誌のインタビュー(原文英語)で世界経済の展望を語っている。多くのエコノミストが悲観的な世界経済の先行きだが、グロス氏の意見はどうだろうか?

エリザベス女王: 中国高官一行は非常に無礼だった

イギリスのエリザベス女王がバッキンガム宮殿で開かれたパーティーで、中国の習近平国家主席がロンドンを訪れた際、中国の政府高官たちは「非常に無礼だった」とコメントしたとガーディアン(原文英語)が報じている。

引用元には動画も掲載されているが、女王が宮殿の庭で当時の警備担当者たちと会話をした時のもので、女王らは中国を批判するというよりはむしろ淡々と、苦笑を交えながら当時のことを振り返っている。イギリス人は、中国人とはそういうものだと諦めているのである。

債券王ビル・グロス氏がマイナス金利の悪影響を批判する

著名債券投資家のビル・グロス氏がバロンズ誌のインタビュー(原文英語PDF)でマイナス金利の悪影響について語っている。

マイナス金利が実体経済にネガティブな結果を及ぼす経路について、金利のスペシャリストである債券投資家独自の視点から例を挙げて説明しており、彼の議論はマイナス金利に突入した日本経済の展望を占う上で役に立つだろう。

南海泡沫事件: バブル経済の語源となった近世イギリスの株式バブルを振り返る

日本の個人投資家で南海泡沫事件を知っている人はどれくらい居るだろうか。金融関係者には常識だが、個人投資家の間ではどうだろう。名前くらいは聞いたことがあるかもしれないが、それがどのような金融バブルであったかを把握している人はあまりいないのではないか。

そこで今回の記事では、この歴史的な株式バブルとその崩壊について、順を追って説明してみたい。南海泡沫事件の面白いところは、同じ種類のバブルが形を変えて実際に現代でも繰り返されているということである。