8月26日にアメリカのジャクソンホールで行われている会合でFed(連邦準備制度)のイエレン議長が講演を行った。毎年行われるこのイベントではFedの議長が重大発表を行うことも多く、金融市場はここ数日この会合に注意を払いながら上下していた。

globalmacroresearch のすべての投稿

ソロス vs イスラエル: イェルサレム・ポストがジョージ・ソロス氏の政治活動を痛烈批判

著名投資家ジョージ・ソロス氏の主宰するオープンソサエティ財団のメールがハッキングにより流出したようであり、そのメールの内容についてイスラエル最大の英字新聞イェルサレム・ポストがコメント(原文英語)している。ユダヤ系のソロス氏がイスラエルの新聞に批判される面白い展開になっているので紹介したい。

世界最大のヘッジファンドに就職するには? 創業者が採用と面接を語る

少し前のものになるが、ヘッジファンド業界賞(原文英語)の表彰式において、世界最大のヘッジファンドBridgewaterの創業者レイ・ダリオ氏が優れた人材とはどういうもので、そうした人材を採用するためにはどうすれば良いかについて語っている。

将来ヘッジファンドで働きたいと思っている読者や、あるいはヘッジファンドを設立しようと思っている読者にも参考になる内容だと思ったのでこの記事ではその内容を紹介したい。

ロスチャイルド卿が金買い: 「低金利政策は史上最大の金融実験」

ソロス氏に続いて今回はロスチャイルド卿の動向をお伝えしよう。RIT Capital Partnersの2016年の中間レポートで、ロンドンロスチャイルド家の当主であるジェイコブ・ロスチャイルド氏が2016年の相場観とポートフォリオについて語っている。

前回の記事ではソロス氏が金鉱株を売却して米国株の空売りを倍増したニュースをお伝えしたが、ロスチャイルド卿の相場観はどうだろうか。

RIT Capital Partnersはソロス氏のヘッジファンドなどと比べてより長期の投資に重点を置いているため、短中期的な市場の動向に対して機動的にポジションを変えていっているわけではないが、それでもロスチャイルド卿の長期的な見方を知ることは出来る。

ジョージ・ソロス氏が金ETFと金鉱株を売却、米国株の空売りは倍増、利上げを警戒か

毎四半期恒例のForm 13Fで機関投資家の米国株のポジションが公開されたので、著名投資家ジョージ・ソロス氏のポートフォリオを見てゆきたい。今回のデータは2016年6月末のポジションということになる。

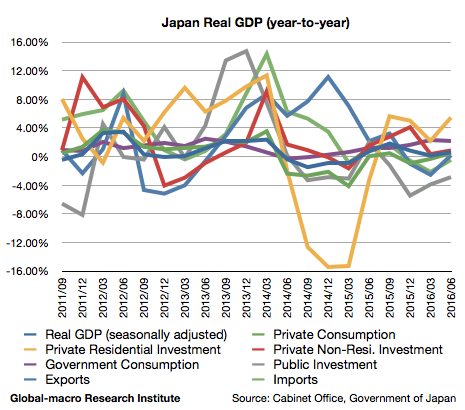

バブルになる日本経済、GDPは不動産と政府消費が主導しゼロ成長からやや持ち直し

日本の第2四半期(4-6月期)のGDP統計の速報値が公表され、実質GDP成長率は0.60%(前年同期比、以下同じ)となり、前期確報値の0.13%よりやや持ち直した。

ただ、ほとんどゼロ成長に近いことは変わりなく、内訳も良い内容とは言いがたい。順に各項目を見てゆこう。

ドナルド・トランプ氏は本当はアメリカが嫌いなのではないか?

ドナルド・トランプ氏の発言がまた物議を醸している。彼はここのところオバマ大統領とヒラリー・クリントン氏をISIS(イスラム国)の創始者だと呼び続けており、周囲の反論に対しても「自分はただ真実を言うだけだ」と取り付く島もない。

ドナルド・トランプ氏: 米国株は巨大なバブル、利上げは株価を崩壊させる

まるで本職のアナリストのような発言だが、これは2016年のアメリカ大統領選候補、ドナルド・トランプ氏の株式市場に対する見解である。CNBC(原文英語)が報じた。

ジャネット・イエレン氏: アメリカ経済は1970年代のスタグフレーションを繰り返してはいない

以下はFed(連邦準備制度)の現議長ジャネット・イエレン氏がサンフランシスコで行った講演(原文英語)の抜粋である。

1970年代のスタグフレーションの亡霊がその醜い頭をもたげているとの懸念が聞かれる。スタグフレーションとは、賃金と物価の上昇スパイラルによって生じると考えられており、それは中央銀行の金融政策への信頼が失われ、期待インフレ率を制御できなくなることで悪化することがある。

最初に種明かしをしておくが、これは2016年に行われた講演ではない。しかしこれがいつの講演かを言う前に、2%を超えて加速するアメリカのコアCPIと賃金のグラフを眺め、最近の好調な雇用統計を念頭に置きながらこの講演の続きを読んでもらいたい。

米国利上げによる金価格の短期的下落をヘッジする方法一覧

前回の記事で予告しておいた、金相場の短期的な下落リスクをヘッジする方法の一覧である。前回の記事を読んでいることが前提であるので、先ずはそちらに目を通してほしい。

また、今回の記事ではオプションを多用しているので、オプションの知識のない読者には以下の記事をお勧めしたい。