引き続きアメリカ経済の現状を確認してゆく。前回の記事では個人消費を扱ったので、今回は消費者物価指数である。

実体経済は回復したのか?

2018年の世界同時株安を受けて一旦減速した世界経済だが、株価が回復した後実体経済がどうなっているのかが問題である。

個人消費は引き続き芳しくないようだが、インフレ率はどうなっているだろうか。

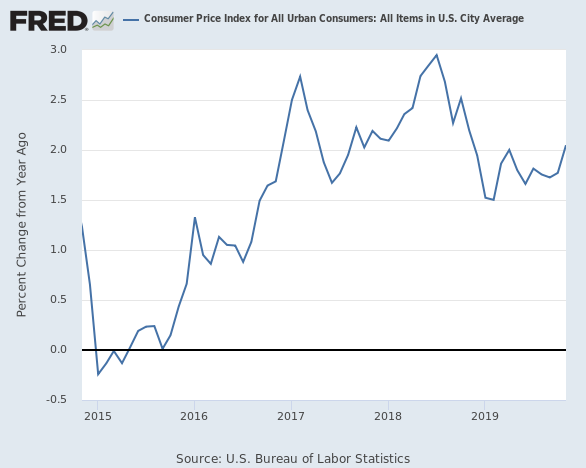

まずは単純にCPI(消費者物価指数)の前年同月比成長率を見てゆこう。

世界同時株安のあった2018年末に向けて減速しているように見えていたが、そこから株価が回復するにつれて持ち直しているように見える。特に最新のデータである2019年11月にはインフレ率が上向いている様子である。

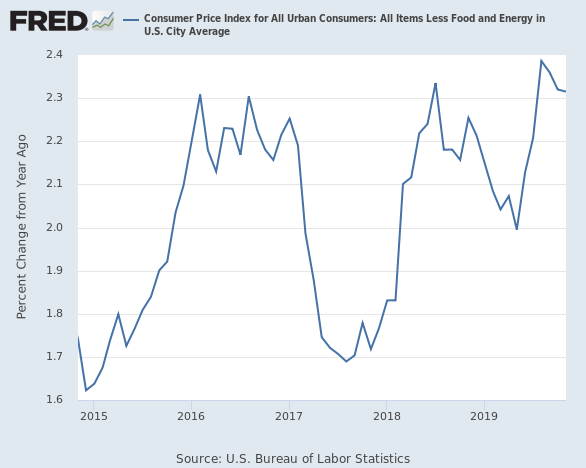

しかし11月の加速は手放しで喜べるものではない。何故ならば、同じCPIでもエネルギーと食品を除いたコアCPIを見れば様子が少し変わるからである。

コアCPIの方では11月の上向きは消えている。つまり、11月のインフレ加速は次のチャートが原因だということである。

つまりは原油価格である。

ここ最近の上昇というよりは、前年同月の下落によって前年同月比の数字が高くなっている要素が大きい。世界同時株安と同時に原油価格も急落したのである。

インフレ率回復の原因は何か

ただ、コアCPIも2018年末の減速から回復していることは確かである。であれば投資家として気になるのはそれが市場の回復によるものかどうかである。

インフレ率の回復は時期的に世界同時株安からの回復と被っているが、金融市場がインフレ率に及ぼす第一の影響は何より長期金利である。長期金利は住宅や自動車のローン金利に影響するからである。

長期金利は世界同時株安からの回復とともに低下した。3.2%前後から一気に1.5%まで下がり、その後1.9%程度で推移している。

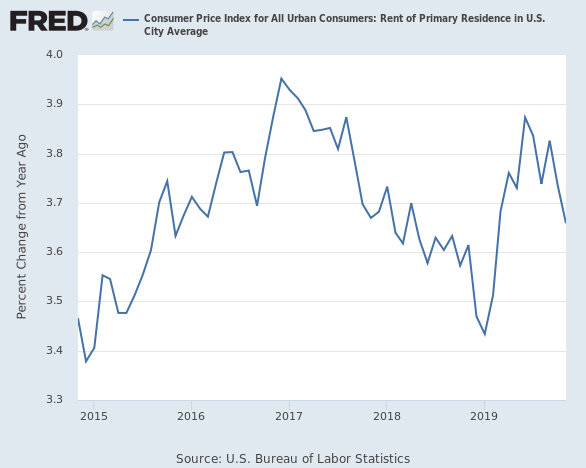

では、この長期金利の低下はインフレに寄与しているのだろうか? まずは住宅市場が影響を与える項目である賃料の上昇率を見てみよう。

2018年末の減速から一度回復しているが再減速している。

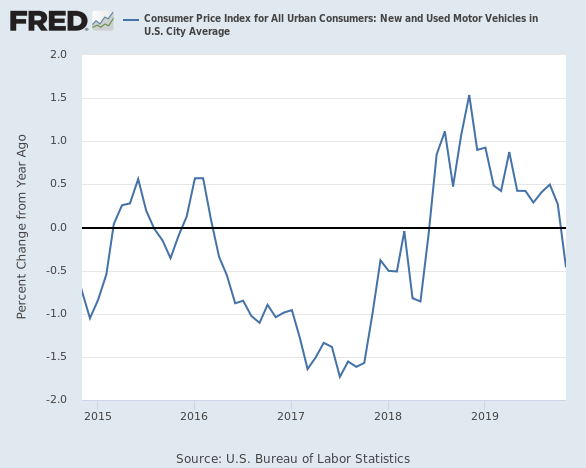

次は新車および中古車である。

こちらは完全に減速基調のようである。

では何がコアCPIを牽引しているのかと言えば、エネルギー関連を除くサービスの価格が加速している。

結論

サービスのインフレ率が加速している理由は定かではないが、1つ確かなことがある。それは、どうやら長期金利の低下が実体経済にあまり効いていないようだということである。これはレイ・ダリオ氏が主張していた金融政策があまり機能しない世界が近づいているということかもしれない。

一方で、それでもアメリカ経済は強さを残しているようである。また、このインフレ統計と同じように金融市場の動向も強弱入り混じっている。更に言えば第一段階の米中通商合意がほとんど意味のないものであったことは金融市場にとって追い風となるだろう。

何故ならば、将来に良いニュースが出てくる可能性が残っていることは相場を支えるからである。それは中央銀行が利下げ余地を残していることも同じである。

奇妙に聞こえるかもしれないが、金融市場にとっては良いニュースが出てこないことよりも良いニュースが出尽くしてしまうことの方がマイナスなのである。

トランプ大統領は株価が下落しても通商合意を更に進めることで株価を支えることが出来る。中央銀行も利下げの余地が残っている。ただ、長期的には「まだ残っている」だけであることは指摘しておきたい。それが尽きた時、世界経済は面白いことになるだろう。その日はそう遠くないのである。