世界同時株安が収まらない中、世界最大のヘッジファンドBridgewaterを運用するレイ・ダリオ氏が再び現在の状況についてコメントしているので紹介したい。Business Insider(原文英語)が伝えている。

世界同時株安の今後の見通し

2018年9月から始まった世界同時株安が継続している。投資家にとっての問題は今後の展開であり、下落トレンドが継続するとすればどのような下落相場になるのかということである。

特に、ヘッジファンドマネージャーらの間で議論されているのは今後株価が一気に急落してゆく金融危機のような相場になるのか、それとも緩やかな下落が続いてゆくような相場になるのかということである。現役の中では世界最高のファンドマネージャーと言えるダリオ氏は、後者の可能性が高いと考えているようである。彼は次のように述べている。

今回の市場変動の本質はスクイーズ(訳注:締め付け)であり、2008年の金融危機とは違う。2007年には、企業や家計などの財務状態を見れば支払い能力がないことが明らかで、それが大きな危機に繋がったが、今回は同じ状況ではない。

2008年の金融危機とは、アメリカの不動産価格におけるバブルの問題が銀行によって販売された複雑な金融商品によって銀行システムにまで波及し、リーマンブラザーズなどの銀行の破綻に及んだ結果起きた危機であり、バブルの崩壊は急速に進んで行った。

膨大な借金と経済への締め付け

ダリオ氏は、実体経済を見る限りそのような明らかなバブルは存在していないと主張している。

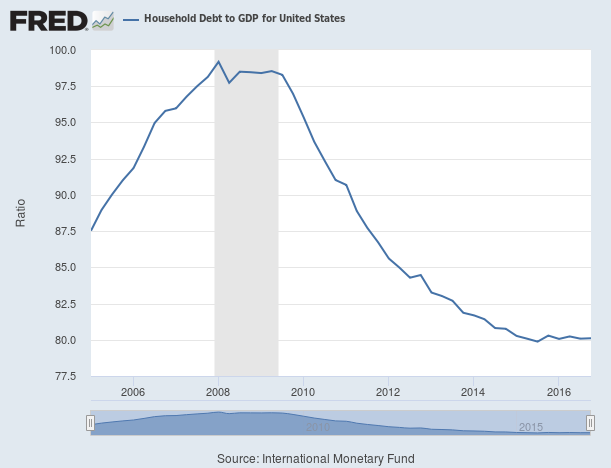

事実として再確認しておきたいのは、2008年の金融危機以来、民間の債務はある程度整理されたということである。以下はアメリカの家計債務(GDP比)のグラフだが、金融危機後に着実に減少しているのが分かる。

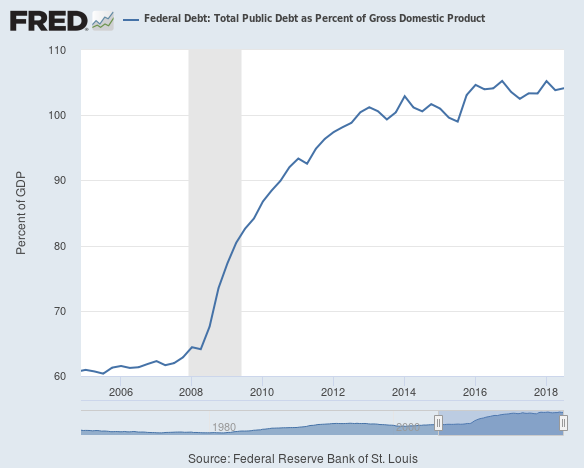

しかしながら、減少した分の債務は消え去った訳ではなく、別の場所に移転されただけである。別の場所とは政府債務である。

金融危機によって消えた経済の需要を政府の財政出動などで補ったため、民間の債務が減った代わりに政府債務が増えたのである。

民間の債務とは異なり、アメリカの政府債務はバブル崩壊のような形では破綻しない。中央銀行が紙幣を刷ることが出来る限り、その膨大な借金が企業の経営破綻のような形で破綻を迎えることはない。

しかし、それでも負債は確かに存在する。政府は膨大な借金に対して利払いを行う必要があり、債務が増え続ければ利払いも増えてゆく。だから先進国はこぞって低金利政策を行なっているのである。金利が下がれば、利払いも減るからである。

ダリオ氏によれば、こうした利払いこそが経済と金融市場にとって大きな下落圧力になると指摘している。ダリオ氏は次のように指摘している。

積み上がっている債務は経済に対して大きな締め付け効果を生むだろう。それに加えて、年金や健康保険などの多額の支払い義務が存在する。民間企業と政府の両方が大量の借金をしている。特に政府債務が大きい。

低金利政策で利払いを減らすことは出来るが、金利がゼロに近い現状では、基本的には金利をこれ以上下げることは出来なくなってしまった。しかし借金の方は増えてゆく。こうして莫大な支払い義務が徐々に実体経済を圧迫してゆくのである。

結論

ダリオ氏は、だから今回の市場急落も速度の早いものではなく、だらだらと下げ続ける長期の下落相場のようなものになりそうだと言いたいのだろう。

しかし、ダリオ氏のこの主張には欠陥があることを個人的には指摘しておきたい。何故ならば、今回の世界同時株安の問題は、利上げの問題だけではないからである。

アメリカの中央銀行は、利上げの他に量的引き締めを行なっている。量的緩和によって買い入れた債券の保有額を減少させる政策であり、量的緩和の逆戻しである。

量的引き締めは市場から直接的に資金を引き揚げる政策であり、その効果の大きさは量的緩和と同じであると言えるだろう。量的緩和が株価を急激に押し上げたのであれば、量的引き締めは急激に株価を押し下げるはずである。

だから株式の空売りを行なっている投資家としては、警戒しなければならないタイミングはアメリカが量的引き締めを取りやめる素振りを見せ始める時である。

現在のところ空売りは成功しているが、引き際については事前にしっかりと考えておかなければならない。

ここから先は難しいところだが、利上げの停止や利下げが行われたとしても、株価に対しては短期的な効果しかないものと個人的には想定している。しかし量的引き締めを取りやめるという話になれば、空売り筋はその時点で撤退するべきだと現状では考えている。それはまさに空売りを行なっている直接的な理由そのものだからである。

当然、状況によってこの判断が変わる可能性はあるが、とりあえずはこの方針で行きたいと思う。以下の記事で説明した通りである。