世界同時株安が続いているが、中心となっているのはアメリカなので、アメリカの実体経済が今どうなっているかについて説明してしまおう。丁度良いタイミングで7-9月期のGDP速報値が発表されている。

ここの読者には周知の事実だが、アメリカの実体経済は非常に好調である。ただ、世の中では「経済が好調だから株価は大丈夫」などという妄言が流布されているようだが、まったくの嘘である。むしろ好調なアメリカ経済こそが世界同時株安の原因となったのである。

何故景気が良いとバブルが崩壊するか?

さて、ここの読者は知っての通り、ここでは量的緩和バブルが崩壊するタイミングを去年の末から計り続けてきた。そして、いよいよバブルの天井が近いと断定した記事が、7月のこの記事である。

この記事では、4-6月期のアメリカの実質GDP速報値が2.85%となり、アメリカの実体経済の好調ぶりが続いていることを報じた。そして、それこそが株安の原因となると結論し、次のように書いている。

日本株は当然のこと、米国株まで含め、世界の株式市場は下落相場を経験するだろう。なかなか面白い相場がやってくると考えている。

以前からのここの読者でなければ、好景気で株価が暴落するという理屈は非常に逆説的に聞こえるだろう。しかし、プロのファンドマネージャーの世界ではこの理屈は当たり前である。

どういうことか? 先ずは前回の記事で述べた、世界同時株安の原因について思い出してほしい。

詳しくはこの記事を参照してほしいが、世界同時株安の原因は、アメリカが利上げとバランスシート縮小という金融引き締め政策によって世界の金融市場から資金を引き揚げていることである。

金融引き締めとは、基本的には金利に上昇圧力を加えることである。金利が下がれば家計や企業は借り入れを行いやすくなるため、住宅ローンや自動車ローンなどを通じて実体経済を支える役目を果たし、逆に金利が上がれば過熱した経済を冷やす役目を果たす。

中央銀行は、この金利操作をGDPやインフレ率などのデータを見ながら行うことになる。経済成長率やインフレ率が高ければ、2008年の金融危機以来行なってきた低金利政策を維持する必要がないと判断され、金融引き締めが行われるわけである。

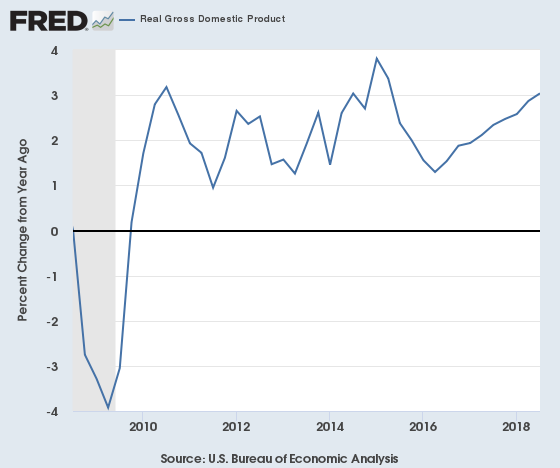

では、アメリカの実質GDP成長率はどうなっているのかと言えば、次のようになっている。

2018年7-9月期の実質GDP速報値は3.04%であり、これは前期確報値の2.87%から更に加速している。1%程度の成長率を推移している日本経済と比べても明らかな好調であり、しかもグラフからはトランプ大統領が当選した2016年終盤辺りから上り調子であることが分かる。

このデータを見れば、中央銀行にとってはリーマンショック以降の低金利政策を続ける理由はないということである。だからアメリカは利上げを行い、量的緩和の逆回転であるバランスシート縮小政策を行なっている。

しかし、上で引用した7月の記事でも述べた通り、金融政策は通常、実体経済を冷やすよりも先に金融市場を冷やしてしまう。だから中央銀行が「経済が減速しない限り金融引き締めを継続する」という姿勢を示し続ける限り、どうあっても金融市場の暴落が先に起きてしまうのである。

7月時点では、中国やトルコなど新興国の市場は既に暴落していたが、アメリカのS&P 500や日本の日経平均までには影響は及んでいなかった。その当時、わたしは次のように書いている。

アメリカの中央銀行によって世界市場から資金が引き揚げられており、現在は新興国だけを襲っている金融引き締めも、現在の引き締め状況が続けば最後にはアメリカと日本を含む先進国まで回ってくることになる。何度も言っているように、金融引き締め相場では高リスク資産から順番に下落していくからである。

重要なのは、この間アメリカの金融引き締めが撤回されないということである。アメリカが世界市場から資金を引き揚げ続ける限り、市場は順番に下落を続けるしかない。何度も言うようにリーマンショック以後の量的緩和で株が暴騰したのだから、同じ規模で行われている量的引き締めで株が暴落しないのは理屈に合わないのである。

そして上記に述べた通り、アメリカ経済は今絶好調である。だから、金融引き締めが止まるとすれば、それは実体経済の減速ではなく、株価が暴落することによってしか有り得ないのである。これが「好景気が量的緩和バブルを崩壊させる」理由である。これも世界同時株安よりも事前に書いてある。

一部の日本の個人投資家は「好景気だから株価も上がる」というデマを吹き込まれているかもしれない。しかし、そういう話を信じる機関投資家は一人も居ない。マクロ経済学にも金融の世界にも、経済成長率と株価の相関関係を証明するようなものは何もないからである。しかし知識のない個人投資家はそういう嘘を真に受けて株式や投資信託を買ってしまうようである。

金融の世界に長く居る人間として、何も知らずにこうしたバブルに飲み込まれる個人投資家を数多く見てきている。毎度同じことの繰り返しなのである。そうした人々に対する助言としては「分からないものには手を出さないこと」ぐらいしか言えないのである。

今後の展開

さて、世界同時株安を目の当たりにした投資家にとっての当面の議題は、何処まで下がればアメリカが金融引き締めを止めるかということである。現在、アメリカの株価指数S&P 500は次のように推移している。

現状では10%程度の下落だが、まだアメリカが金融引き締めを撤回するほどの下げではない。しかし、反発らしい反発もないまま一本調子の急落が続く場合、15%か20%の下落で中央銀行が対応を迫られる可能性もあるだろう。少なくとも口先介入は必ずあるものと思われる。トランプ大統領は金融引き締めがバブル崩壊に繋がることを知っているからである。

逆に、この辺りで一度反発し、ほどよく下落と反発を繰り返しながら中長期的に落ちてゆく場合、最終的な下落幅はより大きくなる可能性がある。急な価格変動という言い訳がない場合、中央銀行が市場介入を行う説得力が薄くなるからである。

この状況下で筆者がどのような投資をしているのかについては、読者も知っての通りである。著名投資家の意見も概ね一致している。蚊帳の外に居るのは個人投資家だけである。