2018年ではマネタリーベースの縮小と利上げというアメリカの金融引き締めが続いている。金融市場はアメリカの中央銀行に資金を吸収されながら推移しており、去年から報じているようにその金融引き締めが世界市場を不安定にしている。

しかしながら、アメリカの中央銀行に相当するFed(連邦準備制度)は6月のFOMC会合で既に政策金利を2%まで利上げしており、金利が上がりすぎると株式市場に大きな影響が出ることから、今後は利上げがどこで止まるのかということが焦点となってくる。

利上げの限界点

今後の利上げがどうなるかということは、複数の要素に左右されることになる。先ずはその要素を列挙してみよう。

- アメリカの物価上昇率

- アメリカの経済成長率

- ドル相場の動向

- 米国株の動向

この内、利上げを行うことによって生じるドル高については、アメリカの輸出企業に悪影響を与えるほどの水準に達していないので、当面は除外していいだろう。また、米国株の下落が利上げを止めるシナリオも、現在の株価水準からかなり下がらなければ考えづらいと言える。

経済成長率については、アメリカのGDP統計には金利高の悪影響が見られるものの、成長率の数字自体はかなり高い状態が続いている。

つまり、経済成長率を理由に利上げを止める状況にはないわけだが、経済成長率が高いからといって利上げをしなければならないわけではない。しかし、物価上昇率が高すぎる場合、中央銀行は利上げで熱を覚まさなければならなくなる。

上がり続けるアメリカの物価

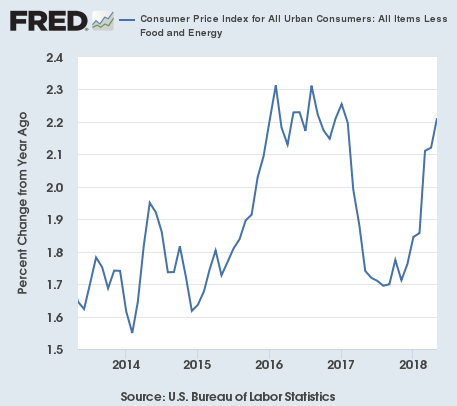

したがって、今回取り上げたいのは物価上昇率である。食品とエネルギーを除くコアCPIの上昇率のチャートは次のようになっている。

かなり高く、5月のデータで2.2%まで上がっている。因みに全項目を含むCPIは原油上昇のため2.7%まで上がっており、コアCPIよりも更に高い状況となっている。

物価上昇の原因としては、高成長率による国内の高い需要、原油価格上昇、金利高にもかかわらず上がらないドル、ということになる。ドルが上がらない理由については以下の記事で説明しており、その傾向は利上げが続く限り続くだろうということも書いている。

また、原油価格上昇についてはトランプ大統領がサウジアラビアの価格操作だとして批判しているが、その思惑には原油高で金利が上がり、株式市場に影響を与えることで、秋の中間選挙に影響することを気にしているのではないかと思う。サウジアラビアもトランプ大統領の批判に対応する構えを見せており、秋のアメリカの選挙までは価格を抑え、その後の国営産油企業サウジアラムコのIPOに向けては再び価格を上げて行こうという合意が裏で出来ているのではないかと推測している。

さて、金利に話を戻すが、政策金利が2.0%、インフレ率が2.2%ということは、名目の金利からインフレ率を差し引いた実質金利はまだマイナス金利のままだということである。

Fedは「金利正常化」を目標としており、正常な金利とは何かという問題はあるが、Fedの自己申告では2018年内に政策金利を2.5%まで(今後2回)、2019年には3.25%まで(今後5回)の利上げをすると言っている。

政策金利は何処まで上がるのか?

政策金利を3.25%まで上げることはあまり現実的ではなく、今後修正が入ることになるだろうが、2.2%となっているインフレ率を考えると、やはり政策金利は少なくとも2.5%まで(つまりあと2回の利上げ)上がることになると想定するべきだろう。現状の経済指標でも2.75%まで上げることは難しいのではないか。

ただ、CPIの上昇が止まらなければその可能性もあるかもしれない。しかし物価上昇の原因となっている高成長と原油高の両方がピークに近いことを考えれば、物価はこれ以上上がり続けるとも考えられず、個人的には2.5%で利上げ停止がメインシナリオだと見ている。

金利先物市場では、今年の利上げがあと1回である確率と2回である確率が半々だと予想されている。投資家にとってはどちらでもそれほど変わらないだろう。要するに、あと2回の利上げを想定しておけば良いのである。

どちらにしても、利上げは今年の間継続され、利上げ停止の可能性を市場が意識し始めるのは来年に差し掛かってからということになるだろう。