2018年2月から始まった世界同時株安を的確に予想した債券投資家のジェフリー・ガントラック氏がCNBCのインタビュー(原文英語)で弱気予想を繰り返している。

予想の冴え渡るガントラック氏

ガントラック氏は年始より、2018年の株式市場は一度上昇してから下落すると予想していた。

そしてそれは見事に当たった。米国株は一度大幅に上昇した後、2月に下落を開始した。

米国初の世界同時株安は一度反発したが、3月半ばから再び下落に転じており、ガントラック氏はそれも当てている。

2016年にトランプ相場初期の長期金利上昇を的中させてからガントラック氏の予想は冴え渡っているが、彼の今の相場観はどうだろうか。彼は次のように述べている。

現在の相場は高ボラティリティ(変動が激しい)の環境にあり、これは明らかに2017年の相場環境とは異なる。今、相場はつけを払っているのだ。

2017年の株式市場は史上最高に簡単な投資環境だった。リスク調整後のリターンは史上最高だろう。そして2018年は、以前から予想しているように、株式はマイナスのリターンになるだろう。

年始からの弱気予想を継続している。理由はアメリカの長期金利が上がっていることである。

金利上昇と世界同時株安

ガントラック氏はアメリカの長期金利について以下のように述べている。

株式市場は高金利に耐えられない。以前話したように、その分岐点は長期金利の2.63%だ。

長期金利が2.63%より下がれば株価も反発のチャンスがあるだろうが、そうなるとは思わない。

ここの読者にはお馴染みだが、世界同時株安の原因はアメリカ国債の金利が上昇したことによって、高金利を求めた資金が株式市場から債券市場に流出したことである。長期金利のチャートは次のようになっている。

このチャートが年始から徐々に上昇したことが世界同時株安を引き起こしたのである。

この長期金利について、ガントラック氏は次のように述べている。

長期金利が更に上昇するためには2つのシナリオがある。1つはドイツ国債の金利が上昇してアメリカの長期金利を押し上げることだが、ドイツの長期金利に関しては既に実質金利がマイナスになっていることから、下に行く可能性は低い。つまり、長期金利には上昇する余地がある。

また、もう1つはアメリカの名目GDP成長率(訳注:インフレ率と実質経済成長率の和)が上昇して長期金利も上昇することだが、こちらは微妙だ。今後のGDP統計がどうなるか、あまり確かなことが言えない。

1月にアトランタ連銀のGDP予想が前期比年率で5.4%の成長率を示していた時にはアメリカ経済に強気にもなれただろうが、結局それは大幅に切り下げられた。そして最近の経済指標は3ヶ月前に比べて強いとは言えない。

ここは重要な点である。筆者も同じことを書こうとしていたので、ガントラック氏の指摘に便乗させてもらおう。

やや鈍化するアメリカ経済成長

先ず、好調だった昨年10-12月期のGDP統計の後、アメリカの実体経済に減速の兆候が見られることは伝えている。

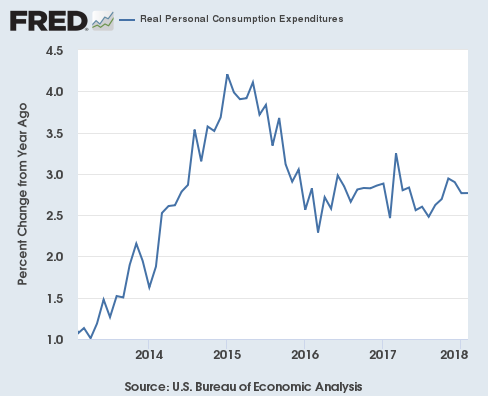

そしてこの個人消費が引き続き好調とは言えない。

昨年の10-12月期に上昇を見せた後、1月2月は上昇幅を少し減少させたまま推移している。これを本格的な減速とみなすのはまだ早いかもしれないが、少なくとも1-3月期のGDP統計は昨年末ほど良い数字にはならない可能性が高いと言える。

結論

世界同時株安の原因となったのはFed(連邦準備制度)による金融引き締めとその結果の金利上昇だが、Fedが株価の上下を金融政策の考慮に入れない姿勢を示している以上、利上げを止められるとすればアメリカ実体経済の減速しかない。だからGDPが重要なのである。

1-3月期のアメリカのGDP統計はあと1月ほどで発表されるが、今四半期の経済成長率は減速したとしても利上げを止めるほどの減速にはならないと予想している。ただ、その次の4-6月期のGDP統計がどうなるかは、今後の経済統計を注視しながら考えてゆく必要がある。

昨年から言い続けていることではあるが、投資家の次のステップはFedが引き締めを諦めて緩和に転換するタイミングを狙い、金融緩和の恩恵を受ける資産を買い占めることである。

金融引き締めの影響が市場で進行するにつれて、投資家が注視しておかなければならないのは短期金利の動向、つまりは利上げは何処まで進むことが出来るのかということである。最初に書いた通り、金融引き締めはいずれ限界に到達する。米国の短期金利を見ながらそれを見極めるのが第二ステージというわけである。

短期金利の具体的な数値は当時の予想から上方修正しているが、アメリカの実体経済が今既に金利高に喘いでいるとすれば、転換のタイミングはやはり今年中に来るのかもしれない。株式、ドル相場、コモディティなどにとって重要なターニングポイントになるだろう。アメリカの経済指標を注視しながら、世界市場の転換点について今後も報じてゆく。