アメリカの金融政策を決定するFed(連邦準備制度)の利上げとバランスシート縮小という金融政策によってアメリカの長期金利が上昇し、株式市場も不安定になる中、ドルが下落している。為替相場の教科書では、金利が上昇する国の通貨は高金利を求める資金が流入することで上昇することになっているが、2018年には逆の現象となっている。

その原因は様々な批評家が様々な推測をしているが、どれも的を射ていないように思う。遅くはなってしまったが、筆者はその原因にようやく確信が持てたので、この記事で検証してみたい。

金融バブルと世界市場

バブルが今回の件で完全に崩壊するかどうかは別として、やはり現在の市場の不安定さの原因は量的緩和バブルなのである。2008年の金融危機以降、あるいはもっと遡れば1980年代のレーガノミクス以降、先進国の中央銀行は金融緩和によって市場を支えることを継続して行なってきた。

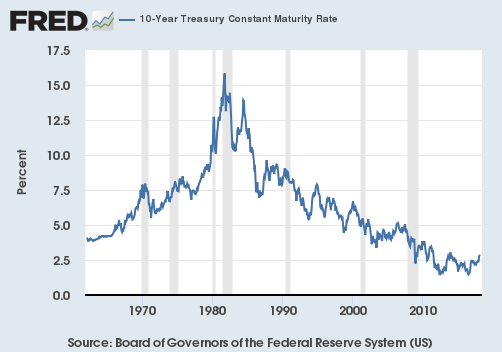

金融緩和とは市場に資金を注入することで金利を押し下げる政策なので、結果としてアメリカの長期金利は長期の下落傾向にある。

この長期の低金利トレンドがFedの金融引き締めによって覆されようとしている。その時に何が起こるかということが、今投資家が考えなければならないことなのである。

長期トレンドを理解した後で、より直近の市場の動向を考えてみよう。

通常、金融市場はファンダメンタルズと呼ばれる各市場にとって本質的な経済指標によって動かされている。例えば原油の価格であれば、世界的なエネルギー需要の増減がどうなるのか、OPECが減産合意をすれば供給はいくら減るのか、等の情報によって変動する。株式市場であれば企業利益の増減に反応し、ドル相場であればドルから得られる利益(つまりドルの金利)などに反応することになる。

しかし、少し前の記事で指摘した通り、最近の相場の動きはこうしたファンダメンタルズからの乖離が見られる。

世界一の経済大国であるアメリカの中央銀行は世界の中央銀行とも言え、アメリカの金融引き締めは世界の金融市場から資金を引き揚げる政策であるとも言える。

どんなファンダメンタルズに基づいて動いている相場であっても、物理的に資金が引き揚げられてしまえば下落するしかない。そして現在起こっているのは、ファンダメンタルズではなく資金の流れに大きく影響される相場なのである。

以前の記事で取り上げたのは、米国株と原油相場が連動し始めたことである。そしてそれは今も続いている。以下は米国株のチャートである。

そして以下が原油価格のチャートである。

アメリカの企業利益と世界の原油の需給という全く別のものに連動しているはずの米国株と原油価格が、特に2月以降完全に連動している。そして原油と株価が同じように上がって下がるというのは、2008年のバブル崩壊時にも見られた動向である。

また、この傾向は金価格にも見受けられる。

全く別の3つのものが連動しつつあるのが分かるだろう。

ドル建ての金価格は基本的にはドル相場を測る1つの指標である。ドル円やユーロドルはアメリカの事情だけでなく日銀やECB(連邦準備制度)の動向にも左右されるが、実需よりも通貨としての利用の方が大きいゴールドは、ドル指数などと並んでドルだけの動向を測ることが出来る。

そしてドルの動向を左右するファンダメンタルズは実質金利である。投資家は金利が上がれば金利のつかないゴールドよりもドルを保有しようとするため、基本的には実質金利と金価格は反相関の関係にある。しかしその関係が少し前から壊れているのである。

秋頃までは、実質金利が上がれば金価格が下がるという綺麗な菱形のグラフだったのだが、年末から急にその連動が崩れている。実質金利は一貫して上昇しているが、ドルはむしろ安くなっている(つまり、金価格が上昇している)。

そして金価格が(つまりドル相場が)現在は何に連動しているのかと言えば、米国株を中心とする大きな資金の流れに連動してきているのである。

ドルが売られるのは米国から資金が流出する時である。そしてドルが買われるのは米国に資金が戻ってくる時である。

しかしドルは株式市場が強い時に売られ、弱い時に買われている。資金流出とは弱い時のことではないのかと思いがちだが、アメリカの投資家の目線から考えればより状況が分かりやすくなるだろう。

アメリカの投資家はリスクオフの場合に何をするだろうか? リスク資産を売ることになる。そしてリスクオフには新興国株など(アメリカ人にとって)外貨建ての資産が含まれる。

そしてアメリカ人が外貨建て資産を売れば、その資金はドルに戻すことになる。だからリスクオンでドルが売られ、リスクオフでドルが買われるのである。これが現在のドル相場の状況である。

ドル相場の今後

重要なのは、現在の金融市場ではファンダメンタルズがほとんど完全に無視されているということである。世界中の市場が金融引き締めという資金の流出をどれだけ深刻に捉えるかという一点だけに関連して動いているので、金利や需給などに根ざした通常時のトレードが成り立っていない。これは一般的に言えば、バブルの後期に起こる現象である。

また、この記事ではドル一般の動きについて説明したので、ユーロドルやドル円など個別の通貨をトレードするためには相手国の金融政策を考える必要がある。ユーロはECBの金融引き締め開始を織り込もうとしてユーロ高傾向にはあるが、チャートでは上記の「資金の流れ」理論に大体連動しているように思える。

一方で、ドル円はチャートの形としては連動がないわけではないが、中期的な円高傾向(ドル安傾向)が他のチャートに比べてかなり大きい。

これは、日銀の緩和限界を市場が意識しているためだろう。限界を厳密に計算することは難しいのだが、機会があれば記事にしたいと思う。元日銀委員の木内氏は2018年に量的緩和は限界を迎える可能性があると言っていたが、そこまで差し迫っているのかどうかは微妙である。しかし、そうしたリスクが確実に円相場を押し上げてはいる。

結論

纏めると、最近のドル安傾向は相場が「ファンダメンタルズ相場」から「資金の流れ相場」に移行したことが理由であり、ドル安になっているのは、市場を破壊するような金融引き締めが行われるはずがないという投資家の勝手な楽観のためである。

しかし長期金利は確実に上昇している。そのため株式市場が不安定になっており、株式市場が崩壊するのかという問題は、ドル安トレンドが崩壊するのかという問題と確実に連動している。つまり、崩壊すればドル高ということになる。

しかし、厳密には株式市場とドル安トレンドの崩壊は時期が微妙にずれるかもしれないし、崩壊の程度も異なるだろう。

つまりは、ドル相場を以下の記事に書いた「大きな資金の流れ」の中に位置づけて、金利などのファンダメンタルズを一旦忘れて考えてほしいということである。この記事ではその中で米国株や日本株などの立ち位置を考えたが、ドル相場にも同様の観点が必要だということである。

さて、金利動向に反したドル安の継続は市場がかなり可笑しくなっていることを示している。筆者は投資の方針を変えずにジャンク債の空売りを継続しているが、他の市場も注視してゆく。市場全体を理解しなければ、個別の動向も理解できないからである。