トランプ相場によるアメリカの長期金利高が収まり、金利高を頼りに進んでいたドル高も勢いが弱まっている。アメリカの政界の混乱がトランプ政権の経済政策を遅延させるとの見方が強まっており、投資家はドル買いを進めることを躊躇している。

ドル安の直接的な原因は、勿論長期金利である。アメリカ大統領選挙でトランプ氏が勝利した月に、ここでは長期金利の適正値を2.7%程度だと見積もった。

トランプ氏勝利後の長期金利の適正値は2.7%程度ということになるだろう。

その後、投資家がトランプ政権の経済政策への期待を膨らませると、長期金利は急騰し、適正値である2.7%付近まで上昇したが、その後トランプ政権の政策実行能力が疑われるにつれてその勢いを弱めている。

トランプ政権内の混乱については既に報じてあるので、過去の記事に任せるとする。しかし、この騒動がどうなるにしても、経済政策の実現まで多少の時間が掛かるということは、投資家が予想しておくべき事実だろう。

- ロシア大使との会話を巡ってフリン大統領補佐官が辞任に追い込まれる

- 娘のイヴァンカ氏、トランプ大統領にシリア攻撃を指示、反対した「極右」バノン氏は左遷へ

- トランプ政権: ロシア疑惑対策で「極右」バノン氏復活か

トランプ政権初年度のアメリカ経済

さて、ではその間アメリカ経済がどうなるかである。

トランプ政権の経済政策のほとんどは、まだ議会を通ってもいない。しかしトランプ相場は昨年11月から始まっており、金融市場では金利が上がり、ドルが上がった。

その影響は既にアメリカの実体経済に暗い影を落とし始めており、そのことはこれまでも伝えてきた通りである。今回の記事ではその最新の情報を伝えたいと思う。

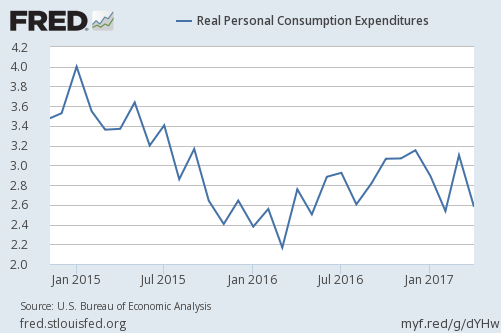

先ず、長期金利が上がれば個人消費は鈍化する。長期金利は住宅ローンや自動車ローンの金利に影響し、金利が上がればアメリカ人はローンによって消費を増やすことが難しくなるからである。

GDP速報でも伝えていた個人消費の減速傾向は、最新の4月の統計でも続いていることが確認出来る。

この傾向は長期金利が高止まりする限り続くだろう。そうなれば投資家はアメリカの経済成長率の鈍化を懸念し、金利は下がることになる。金利高自体が金利安の原因になり、結果としてドル安を招くということである。

- 金利高 -> 個人消費鈍化 -> 金利安 -> ドル安

結論

つまり、トランプ政権の経済政策が実行されるまでは、ドル高はバネのように行っても戻ってくるものでしかないということである。

トランプ政権の経済政策が今後どのようになるかということに関しては、仮にトランプ政権が政界の混乱を素早く収めたとしても、先ず実行される経済政策は恐らく法人減税で、経済成長率を押し上げるインフラ投資は後回しになると想定している。

トランプ大統領はアメリカ共和党の大統領だが、共和党の理念はいわゆる「小さな政府」であり、減税と公共事業の縮小によって政府の干渉を最小限に抑えることである。よってトランプ大統領が共和党と先ず同意できるのは法人減税であり、むしろ民主党的なインフラ投資は、共和党の支配する議会の説得がより難航するものと思われる。

因みに法人減税に関しては米国株高には役に立つが、長期金利とドルの上昇にはあまり貢献しないだろう。法人減税は企業の純利益を増加させるが、利益が増加したからと言って、企業が投資を行うわけではない。そもそもリーマンショック以降の米国株高の大きな一因は米国企業の自社株買いなのであり、余剰資金を使って自社株買いを行うということ自体が、米国企業にとって他に投資先がないということを示している。

よって、金利高とドル高に貢献するトランプ政権のインフラ投資は、そもそも遅れている経済政策全体の中でも更に遅れると想定される政策であり、比較的早く実現する法人減税もドル高への貢献は限られる以上、2017年内のドル高シナリオは難しいものと想定している。

トランプ相場における長期金利の動向を当て続けている著名債券投資家のガントラック氏も似た意見を表明している。彼は予想の理由を詳しく説明してはいないが、わたしがここで説明したようなことが理由だろうと思う。

また、インフラ投資が行われた場合に長期金利が何処まで上がるかということは、昨年11月の時点で概算を済ませているので、そちらを参考にしてもらいたい。ドルの動向はアメリカの金利次第なのである。