トランプ政権は話題となっていた関税政策について、中国以外の国に対して90日の猶予期間与え、その間の関税を10%に引き下げることを発表した。

関税と株安については何度も報じているが、この関税の延期で状況がどう変わったかを説明してゆきたい。

トランプ政権の関税延期

関税が延期されたことについて、記者会見の場に立ったのはスコット・ベッセント財務長官である。

今回の関税延期をドナルド・トランプ大統領に進言したのもベッセント財務長官だと言われており、トランプ氏も世界的なヘッジファンドマネージャーであるベッセント氏の進言だから聞き入れたのだろう。

ベッセント財務長官は記者会見の場で次のように言っている。

1週間前、わたしはここですべての国に対し、反撃するな、そうすれば報われる、と言っておいた。

われわれのところに来て交渉したい国に対しては、アメリカは話を聞く用意がある。彼らの関税は10%に下げられる。

一方で、エスカレートすることを望んだ中国の関税は125%になる。

関税延期の理由

問題は、何故トランプ政権がいきなり関税を延期したかである。

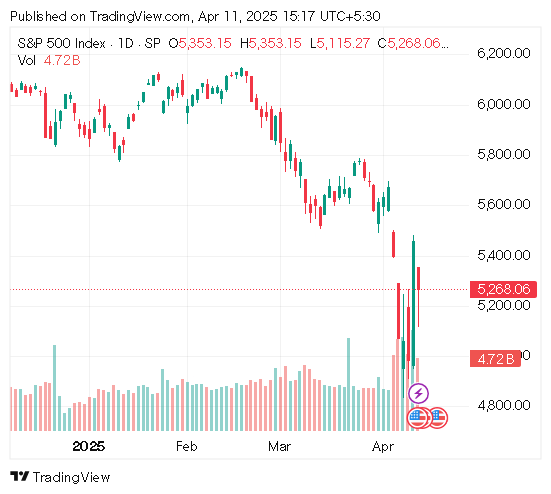

世間では株安は関税のせいだということが騒がれていた。米国の株価指数であるS&P 500は次のように推移している。

関税延期が発表された日は大幅上昇したが、その翌日は下落している。

さて、ここの記事では株安の原因は関税ではなく、なおかつこの程度の株安にトランプ政権が配慮することはないと書いておいた。

以下の記事では、S&P 500が4,000ドル程度になるまではトランプ政権(というよりは、相場に関してトランプ氏に助言しているベッセント氏)は株安を気にしないだろうということを書いておいた。

金利と関税

その理由は、トランプ政権は株価よりも金利を気にしているからである。アメリカはコロナ後の金利上昇で莫大な米国債に多額の利払い費用が発生しており、これ以上金利が上がってしまうと米国政府は借金で首が回らなくなる。

世界的なヘッジファンドマネージャーであるベッセント財務長官はそのことを認識していた。だから財政赤字を減らした上で金利を下げようとした。

インフレ懸念で金融緩和による強制的な金利低下が望めない以上、経済が過熱すれば金利は上がり、減速すれば金利は下がる。

だから相場に精通したベッセント財務長官は、元々株価が上がっていた中で関税を強調させて冷水を浴びせ、株価が下がってでも金利が低下するシナリオ取ったのである。

ベッセント財務長官の誤算

そして金利は元々、株安に合わせて低下していた。だが株価下落が激しくなるにつれて金利が反転し始め、遂には上昇が加速し始めたのである。

アメリカの長期金利のチャートは次のようになっている。

トランプ政権が関税を延期したのはまさにこのタイミングである。金利上昇は国債の価格低下を意味する。米国債市場はベッセント氏の目論見よりも恐らく大幅に脆弱だったのである。

誰が米国債を売ったのか

通常、株安になれば国債は買われ、金利は下がる。リーマンショックの時でさえ、株価と金価格が下がる中で国債だけは上昇した。

だが今回、株安で米国債が下落に転換した。これは大きな事実である。

誰かが米国債を売った、あるいは資金上の問題で売らなければならなくなったわけだが、市場の噂ではそれが中国人だとか日本人だとか言われている。

具体的には米国債投資にレバレッジを掛けすぎたことで元々問題が生じていた農林中金が米国債を損切りしたのではないかと言われているのだが、具体的に誰が米国債を売ったのかはここでは重要ではない。

米国債を投げ売りする外国人

重要なのは、ジェフリー・ガンドラック氏が米国の資産がどんどん外国人に買われ続けてきたことを問題視していたことである。

アメリカは米国株や米国債を日本人や中国人に買わせることで経済成長してきた。だがアメリカの資産が外国人に買われれば買われるほど、米国株や米国債は脆弱になる。

米国市場がアメリカ人だけで完結していれば、株安の時には株式を売って預金にし、それを預かる銀行が預金で国債を買うので、国債価格は上がる。

しかし米国債が外国人に保有されていて、しかも株安時にドルが下がる場合、米国債そのものの価格が下がらなくとも、ドルの下落によって外国人はダメージを受け、米国債を損切りしなければならなくなる状況に陥る。

重要なのは、株安の時にはドルは日本円以外の多くの通貨に対して上がることが多かったのだが、今回はまず日本円とユーロに対して下落した。

そして更に重要なのは、人民元に対しても最初は上がっていたのだが、米国債が下落(金利は上昇)したのとほぼ同じタイミングで人民元に対し下落し始めたことである。

以下はドル元のチャートである。

ドルは未だに人民元に対して下落を続けている。

結論

ということで、海外投資家がドルと米国債から逃避したことが、株安に対して余裕の態度を見せていたベッセント財務長官に危機感を抱かせた。

米国債市場の雲行きがこれまでの金融危機とは明らかに変わってきたということである。

ここの読者は覚えているかもしれないが、ドルが弱くなるタイミングこそが米国債バブル崩壊の引き金になると予想していた人物がいる。元クレディスイスの天才、ゾルタン・ポジャール氏である。

これはドルの覇権の終わりという非常に大きなトレンドの一部である。このシナリオを提唱している中心人物と言えばBridgewaterのレイ・ダリオ氏である。

ダリオ氏の『世界秩序の変化に対処するための原則』を未読の人は、読んでおくべきだろう。

世界秩序の変化に対処するための原則