世界最大のヘッジファンドBridgewater創業者のレイ・ダリオ氏が自身のブログで新著『国家はどのようにして一文無しになるのか?』(仮訳)の内容を紹介している。

今回はインフレへの備えとしてゴールドと株式を比較している部分を紹介したい。

アメリカの債務危機

テーマは引き続きアメリカの債務問題である。コロナ後のインフレによる金利上昇で、大量に積み上げられた米国債には多額の利払いが発生しており、アメリカは借金の利払いを新たな国債の発行で賄っている。

そのためアメリカの政府債務はねずみ算式に増加する図式となっており、その結末としてダリオ氏は前回の記事でドル安やインフレ再燃は避けられないと予想していた。

要するに、国債の大量発行で買い手が不足し、米国債の下落を防ぐために中央銀行は紙幣印刷で国債を買わなければならなくなるが、それが紙幣の価値下落に繋がるということである。

ダリオ氏によれば、そうした紙幣の価値下落は日本では既に起きている。

資産の逃避先

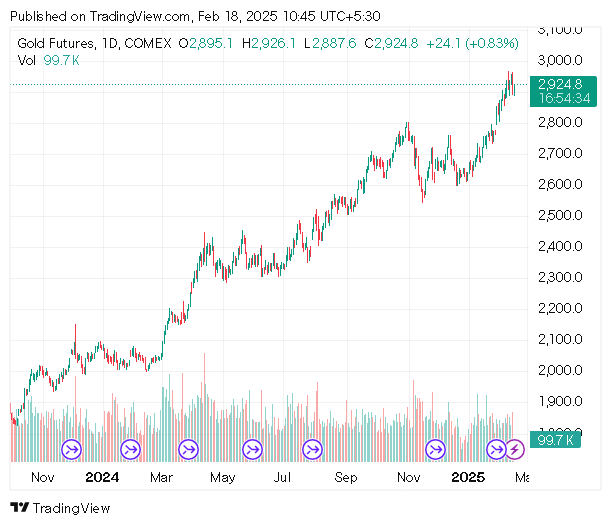

こういう状況では投資家はどうすれば良いのか。言うまでもないことだが、状況にいち早く気付いた投資家はゴールドなどの貴金属を買っている。以下は金価格のチャートである。

ジェフリー・ガンドラック氏などは、ビットコインなどもアメリカの債務問題の恩恵を受けていると指摘している。

ビットコイン価格は次のように推移している。

インフレと株式

さて、ここで気になるのが、紙幣印刷による紙幣の価値下落で金価格などが上がっているとすれば、株式はインフレヘッジとしてどうなのかということである。

そこで本領を発揮するのがダリオ氏の金融史研究である。ダリオ氏は新著において紙幣印刷で通貨の価値が暴落した歴史上の32の事例を研究し、その前後でゴールドや株式などの資産価格がどうなったかを表にしている。

事例にはアメリカの1971年のニクソンショックや戦後の日本、ギリシャの債務危機やトルコのハイパーインフレなどが含まれている。

事例によって結果は様々だが、少なくともすべてのケースで金価格は(その国の通貨に対して)上昇しており、コモディティ(エネルギー資源や農作物など)は大半のケースで上昇、株式はまちまちで、債券はインフレによる価値下落を考慮しない場合でも価格が下がることが多い結果となっている。

各資産のパフォーマンスの中央値は次のようになっている

- ゴールド: 66%上昇

- コモディティ: 49%上昇

- 株式: 3%上昇

- 国債: 2%下落

株式や国債は名目値ではほぼ変わらずだが、これは価値の下落したその国の通貨建てで見た数字なので、インフレを考慮するとパフォーマンスは更に悪いということになる。

紙幣の価値が下落する場合の資産価格

状況にもよるが、インフレの基準はコモディティだと考えると、ゴールドだけがインフレに勝ち、コモディティはインフレから資産価値を保持し、株式と国債はインフレに大幅に負けたということになるのだろう。

つまり、株式はインフレヘッジにはならない。

この中央値の結果は、アメリカの1970年代の物価高騰時代の現実と似ている。この時期には米国株はドル建てで考えればほぼ横ばいだったものの、物価が3倍になっているので、米国株の価値は実質的には3分の1になった。以下の記事で詳しく説明している。

そして同じ時期に金価格は数十倍に上がっている。他の銘柄の価格推移についても以下の記事を参考にしてもらいたい。

また、ダリオ氏は次のようにも述べている。

このような時期には、恐らくビットコインのようなデジタル通貨も恩恵を受けるだろう。

結論

このように、ダリオ氏の新著は前著『世界秩序の変化に対処するための原則』で語られた国家の繁栄から衰退までの長期サイクルのうち、衰退の部分を詳しくデータと計算で裏付けた内容となっている。

新著ももうすぐ出版される。前著の続きとなっているので、前著を未読の人はまずそちらから読むべきだろう。

世界秩序の変化に対処するための原則