DoubleLine Capitalのジェフリー・ガンドラック氏が、12月のFOMC会合後の米国株の下落の原因についてCNBCのインタビューで話している。

FOMC会合で株価下落

今週、Fed(連邦準備制度)はFOMC会合で0.25%の利下げを実施した。

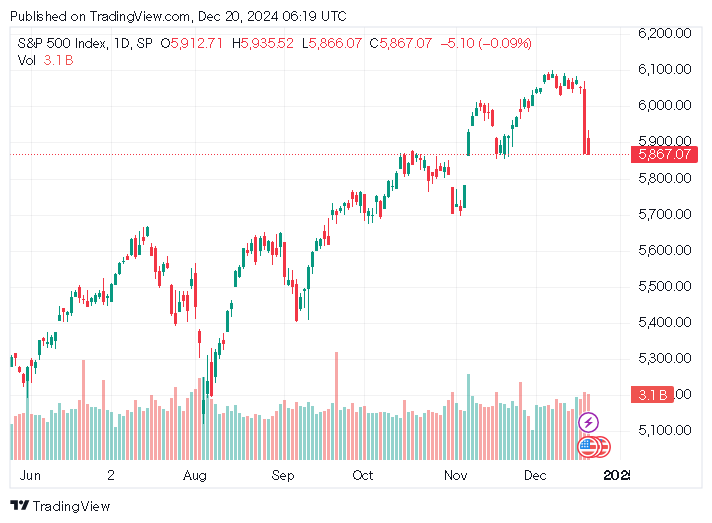

しかし会合後に米国株は下落した。S&P 500のチャートは次のようになっている。

1日の下落幅としては結構大きい。

株価下落の原因

何故こうなったか。ガンドラック氏は次のように述べている。

Fedが利下げを始めてから、リスク資産は力強く上がり続けてきた。S&P 500は10%上がり、30年物米国債はほぼ10%下がった。

リスク資産は上がり、安全資産は下がった。国債価格が下落したということは、国債の金利は上がったということである。アメリカの長期金利のチャートは次のように推移している。

昨日の記事でも指摘したが、問題は9月以降、金利が上がったにもかかわらず株価が上がり続けていたことである。

ガンドラック氏はそれを指摘しているのである。そして次のように続けている。

利下げ局面でバリュエーションがこれほどおかしくなったのは普通ではなかった。

だから株式市場は明らかに買われすぎていた。

米国株は買われすぎ

何故投資家は金利上昇をこれまで無視していたのか。ガンドラック氏は次のように言う。

上げ相場が続いていたので、投資家は状況を過信していた。残念ながら、少し前の経験から次を予想しようとするのは人間の性質らしい。

株式市場が数ヶ月上がり続ければ、投資家はこれからも株価は上がり続けると思い込む、というわけである。それはほとんどの個人投資家に対して正しい。

ガンドラック氏は次のように続けている。

上げ相場が数ヶ月以上続いていたから、買われすぎの状況になっていた。利益確定しなければならない人が大勢いたと言う方が良いかもしれない。何も驚きではない。

短期的な調整はあるべき状況だった。

週末までどうなるだろうか。Fedの動きから考えれば、更に下がったとしても驚きではない。それは正当化される。