さて、今月もアメリカの雇用統計が発表された。今回9月分の雇用統計は市場予想よりも強く、金融市場も金利上昇・ドル高で反応している。

低下した失業率

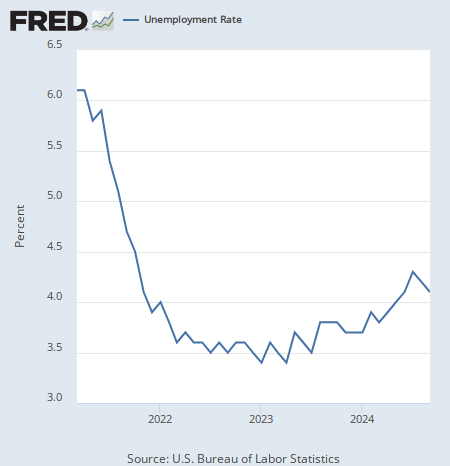

雇用統計の中でも金融市場は長らく失業率に注目していた。失業率はこれまで景気後退が不可避の水準まで上昇しており、景気後退になれば株価の下落もまた不可避となるからである。

だが今回、失業率は低下した。9月の失業率は4.1%となり、前月の4.2%を下回った。

長期の上昇トレンドは崩れていないが、2ヶ月連続の下落となった。

しかも今回の雇用統計では労働者の数そのものも増えており、アメリカ経済が少なくとも9月においては労働市場に流入する労働者をきちんと取り込んでいる様子が見て取れる。

平均時給は減速

失業率の上昇が大問題だったのだから、失業率の低下もまた金融市場にとって大きなニュースだということになる。

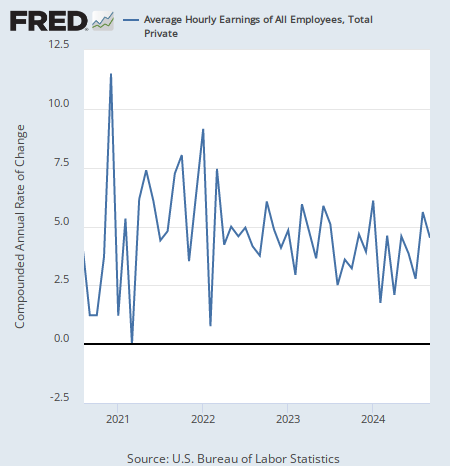

一方で賃金はどうかと言えば、平均時給は前月比年率で4.5%の上昇となり、前月の5.6%から減速した。

こちらも長期の緩やかな減速は崩れてはいないのだが、確かに今年の後半になってからやや強い。

時給は特にサービス業にとってはコストの単価ということになるため、サービスの物価に影響する指標として注目されている。

金融市場の反応

市場予想より強かった雇用統計を受け、金融市場では金利が上昇した。今後の政策金利の動きを織り込んで推移する2年物国債の金利は次のようになっている。

アメリカの利下げを織り込んで長らく低下していた金利が久々の急上昇を見せている。

結論

この結果はインフレの底堅さを強調するラリー・サマーズ氏やスタンレー・ドラッケンミラー氏の予想を裏付けるものとなった。

一方で、インフレの継続的低下を予想しているジェフリー・ガンドラック氏には逆風ということになる。

これを見て筆者がどう思ったかと言えば、何も思わなかった。アメリカの労働市場は長らくこのトレンドを繰り返している。長期的には経済は減速しているが、短期的には底堅さを見せることもあり、それを繰り返すことで緩やかな減速をもう2年も続けてきたのである。

この1ヶ月のデータにはその長期の減速トレンド自体を変えるものは何もない。だが一方で、2年間で目にしてきたアメリカ経済の底堅さは、逆に言えば少しの緩和でもインフレに転じかねないアメリカ経済の状況を表している。

そしてその「少しの緩和」が11月の大統領選挙の後に起こるかもしれない。選挙までもうあと1ヶ月である。