DoubleLine Capitalのジェフリー・ガンドラック氏がCNBCのインタビューでアメリカの利下げ開始とインフレについて語っている。

アメリカの利下げ開始

ガンドラック氏はコロナ後の物価上昇を予想し、その後のインフレ率下落を予想した。

そして予想通りアメリカのインフレ率は9%から2%台にまで下落し、Fed(連邦準備制度)は先週のFOMC会合でインフレ後初めての利下げを開始することになった。

この数年ぶりの利下げが0.25%になるのか0.5%になるのかを投資家は気にしていたが、利下げ幅は結局0.5%になった。

このことについてガンドラック氏は次のように述べている。

元々0.5%利下げだと思っていたから勿論驚いていない。

記者会見でパウエル議長が7月に利下げ出来たかもしれないと認めていたのは興味深い。7月31日のFOMC会合の時にここで話した時、わたしは利下げすべきだったと主張した。

ガンドラック氏はパウエル議長よりも早くからアメリカ経済の減速を予想していたから、ガンドラック氏からすればもっと早く利下げすれば良かったのにということなのである。

アメリカ経済は景気後退へ

ガンドラック氏はアメリカ経済がこのまま景気後退に突入すると考えている。

インフレ率も現状の2%台から1%台まで下がると考えている。

だからガンドラック氏は次のように言う。

現状ではインフレ再燃のリスクは失業増加のリスクよりも低いと思う。

今はインフレ減速とその後の失業増加の段階だということである。経済学者フリードリヒ・フォン・ハイエク氏が『貨幣論集』で述べていたことと同じである。

失業はインフレが加速をやめたときに、過去の誤った政策の帰結として、非常に残念だが不可避の結果として出現せざるをえない。

長期金利の動向

だがそれは今後1年ほどの見通しである。ガンドラック氏は同時に次のようにも言っている。

短期的にはインフレを警戒する必要はないが、より長期のインフレについては警戒する必要がある。

最近、債券市場に気になる動きが見られる。例えばFedが先週利下げを開始してから、長期金利が上がっていることである。

アメリカの長期金利のチャートは次のようになっている。

直近数日で金利が上がっていることに着目したい。利下げをしたのに、しかも市場が予想していなかった0.5%利下げをしたのに長期金利は何故上昇で反応したのか。

FOMC会合後の動きについてガンドラック氏は次のように述べている。

債券市場では長期の金利が特に上がっている。長期金利はFedが緩和に傾き過ぎることを嫌っているようだ。インフレを懸念しているからだ。

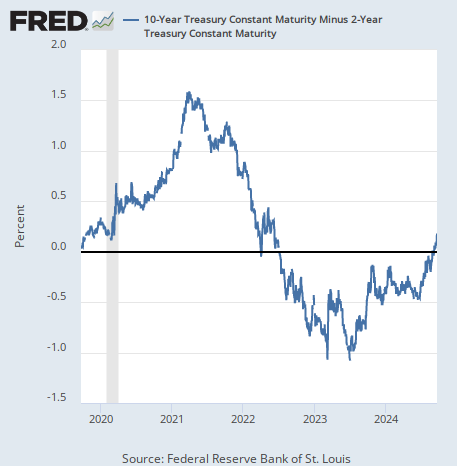

因みにこれは会合後数日の値動きだけの話ではない。短期金利が下がっても長期金利がそれほど下がらない状況はもう1年以上続いており、長期金利から短期金利を引いた長短金利差はインフレ発生後マイナスになっていたが、最近プラスに戻った。

長短金利差のチャートは次のようになっている。

ガンドラック氏はこの動きを景気後退の前兆とみなしている。

長期金利の意味するもの

それは長期金利がなかなか下がらないということを意味している。

何故長期金利は下がらないのか。ガンドラック氏によれば、それは市場が長期的なインフレ再燃を気にし始めている証拠である。

ガンドラック氏は次のように述べている。

今年、短期金利は大きく下がった。長期金利はそれほど下がったわけではない。Fedの緩和が市場をインフレ側に傾けている。

ガンドラック氏はアメリカ経済が景気後退に陥った後、財政赤字増加によって米国債の金利が上昇することを予想している。

インフレ懸念で中央銀行が国債買い入れを出来ない状況下、国債の大量発行で国債の需給バランスが崩壊すると予想しているのである。

アメリカの債務危機は著名投資家の中で今年ポピュラーなテーマである。

政府債務が本当の問題を引き起こす時は近い。インフレ政策は中央銀行が国債買い入れを出来なくなった時点で終わるのである。

貨幣論集