11月のアメリカ大統領選挙が近づいており、金融市場ではドナルド・トランプ前大統領とカマラ・ハリス副大統領の経済政策に注目が集まっているが、両候補の公約で違いが目立っている部分は法人税をどうするかである。

トランプ政権の法人減税

トランプ前大統領は2016年に当選した後に大規模な経済政策を行なったが、その中でも株式市場に直接影響を与えたのが法人減税である。

トランプ氏はアメリカの法人税率を35%から21%に下げた。株式会社では利益から税金を引いたものが株主の取り分となるため、法人減税は株主に対する減税であり、それが2016年以降のトランプ相場における株高の一因となった。

2016年以降の米国株は次のように推移している。

ハリス氏の法人増税

だがトランプ減税は期間限定の減税であり、更新しなければこのまま失効することになる。トランプ氏が当選すれば減税を恒久化すると主張しているが、一方のハリス氏はトランプ減税を延長せず、法人税率は21%から28%に上げると主張している。

トランプ氏のアドバイザーであるヘッジファンドマネージャーのジョン・ポールソン氏などは、トランプ氏の法人減税が株価を上げたのだからハリス氏の法人増税は株価を下げると主張している。

それは正しい。だが、株価をどれだけ下げるのかということはきちんと計算してみなければならない。

法人増税はどれだけ株価を下げるか

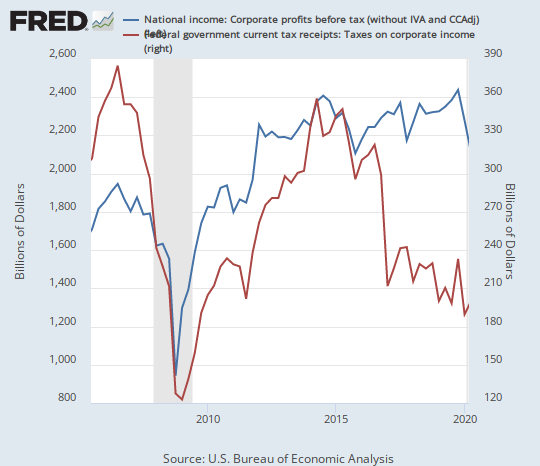

では、トランプ政権の法人減税は法人税をどれだけ下げたのか。アメリカの企業利益と法人税を並べてみると次のようなグラフになる。

トランプ氏が大統領となった2017年以降、企業利益は緩やかに上昇しているのに対して、法人税は大きく下がっていることが分かる。

これがトランプ減税の効果である。では株価への影響はどう計算すれば良いのか。

まず、トランプ氏が法人税率を35%から21%に下げたことで税率が実際にはどれだけ下がったのかを調べる必要がある。

というのは、確定申告をする人なら分かるだろうが、21%は形式的な数字であり、控除やその他の税優遇によって実際の実効税率は異なっているからである。

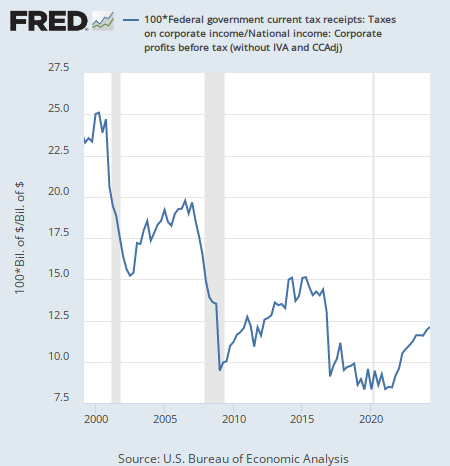

ということで、実際に支払われた法人税を企業利益で割った実効税率は次のようになっている。

2016年(オバマ政権)から2017年(トランプ政権)への変化を見ると、実効法人税率は14%程度から9%程度まで落ちていることが分かる。

それはつまり、企業利益のうち元々は86%程度を税引き後利益としていたのが、91%を税引き後利益に出来るようになったということである。

これは税引き後利益が税引き前利益の86%から91%に上がったということなので、計算すると5.8%の税引き後利益の増加ということになる。

トランプ氏が法人税率を35%から21%に下げて純利益が5.8%増加したとすれば、21%から28%に上げるとどうなるのか。トランプ減税の減税幅の半分の増税ということになるので、3%弱の純利益の減少ということになるだろう。

結論

他の条件が同じならば、純利益の変化率はそのまま株価の変化率ということになる。計算してみると法人税率の変化による株価の変化は思ったよりも少ないのではないか。

その理由は、まず法人税の実効税率がそもそも低かったことが挙げられる。元々が14%なら、そこから下げても効果は限られる。

ただ、5.8%の株価上昇は決して小さくない。また、減価償却費の1年での経費計上など、トランプ政権の他の税優遇はこの計算に入っていない。減価償却費の計上は企業利益そのものを見かけの上では下げるので、トランプ政権の経済政策は設備投資などを促し、民間投資など他の経済指標を上げて行ったのである。

だから、トランプ政権の経済政策の一部に過ぎない法人減税を半分だけ戻したとしても、株価に対する影響は3%弱の下落であり、無視できる影響ではないもののそれほど大きいわけでもない。

いずれにしても、税率の点からも規模の点からもアメリカ経済にとってそもそも小さいと言える法人税を触っても影響はそれほどは大きくないのである。

だからトランプ氏も法人税ではなくチップへの課税免除など、法人ではなく個人所得向けの減税を売りにせざるを得なくなっている。本当は株価を上げたいのだろうが、前政権時にやれることはほぼやってしまったので、出来ることが残っていないのである。

個人への減税は法人への減税よりも規模が必要であり、インフレを誘発しやすい。ポールソン氏はインフレを起こすのはトランプ氏ではなくハリス氏だと言っているが、果たしてどうなるだろうか。