アメリカのインフレ率が2.6%まで下落しており、Fed(連邦準備制度)は利下げを開始しようとしている。

インフレは、コアインフレを見ればそれほど減速しているわけではない。それでもアメリカのインフレ率が下がり続けていることには理由がある。

米国のインフレ減速

アメリカのインフレは確かに減速した。コロナ後の現金給付によって高騰したインフレ率は一時9%にまで上がったが、今では2.6%となっている。

しかしCPI (消費者物価指数)の内訳を見れば、実体経済のインフレはそれほど減速しているわけではない。

CPIの内訳のなかでインフレがもっとも根強いのは賃金を主なコストとするサービスのインフレである。中央銀行の金利操作に反応しやすい住宅市場や企業の設備投資(両方ローン金利に影響される)とは違い、雇用は借入に影響されにくいため、中央銀行にとって操作が難しいインフレとして悪名高い。

そのサービスのインフレが、賃金インフレとともに根強く残っている。だがそれでも全体のインフレ率は着々と下落している。

インフレ率下落の理由

コアインフレ率が下がっていないのに全体のインフレ率は下がっている。コアインフレは食品とエネルギーを除くインフレなので、それはつまり食品とエネルギーのインフレ減速がインフレ率下落に貢献しているということになる。

食品とエネルギーがコアインフレから除かれている理由は、食品とエネルギーが金融市場で取引されている資源や農作物などのコモディティ銘柄に影響されるからである。つまり、食品とエネルギーはコモディティ市場のインフレ、コアインフレは実体経済のインフレとおおまかに分けることができる。

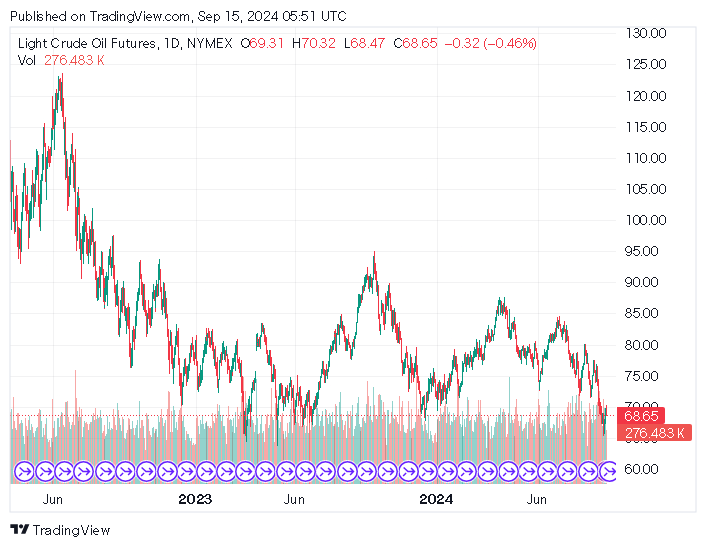

そしてコアインフレが収まらない一方で、コモディティ市場は全体的に長期下落トレンドにある。代表的なのは原油価格である。

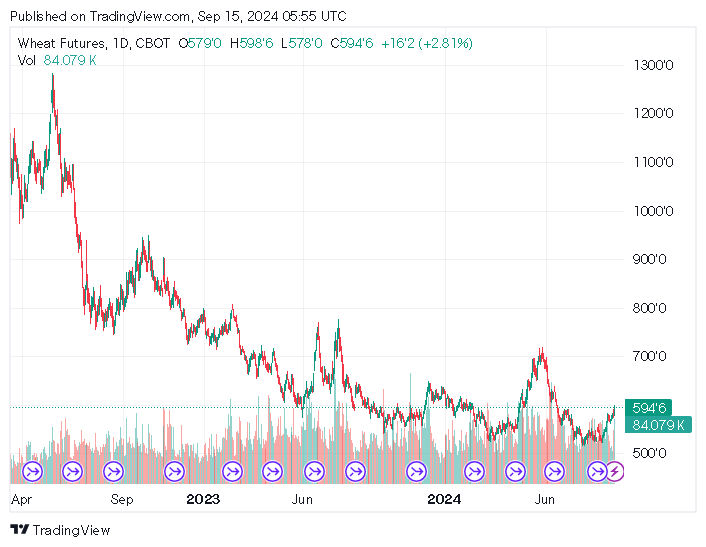

そして多くの個人投資家は他のコモディティ市場はあまり見ないかもしれないが、農作物も全体的に下落トレンドが続いており、例えば小麦の価格は以下のようになっている。

コモディティ市場とインフレ率

コアインフレ率だけ見れば、インフレ率はそう簡単には下がって来ないと言える。だが一方で、コモディティ市場は下がり続けている。

何故なのか。その理由を理解するには、コモディティ市場とインフレ率がそれぞれ独立に動いているわけではないということを理解する必要がある。

それを説明できるのは、マクロヘッジファンドの先駆け、ジョージ・ソロス氏の再帰理論である。弟子のスタンレー・ドラッケンミラー氏もそうだが、ソロス氏は従来のマクロ経済学を否定し、そのままでは経済の動きを予想することができないと批判した。

そして独自の経済理論を打ち立てた。それがソロス氏の再帰理論である。

ソロス氏は自分の投資理論である再帰理論を公開した著書『ソロスの錬金術』で次のように説明している。

意志を持つ市場参加者がいる場合、参加者の思考と彼らが関与する状況との間には双方向の相互作用が存在する。

市場参加者は経済データなどのファンダメンタルズを認識し、その上で金融市場に関与する。つまり市場には参加者とファンダメンタルズが存在し、参加者はファンダメンタルズを「認識」して、その上で市場に「関与」する。

ソロス氏は次のように続ける。

この認知と関与の2つの機能の相互干渉をわたしは「再帰機能」と名付けた。

インフレとコモディティ市場の再帰性

この考え方を現在のインフレに当てはめると、ファンダメンタルズがCPI、市場参加者の認識が反映される場所がコモディティ市場ということになる。

そしてCPIとコモディティ市場は独立に動いていない。まずコモディティ市場はCPIの一部である。コモディティ市場の価格はCPIの食品とエネルギーの項目に直接影響を与えている。

一方で、コモディティ市場の推移は市場の期待インフレ率の推移に連動している。(特にアメリカの)インフレ率が下がると市場が予想すれば、市場参加者は実体経済が弱まっていると判断し、コモディティ価格が下がるのである。

アメリカの期待インフレ率は以下のように推移しており、2022年をピークとする上の原油価格や小麦価格と連動していることが分かる。

ただ、ここで考えてもらいたいのは、期待インフレ率やコモディティ価格がどのように動くかである。

例えばCPI統計が発表される。インフレ率が低くなっている。アメリカのインフレが減速していると市場参加者は判断し、コモディティ価格が下落する。

自己強化的なトレンド

だがこれはおかしくないだろうか? CPI統計自体がコモディティ価格の結果なのである。コモディティ市場で価格が決まり、その結果エネルギーや食品の価格が決まり、それがCPIのデータになっているはずである。

だがそのCPIが発表されるとその結果でコモディティ市場が更に下落する。それはコモディティ市場自身がコモディティ市場を下落させているに等しい。

つまり、コモディティ市場とCPI統計は自己言及のパラドックスに陥っているのである。それがソロス氏の再帰理論である。そしてソロス氏によれば、こうしたトレンドは一方が他方を正当化し、それがまた最初の一方を正当化するので、どんどん自己強化的トレンドに発展してゆく。

それが今のコモディティ市場とインフレ率の関係である。コモディティ価格が下落することでインフレ率が下落し、インフレ率が下落することでコモディティ価格が下落する。

だがこの自己言及には根拠が抜け落ちているので、徐々にそれに反する力が蓄えられ、ある時点でそのトレンドは崩壊する。ソロス氏は次のように述べている。

自己正当化のフィードバック・ループは、ある程度を越えると持続できなくなる。

そして最終的には自己言及のトレンドは崩壊する。

結論

それはソロス氏のバブル生成と崩壊の理論でもある。

自己強化的トレンドが崩壊するのは、その他の要因がそれを止める時である。11月のアメリカ大統領選挙がインフレ率とコモディティ市場に自己言及以外の動因を与え、この自己言及のトレンドが終わるのかどうかが問題となっている。

金融市場では再帰性を理解しなければ将来を予想できない。経済データを見ても、過去を分析するだけで終わってしまう。

ソロス氏はその投資理論を『ソロスの錬金術』に書いて公開しているのだが、それを読む人は少ない。金融市場に優れた銘柄が落ちていても誰も拾わないのと同じ話である。

ソロスの錬金術