今年、米国の金利下落予想を的中させているRosenberg Researchのデイヴィッド・ローゼンバーグ氏がCNBCのインタビューで米国経済とFed(連邦準備制度)の金融政策について語っている。

アメリカ経済と米国株

アメリカ経済はどうなっているだろうか? 株式市場はややぐらついているが高値を維持しており、失業率は景気後退直前の水準まで上がっているが、実質経済成長率はまだ3.1%と高い。

米国株は次のように推移している。

ローゼンバーグ氏はこの状況をどのように見ているだろうか。彼は次のように述べている。

ここ数ヶ月、年末までの企業利益予想は下方修正され続けている。2025年の利益予想は変わらずだ。それで株価収益率は上がっている。

1株当たり利益は上がらないのに株価は高止まりなので、株価収益率が上がり割高になっているのである。

だがその割高さも市場動向に表れつつある。それが最近株式市場が不安定化している原因である。

そして筆者の意見では、その根本的な原因はアメリカ経済全体の減速である。

減速するアメリカ経済

ローゼンバーグ氏は長らくソフトランディング期待は間違っていると指摘し、景気減速と金利低下を主張してきた論者である。

そして景気減速を織り込んで下落するアメリカの長期金利を見れば、ローゼンバーグ氏の予想は当たっている。

だがローゼンバーグ氏の予想に唯一反しているのが3.1%の実質GDP成長率だろう。

しかしローゼンバーグ氏によればそこにも問題があるという。ローゼンバーグ氏は次のように解説している。

消費が期待を上回っていることは間違いない。

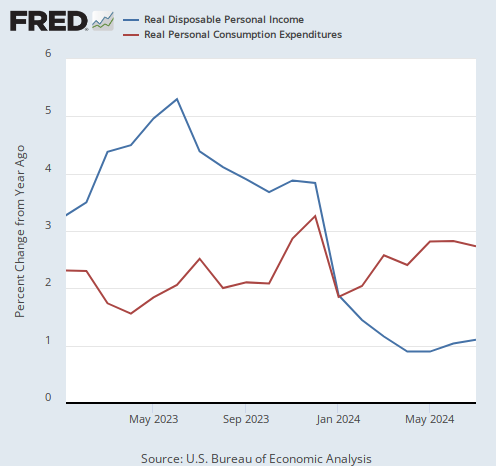

だがそこには矛盾がある。税引き後の実質可処分個人所得は過去1年で1%の増加だが、実質個人消費はほとんど3%増加している。

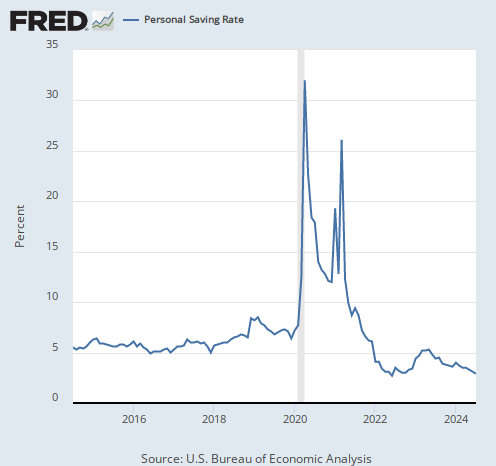

ここから分かるのは、貯蓄率が継続的に下落しているということだ。

アメリカ経済は消費が好調なお陰でまだ高い成長を維持しているが、ローゼンバーグ氏は消費の速度が所得の増加速度を上回っていることを指摘している。

実質可処分所得の成長率と実質個人消費の成長率(ともに前年同月比)を比べると次のようになる。

所得の方が減速しているのに、消費は変わっていない。

何故そんなことが可能かと言えば、要するにアメリカ人は貯蓄を食い潰して消費しているのである。

アメリカの貯蓄率は次のようになっている。

ローゼンバーグ氏は次のように言っている。

貯蓄率は去年の段階で4.2%とかなり低かったが、今では2.9%だ。貯蓄率がこれほど低かった時期は過去のうち5%ほどしかない。12回に1回の確率だ。

だから個人消費のデータは質が低いものだと言える。所得の増加によるものではなく、貯蓄率が歴史的低水準に下がることによって引き起こされているからだ。

ちなみに過去のデータを遡れば、アメリカで貯蓄率がこれほど下がったのはリーマンショック前の数年ぐらいである。

結論

それはある意味では現在のアメリカ経済がリーマンショック並みのバブルであることを示している。未曾有の現金給付でコロナ後の景気後退を無理矢理回避したのだから当たり前だろう。

また、それは同時に現在の消費の好調がそれほど長くは続かないことも意味している。

だからローゼンバーグ氏は利下げを支持している。それどころかもっと早く利下げすべきだったと言っている。

ローゼンバーグ氏は次のように述べている。

パウエル議長は経済は正常化されたと言っている。インフレは正常化された。労働市場は正常化どころかコロナ前よりも弱まっている。

今や正常化されていないのは政策金利だけだ。Fedは中立金利を2.75%だと考えている。

だが政策金利は5.38%になっている。

だからローゼンバーグ氏は大幅な利下げを予想している。

今年のローゼンバーグ氏の予想は誰よりも当たっている。だが彼の意見は11月のアメリカ大統領選挙後の経済を無視していないだろうか。選挙まであと2ヶ月である。