アメリカの元財務長官で経済学者のラリー・サマーズ氏がBridgewaterによるインタビューで、コロナ後のインフレを抑えるために5.25%利上げしたアメリカ経済が、それほどの金融引き締めにもかかわらず何故景気後退になっていないのかについて語っている。

アメリカのインフレと利上げ

コロナ後の大規模な現金給付によって、アメリカのインフレ率は9%まで上がった。

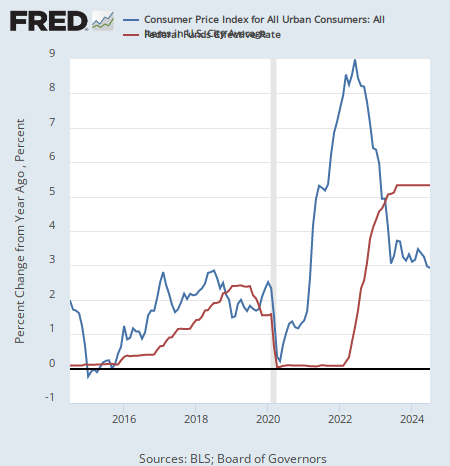

そのインフレを抑えるためにFed(連邦準備制度)は5.25%の利上げを行なった。アメリカのインフレ率と政策金利を並べると次のようになっている。

これほどの金融引き締めを行なったのだから、インフレが収まると経済成長率も下がらなければならないと多くの人が考えていた。

しかし、グラフのように金利が上がり始めて2年、上がりきってから1年が経つが、アメリカの経済成長率はまだ3.1%と高成長を維持している。

サマーズ氏は次のように言っている。

Fedが1年半ほどで政策金利を5%上げれば、普通は経済が減速して景気後退になる。だが今回そうはならなかった。

景気後退が来ていない理由

何故なのか。サマーズ氏は次のように続けている。

1、2年前までわたしはよく、失業率が4%以下でインフレ率が4%以上の状況になった時には必ず景気後退かインフレ継続のどちらかになると言っていたが、少なくとも今のところは当たっていない。

最近の経験はこうした常識に異を唱えており、その理由を理解することは重要なことのように思える。

サマーズ氏は理由として物価と実体経済の違いを挙げている。サマーズ氏は次のように説明している。

2021年から2022年に、第2次世界大戦の時の半分の規模の財政刺激によって経済の総需要は急増し、物価には大きな上昇圧力が加わった。

もちろん供給を急に変えられない業界では物価上昇圧力は深刻だった。

人々はガソリンや自動車などに高い価格を支払わなかったために、他の業界の他の商品に支出するためのお金がなくなり、そちらはインフレ低下に貢献した。

ここで重要なのは、サマーズ氏は物価と実質的な消費量を分けていることである。

現金給付によって経済に流通する紙幣の量は急増した。だから価格は上昇する。

しかし、だからといって必ずしも消費される量まで増えるとは限らない。

お分かりだろうか。例えば200万円の車が100台売れても、それが20万円の現金給付によって220万円に値上がりして100台売れても、経済にとっては実質的に同じことである。

極論すれば、流通する紙幣1枚を100枚と交換して流通量を100倍に増やしても、理論的には経済には何の影響もない。

マネタリスト化するサマーズ氏

とても興味深いことに、これはミルトン・フリードマン氏を筆頭とするマネタリストの考え方である。

サマーズ氏は次のように述べている。

ミルトン・フリードマン氏はインフレとは全体の物価水準のことで、相対的な物価とは完全に別の概念だと主張した。

彼の主張はいつもやり過ぎだったが、それでもある真実を鋭く捉えていた。

そしてわたしはまさにそれを見逃していた。だから実際にはわたしが予想したよりもインフレ低下の力は大きかった。

もしインフレ率が7%上がろうとも、そこから7%下がろうとも、それは必ずしも実体経済に何か起こったということを意味しない。物価がどうなったかということよりも、流通する商品の実質的な量にどれだけ変化があったかが重要なのである。

その論点の重要さを認めた上で、筆者は実体経済には変化がなかったとは考えていない。何故ならば、20世紀の大経済学者フリードリヒ・フォン・ハイエク氏が著書『貨幣論集』で説明していたように、経済減速はインフレ減速の後だからである。

むしろサマーズ氏は、バブル崩壊前にいつも起こる束の間の「ソフトランディング」に囚われているのではないか。

以下の記事でデイビッド・ローゼンバーグ氏が説明しているように、バブル崩壊前には「ソフトランディング」と呼ばれる期間が必ずあるのである。

貨幣論集