さて、NVIDIAに続くAI銘柄の紹介記事を優先したので遅れたが、今週発表された7月分のアメリカのCPI(消費者物価指数)を解説したい。

結論から言うと、アメリカ経済の減速を示唆する内容となっている。

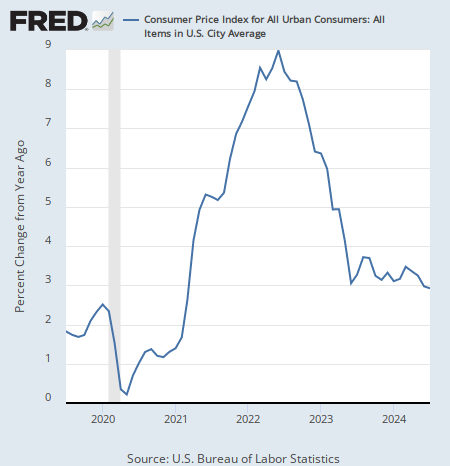

インフレ率は遂に2%台へ

まずは全体のインフレ率だが、7月のインフレ率は前年同月比で2.9%となり、前月の3.0%から下落、遂に2%台となった。

CPIの前に発表された雇用統計も景気減速を示唆しており、一貫した結果となった。

エネルギー

さて、今後の動向を予想するためには全体の数字だけではなくCPIの内訳も見てゆく必要がある。

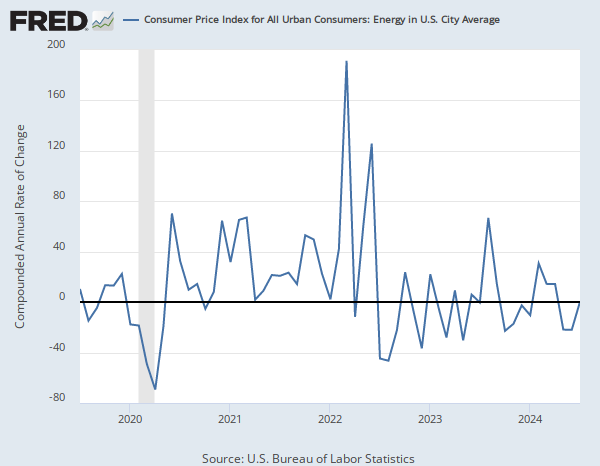

ここからは直近の変化を知るために前月比年率で見てゆくが、エネルギーのインフレ率は0.3%となり、前月の-21.9%から急回復した。

エネルギー価格は動きが激しいので変化率はあまり意味がないが、原油価格のチャートを見れば状況が分かる。

6月から7月の半ばまで、原油価格は上がっていた。だから前月のCPIの時点で筆者は次のように予想していた。

原油価格の影響はCPIにやや遅れて表れるので、次回7月のエネルギーのインフレ率は上昇に転じるだろう。

当然その通りになった。だが原油価格はその後下落に転じているので、来月発表される8月の数字はまた下落に転じる可能性が高い。

住宅

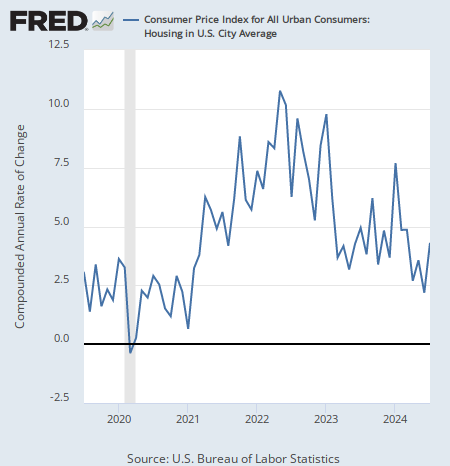

住宅のインフレ率は4.3%となり、前月の2.2%から加速した。

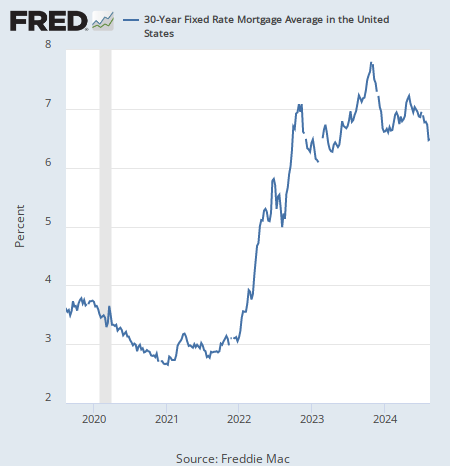

原因は何だろうか。住宅市場に一番影響を与える指標である30年住宅ローン固定金利平均のチャートは次のようになっている。

住宅ローン金利は6月頃から下落に転じている。それが少しずつ効き始めているのだろう。

この住宅ローンと住宅価格の値動きは、ここ最近のアメリカ経済の動きそのものである。インフレが落ち着き、金利が下がるたびにインフレがややぶり返してきた。

だがそういう上下動を繰り返しながらもアメリカ経済は長期的には減速を続けている。

11月のアメリカ大統領選挙まであと3ヶ月だが、恐らくこのままその上下動を続けながら11月に突入し、そこからは新大統領の経済政策を織り込んでゆくのだろう。

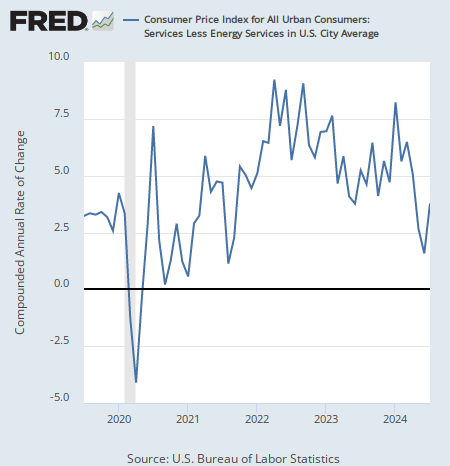

サービス

最後にサービスのインフレだが、サービス(エネルギー関連除く)のインフレ率は3.8%で、これも前月の1.6%から加速している。

これもそう簡単には下がってはくれないということだろう。サービス業で主なコストとなるのが賃金だが、雇用統計で賃金のインフレが緩やかにしか下落していないことにも注目したい。

結論

ということで、今回のCPI統計は雇用統計に続いてアメリカ経済の減速を示すものだった。ジェフリー・ガンドラック氏やデイビッド・ローゼンバーグ氏は引き続きの減速を予想している。

だが、何度も言っているように投資家にとっての本題はアメリカ経済がこのまま減速するのかどうかではなく、大統領選挙までの3ヶ月保つのかどうかである。

そしてその答えはイエスだろう。実質GDP成長率が3%を上回っていることも含めて、11月までの3ヶ月で深刻な何かが起こるとは考えがたい。

そして11月にトランプ氏が勝利すれば、問題は景気後退の有無ではなく、トランプ氏がインフレを引き起こさずに景気刺激が出来るかどうかになる。

8月始めの世界的な株価下落については、2016年の株式市場と同じ道筋を辿る可能性が高いと見ている。それについては以下の記事を参考にしてもらいたい。