株式市場、特に日本株の下落が話題になっているが、その理由については既に解説しておいた。

だから次は同時に起こっているドル円の急落について原因や今後の予想を書いてゆく。

急落したドル円

まずはチャートから掲載しよう。ドル円のチャートは次のようになっている。

162円から146円まで10%程度の下落である。

円高ドル安の理由

この急激な円高ドル安は、2022年からの大幅なドル円上昇のあとに起きた。ドル円はアメリカの利上げと、インフレにもかかわらず金融緩和で火に油を注いでいた日銀の金融政策の合わせ技によってどんどん上昇していた。

だがここに来てその両方が逆流しつつある。アメリカでは景気が減速し始め、Fed(連邦準備制度)は利下げを開始しようとしている。

一方で日銀は利上げを行い、ついに長年のゼロ金利から脱出した。

ドル円下落とアメリカ経済

ドル円はどうなるのだろうか。ドル円の下落はこれからも続くのか?

それが投資家にとっての問題だろう。そしてそれはアメリカにおける金利低下と日銀の利上げがどれだけ続くのかという問題に言い換えられる。

だからまずはアメリカ側の事情について検証するが、ここでは何度も言っている通り、アメリカ経済は減速トレンドに入っている。また後で記事を書くが、最新の雇用統計で失業率は更に上昇した。最近の米国株の下落もそれが原因であることは、以下の記事で説明している。

5%台まで上げた政策金利がようやく実体経済に効いてきているのである。アメリカ経済は、このまま何事もなければ景気後退へのカウントダウンへ入ってゆく。

だが今年のアメリカは何事もなくないのである。何故ならば、11月にアメリカ大統領選挙が控えているからである。

大統領選挙ではドナルド・トランプ前大統領が優勢となっている。もしこのままトランプ氏が再選となれば、トランプ氏は弱ったアメリカ経済をバイデン大統領から引き継ぐことになる。

それははっきり言って2016年の相場に似ている。2016年には筆者や著名投資家はアメリカが景気後退に向かってゆくことに賭けていたが、トランプ氏の勝利によってそれがすべてひっくり返った。

このまま行けば、金融市場は同じような展開になりそうである。2016年には11月に当選したトランプ氏の経済対策によって市場は経済成長を織り込み、ドルの金利は上昇してドル円は上昇に急転換していった。以下が当時のドル円のチャートである。

このままアメリカ経済が減速し、トランプ氏がそれを引き継ぐなら、彼が経済対策を行わないはずがない。もしトランプ氏が過度なインフレを引き起こさない経済成長を実現できるのであれば、ドル円は2016年のシナリオをなぞるだろう。つまり、ドル円は下落してから上昇することになる。

ドル円下落と日銀の利上げ

では日本側の状況はどうか。日銀の利上げだが、日銀については日本の実質経済成長率がマイナスとなっている中で続けて利上げすることは出来ないだろうということを以下の記事で書いておいた。

それでも植田総裁が利上げしなければならなかったのは、ドル円の上昇によってインフレ統計の中で輸入物価だけが過熱を続けていたからである。インフレが発生してしまえば、経済が沈んでいてもインフレを止めるために金利を上げなければならなくなる。

それがインフレの怖さであり、インフレを意図的に引き起こしてはならない理由である。

だが日本人は円安政策を支持し、円安によってインフレを引き起こしてしまった。

日銀はこれからどうするか。幸か不幸か、アメリカ側の事情もあってドル円は下落した。そもそも日銀は日本経済の弱さから言って引き続きの利上げは出来ないのだが、ドル円がこの水準にある限り利上げの必要もないだろう。以下の記事でも言ったが日本経済は既にかなり弱いのである。

日本の政府債務

また、長期的な話をすればそもそも日銀は金利を上昇させられないのである。

何故ならば、もし利上げをすればGDP比252%の日本国債の山に金利が付いてしまうからである。それは既にアメリカでは起きている。アメリカは国債の金利が4%程度となっているので、それはつまり政府債務にそれだけの金利が付くということである。

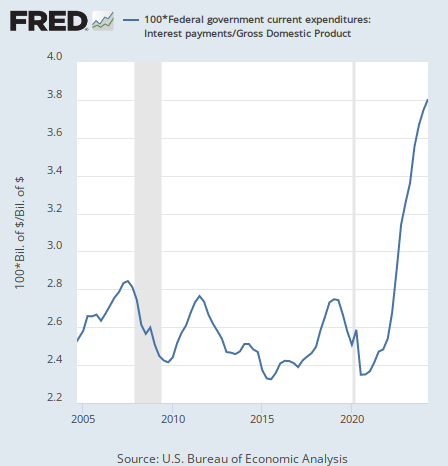

それで米国政府の債務の利払い(GDP比)は次のように急増している。

アメリカは借金の利払いのために借金を増やさなければならない状況にある。

それでアメリカの著名投資家はアメリカの財政はもう5年保たないと見積もっている。

だがアメリカの政府債務はGDP比122%と日本の半分なので、日本に同じことが起きれば利払いの衝撃はアメリカの倍になる。

つまり、日本では金利を2%まで上げるだけで今のアメリカと同じ状況に陥り、4%や5%まで上げなければならなくなれば、最終的にはGDPの10%以上が国債の利払いだけで消えることになる。

結論

植田総裁は黒田総裁が引き起こした円安とインフレの後始末を任せられた。彼は頑張っているが、前提として日本はそもそも金利を上げられない状況にある。

だから今回の円高が日本にとって最後の円高となるだろう。長期的には円安は避けられない。その転換のタイミングは、アメリカの情勢が上記のシナリオの通りに進めば、11月の大統領選挙の前後ということになる。(トランプ氏がどれだけ優勢かによって左右されるだろう。)

その後のシナリオは日本人にとって選択の問題である。現在の円高サイクルが終わったとき、日本は金利を上げて政府債務の利払い急増を受け入れるのか、あるいは円安とインフレを受け入れるのかの選択に迫られる。

歴史上、国家は借金を増やしてインフレを発生させ没落していった。沈みゆく国家がこの選択に迫られたときどちらを選ぶのかについては、世界最大のヘッジファンドBridgewater創業者のレイ・ダリオ氏が『世界秩序の変化に対処するための原則』で説明してくれている。

日本経済の終了が近づいている。筆者は日本の読者に、この最後の円高サイクルのいずれかのタイミングで日本円を出来る限り売り払ってしまうことをお勧めする。ドルは円よりマシかもしれないが、ドルにはドルのリスクがある。

だから一番良いのは貴金属だろう。考えなければ資産を守ることが出来ない時代が本当にやってくる。

世界秩序の変化に対処するための原則