今年11月のアメリカ大統領選挙が着実に近づいている。金融市場はまだ大統領選挙を織り込んでいるとは思えないが、あと半年を切った今、相場は徐々に選挙を織り込んでゆくと思われる。

大統領選挙を織り込んでいない金融市場

現在、金融市場が気にしているのはインフレ率や経済成長率であり、緩やかな減速が続いている実体経済に合わせて市場の期待インフレ率は下がっている。

だが筆者が気になっているのは、こうした今の相場の動きは11月に新たな大統領が選出されればすべて吹っ飛ぶのではないかということである。

仮にここから数ヶ月インフレ率の低下が続き、それにともなってFed(連邦準備制度)の利下げが織り込まれていったとしても、新たな大統領はトランプ氏かバイデン氏であり、2人とも現金給付によってインフレを引き起こした政治家である。

選挙戦に勝つためにどちらの候補も財政支出を拡大させるだろう。来年にはそれが実行されることになる。そうすると、インフレ減速を織り込む今の市場の動きは本当に正しいのか?

トランプ氏の経済政策

多くの著名投資家はトランプ氏の勝利を予想している。

だから今回はトランプ氏が大統領になれば相場はどうなるのかを考えたい。

どちらの陣営もまだ政策の詳細を明らかにしていないが、CNBCによればトランプ氏は法人税率を21%から20%に下げると言っている。1%は大した差ではないが、もう1つの争点は2017年にトランプ政権によって行われた減税がもうすぐ期限切れとなることであり、トランプ氏はこれを延長する公算が高いと言われている。

CNBCによれば、延長した場合10年間で4.6兆ドル(GDPの16%)の減税となり、こちらは無視できない金額である。

トランプ氏の政策が前政権の時と同じく減税とインフラ投資なら、金融市場はどうなるのか。

2016年のトランプ相場

今回の選挙でトランプ氏が当選した場合の相場の動きを予想するためには、まずは前回当選した2016年に相場がどうなったかを振り返ることである。

2016年、多くの人々はまさかトランプ氏が大統領になるとは思っていなかった。トランプ氏が当選すれば株価は暴落するとメディアでは言われていたが、当選後冷静になった金融市場はトランプ氏の経済政策が減税とインフラ投資であるという現実を少しずつ織り込んでいった。

選挙後に誰よりも早く経済に強気転換したスタンレー・ドラッケンミラー氏は当時次のように語っていた。

保護貿易の恐怖ばかりが強調されているが、その他の政策におけるプラスの面に比べてそれは誇張され過ぎている。

金融市場はここから経済成長とインフレを織り込んでいった。株価がどうなったかが気になるところだが、まずは経済成長とインフレに直接反応する金利がどうなったかを確認したい。

トランプ相場で金利上昇

金利は上昇した。アメリカの長期金利は以下のように推移している。

2016年11月がトランプ氏の当選した大統領選挙である。

興味深いのは、2016年も年央までは経済減速を織り込んで金利が低下していたが、そこから選挙に向けて金利が上がり、トランプ氏の当選後に急騰していることである。

今の状況と似ているではないか。より詳しく分析するために金利を期待インフレ率と実質金利に分けると、まず期待インフレ率は次のように推移している。

期待インフレ率は2016年9月から上昇を始めている。

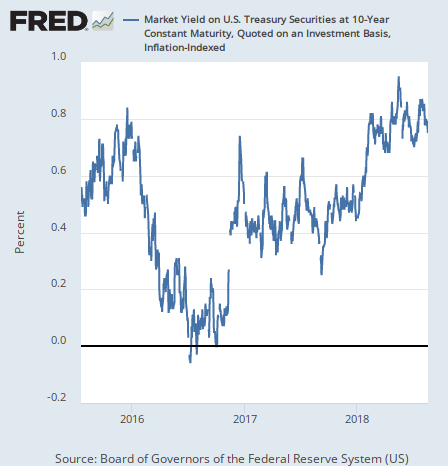

一方で実質金利は11月の選挙直後に急上昇している。

期待インフレ率と実質金利の和が金利になるわけだが、その両方が上昇したことによって金利が上がっていることが分かる。ただ、上昇タイミングに差があることはやや興味深い。

ドル相場

金利が上がったとなれば、気になるのはドルである。当時、ドル円相場は次のように推移している。

大統領選挙後に急上昇している。一方でその後なだらかな下げ相場になっているのは、当時の円相場が2013年からのアベノミクスによる急上昇後に日銀が弾切れになった時期だったという日本側の要因が大きい。

ゴールドと銅

さて、トランプ氏当選で市場がインフレを期待したならば、気になるのは金属や農作物などの現物資産であるコモディティ銘柄である。

金相場はどうなったのか。金価格のチャートは次のように推移している。

選挙後に急落しているが、その後上昇トレンドに転じている。

トランプ氏当選で金価格が下落したのは、ゴールドが経済成長に弱いからである。経済成長は実質金利と相関するが、金利の付かないゴールドは金利上昇に弱いのである。

また、期待インフレ率上昇はゴールドにとってプラスだが、コロナ前の当時インフレは大した問題ではなかったことから、金利の上昇の方が金相場に大きく影響した。

今回はインフレが問題になっているので、そこは差し引いて考えなければならないかもしれない。だがトランプ相場で何の文句もなく上がった金属が他に存在する。銅である。

銅は恐らくトランプ相場で一番上がった銘柄ではないか。ゴールドと違って産業需要のある銅は、インフレと経済成長の両方から恩恵を受ける。

トランプ相場を語るにはコモディティ銘柄は避けて通れないが、ゴールドなのか、銅なのか、あるいはまた別の銘柄なのかは詳しく考える必要がある。

株式市場

そして最後に株式市場に移ろう。言うまでもないことかもしれないが、減税とインフラ投資という動力が株価を押し上げ、2016年以降米国株は大きく上がって行った。

結論

さて、このように2016年のトランプ相場を振り返ってみたが、前回と今回で違う点もある。

一番重要なのはインフレが問題となっている点である。アメリカ国民がこれほどインフレに不満を漏らしている中、トランプ氏はインフレ的な政策をどれだけ行なうのか、そしてそれが2016年のようにそのままドル高と株高に繋がるのかは、無条件で前提として良い予想ではないのではないかと筆者は考えている。

筆者が気にしているのは、最近フランスで解散総選挙が決定し、財政支出を主張する野党が台頭していることを懸念してフランスの金利が上昇、株価は下落したことである。

それは2022年にイギリスのトラス首相(当時)がばら撒き政策によってポンドと英国債を暴落させた状況と同じである。

これまでは財政出動は金利を押し上げ為替レートの上昇に繋がっていた。だが現在他の先進国では財政支出で株価が下落する状況となっている。

アメリカだけが例外なのかどうかは、ドルの基軸通貨としての寿命にかかっている。

それはまだ保つかもしれない。だが今回の大統領選挙で金利上昇した時にいつものようにドル高を想定して良いのかどうかは、無条件では前提とは出来ないと筆者は考えている。

ドル高になるかもしれないが、投資家は不確実性の一番低いシナリオに賭けるのがベストだろう。

それは国債価格の下落、つまり金利の上昇である。ドルや株価がどうなろうと、そこだけは確実性が高いと筆者は考えている。

早くも2月にこのシナリオに言及していたポール・チューダー・ジョーンズ氏には脱帽する。これから11月に向けて金利が下がるのであれば、投資家にはチャンスとなるだろう。