さて、今月も金融市場が注目するアメリカのCPI(消費者物価指数)が発表された。いつも通り内容を解説してゆきたい。

インフレ減速

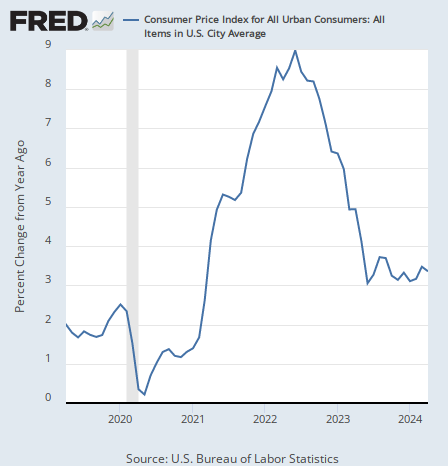

まず全体のインフレ率だが、アメリカの4月のインフレ率は前年同月比で3.4%となり、前月の3.5%からやや減速した。

3%台での足踏みはまだ続いている。これからどうなるのか。

エネルギー

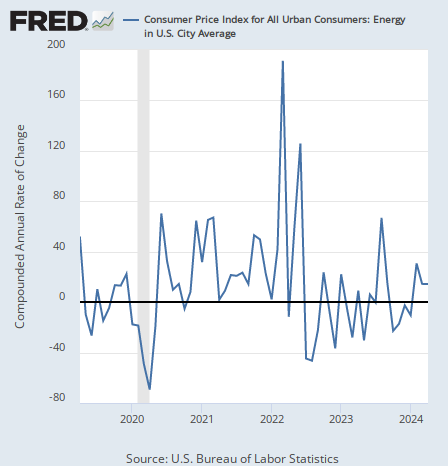

インフレ動向を予想するためには内訳を見なければならない。いつものようにここからは最新の動向を知るために前月比年率(以下同じ)で見てゆくが、まずエネルギーのインフレ率は14.4%となり、前月の14.5%からやや減速した。

エネルギーは原油相場に左右されて上下動が激しいが、プラスでの推移は続いている。

原油価格は以下のように推移しており、4月まで好調だった原油相場を反映していると言える。

だが原油価格はその後金利上昇により下がっているので、5月のCPI統計ではエネルギーはデフレになるかもしれない。

住宅

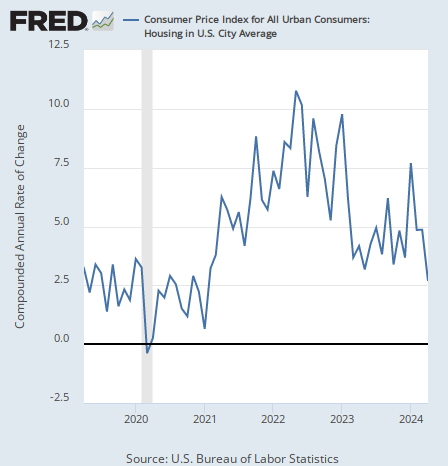

今回のサプライズは住宅価格だろうか。住宅のインフレ率は2.7%となり、前月の4.9%から大きく減速した。

住宅のインフレ率が下がるはずだと言い続けたジェフリー・ガンドラック氏の予言がようやく当たった形である。

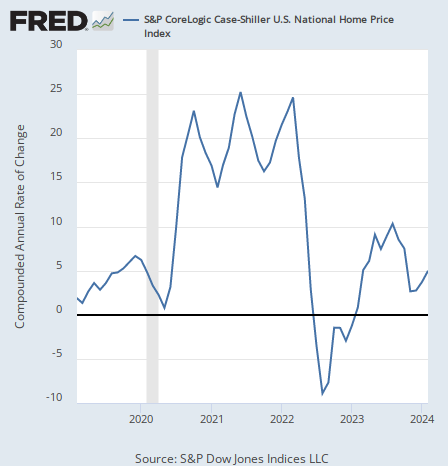

だが一方でケース・シラー住宅価格指数は以下のようにむしろ加速しているように見えるので、今回の数字が長期的なトレンドを示しているのかどうかは微妙である。

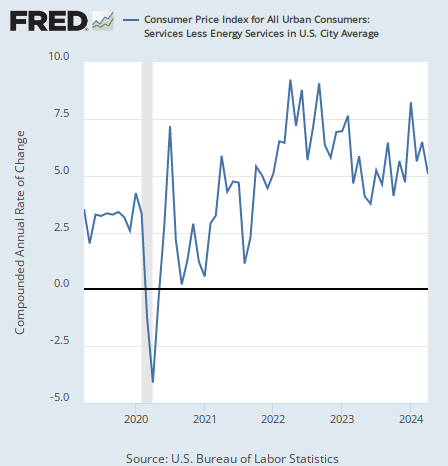

サービス

最後にサービスのインフレだが、サービス(エネルギー関連除く)のインフレ率は5.1%となり、前回の6.5%から減速した。

減速してはいるが、サービスのインフレはまだ高く、特にコロナ前と比べると倍近い状態にある。

結論

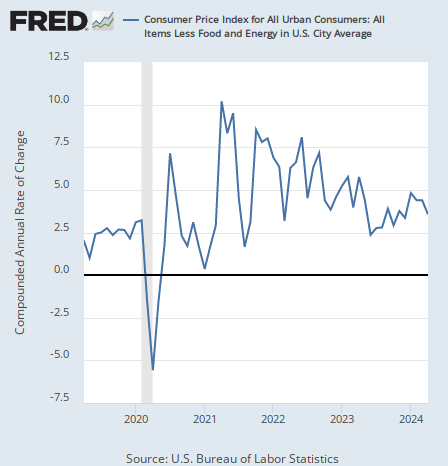

ちなみに食品とエネルギーを除くコアインフレ率は3.6%で、前月の4.4%から減速している。

今回のCPIは景気悪化を示したGDPと雇用統計の後だったので注目された。

CPIのインフレ率は毎回上がったり下がったりしているが、長期的に確かなことはこうである。株価が上昇するならインフレも加速する。インフレが下落する時には、経済成長率はそれよりも大きく下落する。つまり、インフレだけ下がって景気は良くなるようなソフトランディングなどない。

今回のインフレ減速を受けて株式市場は上昇したが、雇用統計の特に失業率を見れば景気後退の水準に着実に近づいている。

景気後退になれば株価下落は避けられないので、景気減速から株高の流れはいずれ止まることになる。

恐らく年内ではないと考えているのだが、これから出る最新のデータとともに再考証してゆきたい。