4月に入って株式市場がややぐらついている。原因はアメリカのインフレ懸念による金利上昇である。

株価が下落した理由

アメリカのインフレ率はピーク時の9%から3%台まで下がってきたが、その後横ばいで推移していた。金融市場やFed(連邦準備制度)のパウエル議長はそのままインフレ率が低下を続けて利下げが出来ることを期待していたが、筆者や経済学者のラリー・サマーズ氏などは年始からインフレの再燃を警告してきた。

市場は4月に入ってからインフレ再加速のリスクを織り込み始めたことになる。金利は急上昇し、株式市場もそれに反応して下落した。アメリカの長期金利は次のように推移している。

株式市場は4月からの急上昇に反応している。S&P 500のチャートは以下の通りである。

金利の上昇は十分か?

根本的な問題はインフレ率である。少なくともアメリカのインフレ率がそのまま下落してゆくシナリオはなさそうだということは、以下の記事の解説を読めば明らかだろう。

だから問題は、上記のように上昇した金利がインフレを抑えるために十分なのかどうかということになる。

金利が十分上がったのであれば株式市場は少なくとも金利上昇の重荷からは解放されるだろうし、逆に十分でなければ、株式市場は引き続き金利上昇の影響を受け続けるだろう。

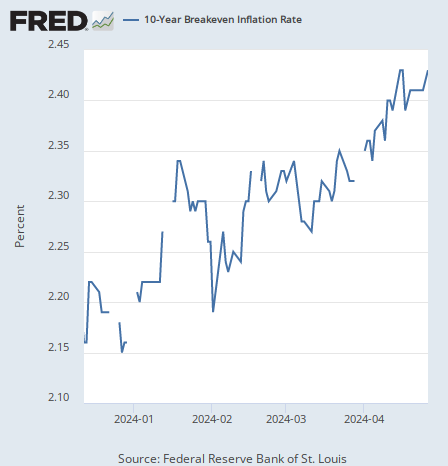

では金利上昇が十分かどうかはどうすれば分かるのか。少なくとも市場がどう考えているのかを知ることは簡単である。期待インフレ率を見れば良い。

期待インフレ率を見れば、市場が最近の金利上昇でインフレ率が下がってゆくと予想しているのか、それともまだ金利上昇が足りていないと考えているのかが分かる。

米国市場の期待インフレ率は次のように推移している。

最近の金利上昇でインフレが収まるなどという考えは市場はまったく持っていないようだ。

結論

ということで、金融市場自身の意見を参照すれば、金利上昇はまったく十分ではないようだ。金利はこれからも上がり続けるだろう。

月明けからは雇用統計やCPI(消費者物価指数)が発表されるが、GDPが比較的弱かった後のインフレ統計だけに非常に注目されている。

GDPが弱くインフレ統計が強いという結果になれば、スタグフレーションが近づき金融市場にとって最悪である。どういう結果になるのか注意深く待ちたい。