さて、今月も注目のアメリカCPI(消費者物価指数)統計が公開されたので解説してゆきたい。

米国のインフレ動向

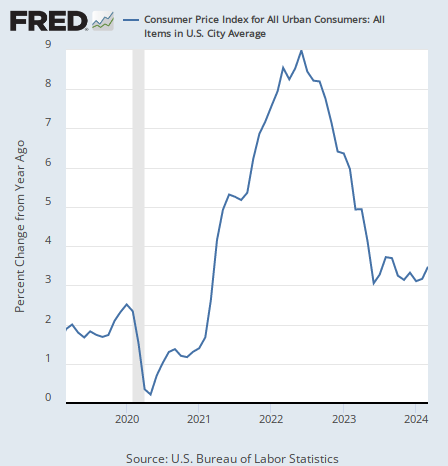

アメリカのインフレ率はピーク時の9%からは下がったが、その後3%台で長らく横ばいとなっている。

問題は現在の横ばいから再び低下に向かうのか、それとも上昇に転じてゆくのかということである。

Fed(連邦準備制度)はここから目標の2%に下落してゆくと楽観しているようで、今年3回の利下げを予告している。

だが筆者や経済学者のラリー・サマーズ氏は今年に入ってからインフレ再燃の可能性を警告し続けてきた。

そして今回のCPI統計がどうなったかと言えば、まず全体のインフレ率は前年同月比で3.5%となり、前月の3.2%から加速している。

どうも3%を下回りそうにない。そして内訳を見れば、それが単にチャートから受ける印象だけではないということが分かる。

エネルギー

内訳はどうなっているのか。

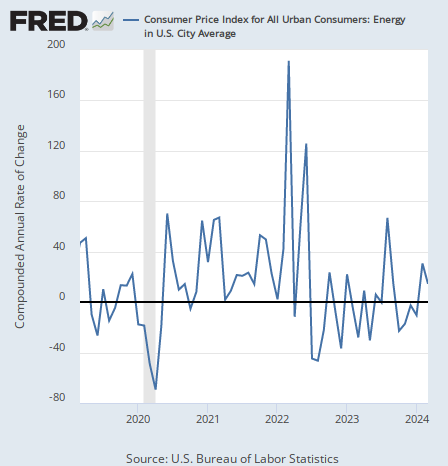

ここからは直近の動きを知るため、前年同月比ではなく前月からの1ヶ月の変化が1年続けばどうなるかを示した前月比年率で見てゆく。

まずエネルギーだが、エネルギーのインフレ率は14.5%となり、前月の30.7%から減速したものの、依然としてプラス成長で推移している。

エネルギーの場合は上昇率よりも原油価格を見た方が早いだろう。原油価格は次のように今年に入ってから上昇している。

これがエネルギーのインフレ率が今年に入りプラスで推移し続けている理由である。全体のインフレ率が上がるのか下がるのかを考えるためにはこのチャートが非常に重要なのだが、それはまた後で説明しよう。

住宅

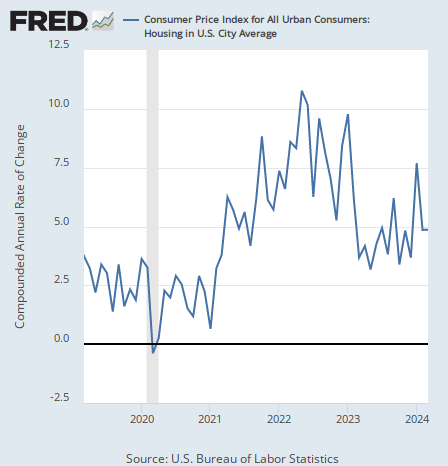

次に住宅のインフレである。住宅のインフレ率は4.9%となり、前月と同じとなった。

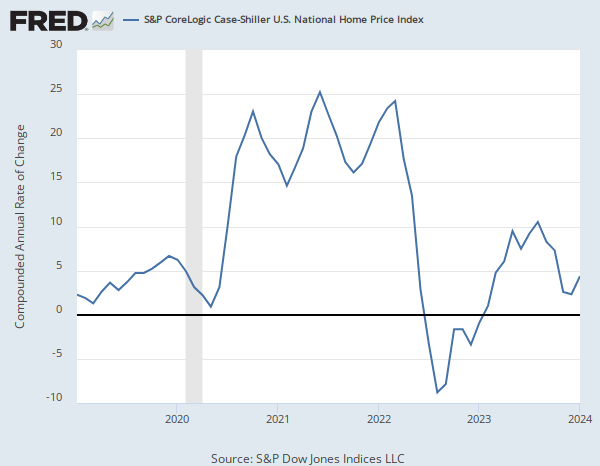

ちなみにこのチャートはケース・シラー住宅価格指数の上昇率とおおむね連動している。

ケース・シラー住宅価格指数は発表が遅くまだ1月分までしか発表されていないが、よく見ればその分CPIの住宅要素に対する先行指標となっていることが分かる。

どちらも年率5%程度のインフレとなっており、Fedの利上げが住宅市場にそれほどは効いていないことが分かる。

サービス

しかし住宅市場は住宅ローン金利に大きく左右されるため、本来は高金利に影響されやすいはずのセクターである。

パウエル議長は現状の利上げで十分だと考えているようだが、今の利上げが住宅市場にさえ効いていないなら、他のどのセクターに効くのだろうかと言いたくなってしまう。

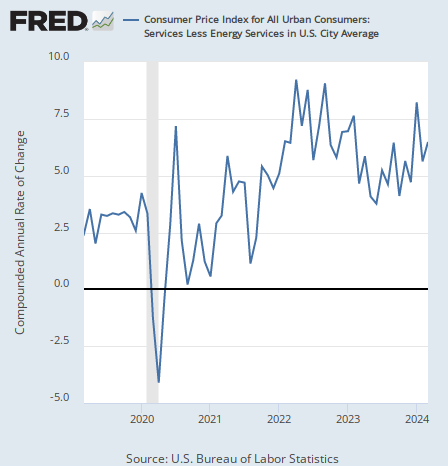

その筆者の感覚と一致した結果となったのが、サービスのインフレである。サービス(エネルギー関連除く)のインフレ率は6.5%となり、前月の5.6%から加速した。

上昇トレンド継続である。

サービスは基本的に金利との関係が薄く、しかも主なコストである人件費は簡単にコストカットできるものではないため、非常に金融引き締めが効きにくいセクターである。

結論

現在の政策金利である5.25%が高いか低いかは簡単に決められる問題ではない。しかし住宅市場にさえ効いていないのであれば、それはアメリカ経済に効いていないのだと言わなければならないだろう。

サービスのインフレ継続はそれを示したと言える。

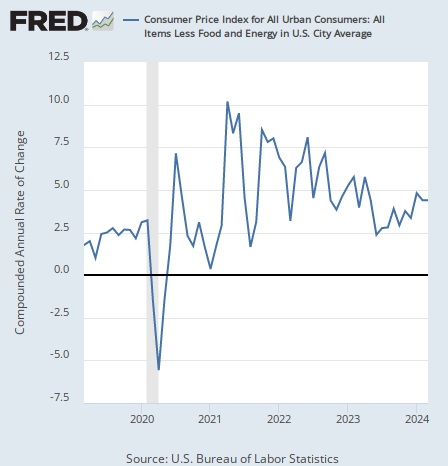

では全体のインフレはこれからも加速してゆくのか。それを考えるためにはまず食料とエネルギーを除くコアインフレの上昇率を見てもらいたい。

コアインフレ率は4.4%となり、前月と同じだが高い水準で留まっている。

このグラフを見れば、少なくともコアインフレ率が2%になりそうにないことは分かってもらえるだろう。

それでも全体のインフレ率が3%近くまで下がっていたのは、食品とエネルギーのディスインフレが効いていたからである。

しかし上の原油価格のチャートを見てもらえば分かる通り、エネルギーのディスインフレはもうない。だから全体のインフレ率もコアインフレ率同様、2%へ向けて下がるのではなく4%台にまで上がってゆくことになると筆者は予想している。

筆者はこのデータをもってインフレ再加速はほぼ確定したと見ている。年内の利下げはないのではないか。金融市場はここから利上げの可能性を織り込んでゆく流れになるだろう。