さて、日銀政策決定会合に続き、Fed(連邦準備制度)のFOMC会合が行われたので、こちらも内容を解説してゆこう。

年内の利下げ回数は維持

まず政策金利は5.25%で据え置きである。市場の予想通りであり、そこにサプライズはない。

会合後に発表された声明文も、前回のものからほとんど変えられていない。だから今回はドットプロットとパウエル議長の記者会見の内容が問題となる。

まず全会合参加者の政策金利の見通しをプロットしたドットプロットだが、前々回に発表された最後のドットプロットから全体的にやや上方向(利下げを控える方向)に動いたものの、中央値が年内3回の利下げを示していること自体は変わっていない。だが中央値が年内2回に近づいていることから、次回の発表(次々回の会合)で中央値を減らしてもおかしくない水準に持っていったという配慮はあるのだろう。

パウエル議長の記者会見

しかし今回の会合でタカ派だったのはそのわずかな配慮だけである。

ドットプロットに配慮のあとが見られるのは、ここ数ヶ月の経済データにインフレ的な要素があったからだろう。しかしパウエル議長は記者会見で次のように言っている。

インフレは短期的には上下しながらも2%に向けてゆっくりと下がってゆくという長期の見方が最近のインフレや消費のデータによってそれほど変わったとは思わない。

直近2ヶ月の経済指標に過剰反応することはない。だがそれを無視することもない。

そして今後の利下げについては次のように語っている。

この経済サイクルにおいて政策金利はピークに達した可能性が高いと判断している。経済がこのまま予想通り広範囲に成長すれば、年内のある時点に金融引き締めの巻き戻しを開始することが適切になる可能性が高い。

また、一応まだ行われていることになっている量的引き締め(バランスシート縮小)については次のようにコメントしている。

これまでに発表している計画通り、比較的早くバランスシート縮小のペースを緩めることが適切になるだろうと会合参加者の多くは考えている。

かなりハト派のパウエル議長

こうしたパウエル氏の見方にコメントするならば、彼の見方はかなりハト派だと言うほかないだろう。

何故ならば、まずアメリカのインフレ率は今後3%を下回ることは考えづらいからである。以下の記事で報じた通り、コアインフレ率は4%程度で推移している。

それでも全体のインフレ率が下がってきたのは原油価格の減速によるところが大きいが、これまでデフレ側に作用してきた原油価格は以下のように今年に入ってから上昇に転じている。

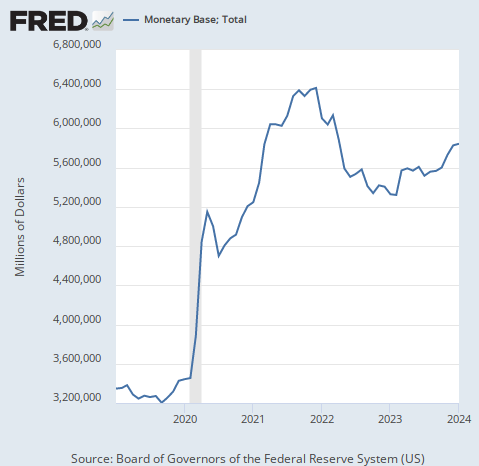

また、量的緩和を逆回しにする量的引き締めをやっているとは言うが、去年前半の銀行危機に対応するための緩和措置によってマネタリーベースはむしろ増えているのである。

これではそもそも量的引き締めをやっているとはまったく言えない。はっきり言えば、株式市場が上がっているのも、景気後退がまだ来ていないのも、このマネタリーベースの上昇が根本的な原因であると筆者は考えている。

結論

こうした事情を考慮すると、4%程度で推移しているコアインフレ率が下落してゆくとは考えがたい。

パウエル議長は言葉の上ではインフレについて語っているが、銀行危機以来の緩和措置も含め、彼の行動はむしろ減速している実体経済の方に対処しているように見える。上昇する失業率やクレジットカードの返済遅延率などを見れば、インフレは根強い一方でアメリカ経済が減速しているのは確かなのである。

だからFedは根強いインフレに対処するために高金利を維持するのか、弱まっている経済を支えるために利下げするのかという二者択一に迫られているのだが、パウエル氏は言葉の上ではインフレについて語っている一方で、彼の行動は経済を弱めたくないという本音に向かっている。

つまり、パウエル氏が臆病風に吹かれてインフレを退治しきれないのではないかというラリー・サマーズ氏やスタンレー・ドラッケンミラー氏の従来からの懸念が当たっているように見えるのである。

だからFOMC会合後に株式市場が上昇したのは妥当である。筆者はこれまでに述べている通り、プットオプションでヘッジしながらも個別株の買いポジションは維持している。天井は近いのかまだなのか。