アメリカでは雇用統計に続き2月のCPI(消費者物価指数)統計も発表された。今回もいつものようにデータの内訳を説明してゆきたい。

インフレ率は3%台で横ばい続く

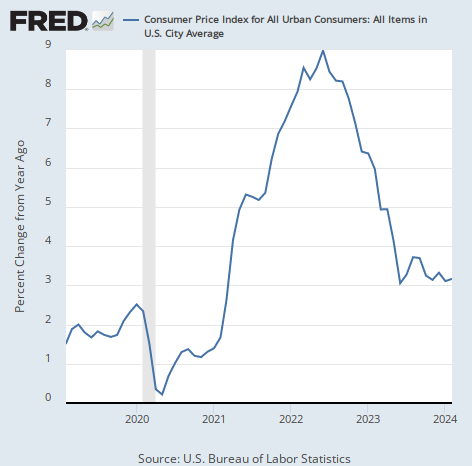

まずは全体の数字からである。全体のインフレ率は前年同月比で3.2%となり、前月の3.1%から上昇した。

インフレ率は一時9%まで上昇した後、3%台で横ばいとなっている。

金融市場ではこれが次第に2%台に落ちてゆくのかどうかが注目されている。2%へ落ちてゆくなら、Fed(連邦準備制度)は利下げできるからである。

株式市場も期待している利下げがあるのかどうかはインフレ率次第である。そしてインフレ率の見通しを考えるためには、やはりCPIの内訳を見てゆく必要がある。

エネルギー

では内訳はどうなっているのか。

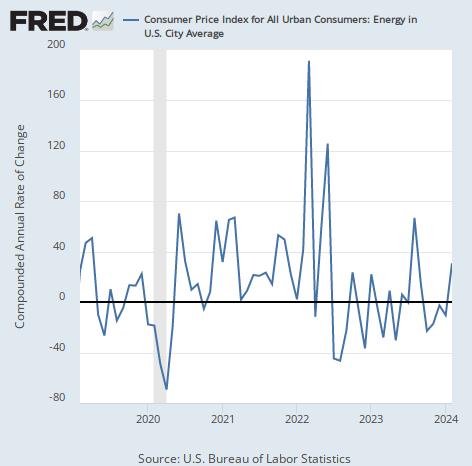

ここからは直近の変化を見てゆくために前月比年率の数字で見てゆくが、エネルギーのインフレ率は30.7%となり、前月の-10.4%から上昇に転じた。

しばらくマイナス成長(つまり下落)が続いていたが上昇に転じた。

原油価格は年始からやや上昇方向に振れているので、その影響だろう。原油価格のチャートは次のようになっている。

2023年からのトレンドとしては横ばいの域を出ていないと言えるが、原油市場が回復しているのは金融市場が好調だからであり、金融市場が好調なのは利上げが終わったからであり、利上げが終わったと言えるのはインフレが今のところは再燃していないからである。

ここで重要なのは、この理屈で言うとインフレが低く留まれば原油相場が回復してCPIがインフレ側に振れる原動力になるということである。インフレ率が横ばいであること自体がインフレ率上昇の原因になる。このことについてはまた後で触れよう。

住宅

さて、一方で今回のCPIはエネルギー価格以外はデフレ的なデータとなっている。

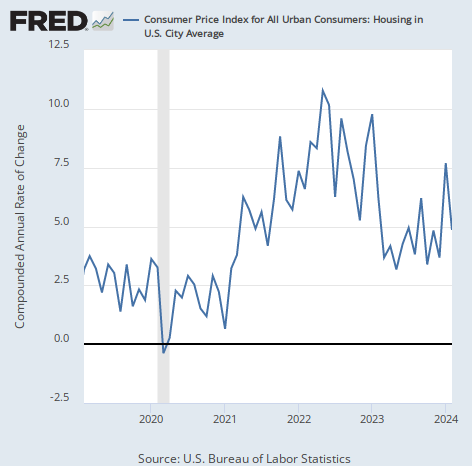

例えば住宅のインフレ率は4.9%となり、前月の7.7%から減速した。

減速幅は大きいものの、前月が大きな加速だった分が戻ったという感じである。

前月と今月、どちらが本当のトレンドなのかは微妙である。2023年からの上昇トレンドは崩れていないが、しかし今回強調したいのは各要素の単独のトレンドではなく、それらの相互関係である。

サービス

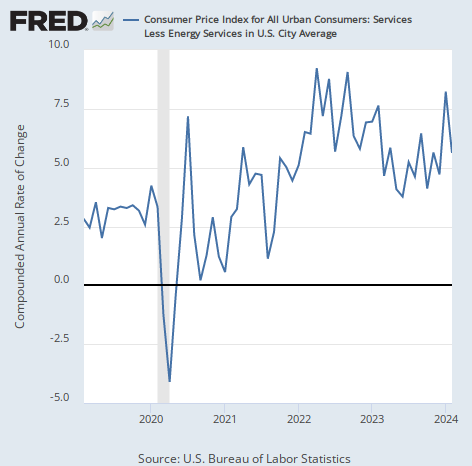

次にサービスのインフレだが、エネルギー関連除くサービスのインフレ率は5.6%となり、前月の8.2%から減速した。

上昇トレンドは維持しているが、こちらも大きな減速となっている。

国内インフレと金融インフレ

さて、ではインフレはどうなるのか。そして投資家にとってそれよりも重要なのは、アメリカの金融政策がどうなるのかである。

今回のデータだが、インフレを国内のインフレと金融市場のインフレに分けて考えたい。

エネルギー価格はインフレが加速していたが、それは金融市場で取引される原油や天然ガスの価格に依存している。

一方で住宅やサービスなどはアメリカ国内のインフレである。

そしてこれら2つのカテゴリーには相互関係がある。国内のインフレが過度に再燃しない限り、金融市場では金利が上がらず、結果的に原油などのコモディティ市場は高金利の重しから解放されることになる。

国内のインフレが減速して金融市場のインフレが加速した今回の結果はその関係を象徴している。前月の国内インフレの加速が長期トレンドなのかどうかは分からないが、仮にそうだとしてもインフレが上昇してゆくにも時間がかかるということが今回のデータで示されたのではないか。

それは原油相場などに上昇のための時間的余地を与えるものである。だから国内のインフレが緩やかにしか上昇しないにしても原油相場経由でインフレ全体には上昇圧力がかかり、国内インフレが急激に加速するのであればそれはやはりインフレになるなので、どちらのシナリオでも中央銀行は容易には金利を下げられない。

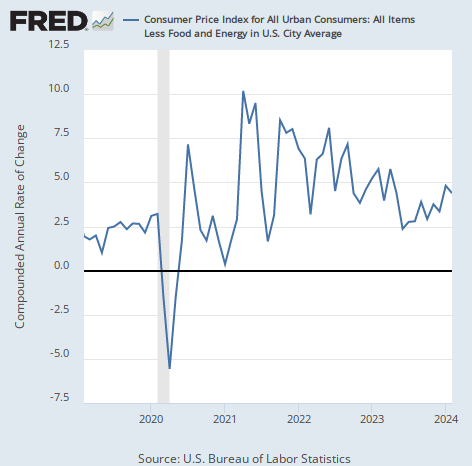

逆にインフレ率がこのまま下がれば金利低下で問題ないのだが、食品とエネルギーを除くコアインフレ率のチャートを見ればそのシナリオも考えづらいという結論になる。

今回、コアインフレ率4.4%となり、前月の4.8%から減速した。

だがこのグラフを見れば、食品とエネルギーという金融市場のインフレ(というかデフレ)を除けば、アメリカのインフレ率はもうずっと2%台には戻っておらず、3%から4%台で定着しており、しかも2023年後半からは上昇トレンドだということが分かる。

これを見れば、3%台で横ばいになっている全体のインフレ率が2%台に下がってゆくシナリオが考えづらいことが分かるだろう。しかも仮にインフレがすぐに再燃しないとしても、それは原油価格上昇を通して長期的なインフレ再燃に結局繋がってゆく。

ということで、最近のラリー・サマーズ氏のインフレと金利見通しが正しそうな気がしている。少なくともインフレが収まったとはまったく言えないし、よって大幅な利下げは考えづらく、利下げなしか将来的な利上げの可能性も考慮に入れるべきだろう。