アメリカの元財務長官で経済学者のラリー・サマーズ氏がBloombergのインタビューで先日発表されたアメリカの雇用統計に反応している。

強かったアメリカ雇用統計

1月の雇用統計は驚くべき数字だった。その内容は前回の記事で報じている。

この雇用統計についてサマーズ氏は次のようにコメントしている。

経済はこれまで驚くほど強かったのだから、今回発表された雇用統計も驚いたがショックを受けたわけではない。

このデータはFed(連邦準備制度)の利上げにもかかわらず経済がかなり強いということを示している。

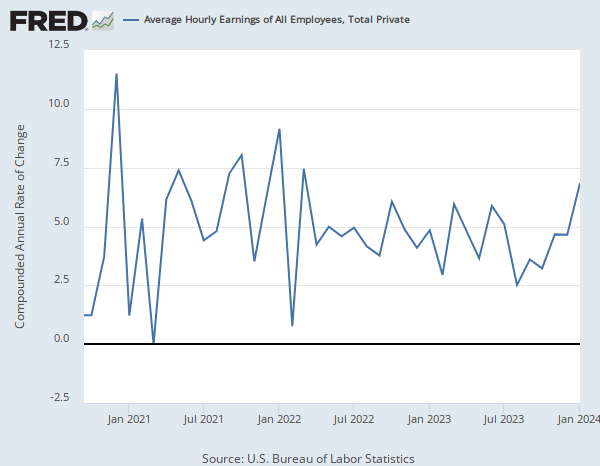

雇用統計のうち、世間一般で注目されたのは平均時給の上昇加速である。平均時給の上昇率は次のように推移している。

時給の値上がりが企業のコストを圧迫してサービスなど様々なもののインフレを呼ぶということである。インフレ懸念が再燃すれば、株式市場が期待している利下げもなくなる。

雇用統計が強かった理由

Fedがインフレ抑制のために高金利を維持しているにもかかわらず、平均時給は加速した。

その理由についてサマーズ氏は次のように分析している。

中立金利が高くなったこと、そして恐らくGDPに占める住宅の割合が下がり、耐久財が減り、政府債務の拡大から家計に流れ込む資金が増えたことなどの要因が合わさって消費が金利の影響を受けにくくなったのだろう。

簡単に言えば、様々な理由から高金利が実体経済、特に消費者の消費活動に影響を与えにくくなったということである。

だが一方で、消費活動以外には高金利は効いている。今週、2023年春の銀行危機で破綻したシグネチャー・バンクの資産を引き受けたNew York Community Bancorpが赤字転落し、株価が半分近くまで下落した。他行を救済した側が救済される側に転落しそうである。

高金利は終わっていないのだから銀行危機は終わっていないという単純な論理を信じた筆者やレイ・ダリオ氏が単に正しかったわけである。

インフレと高金利

現金給付などのお陰で消費者が無事でも、それでインフレが収まらなければ高金利は続き、無事ではない地方銀行などのセクターがますます無事ではなくなってゆく。

だがそれでもインフレが続く限り、中央銀行は金利を上げざるを得ない。サマーズ氏は次のように述べている。

わたしはパウエル議長ほどインフレが再加速する可能性を除外することについて自信を持てない。

Fedが3月利上げを選択肢から外したのは正しいことだと思う。今回の雇用統計で3月利上げは完全になくなっただろう。

そして金利低下を頼みに上昇している株式市場に冷水をあびせるように次のように述べている。

国債の金利の平均が今後2030年まで3%を上回って推移すると考えるのは正しいかもしれない。

もう低金利の時代には戻らず、高金利が当たり前の時代が来るということである。

それは過去40年のような金利低下と株高の時代が終わるということでもあり、銀行危機は続くということでもあり、何より巨大な政府債務に金利が付き始めて政府の財政が火の車になるということでもある。

高値で推移する株式市場はそのどれをも一切織り込んでいない。株を買っている人は自分が何の上に座っているのか確認するべきである。