既に報じている通り、今月のFOMC会合ではアメリカの利上げが見送られた。リスクヘッジのために取っていた米国株の空売りポジションは会合後すぐ決済したことを伝えたが、今回の記事では原油価格見通しへの影響についても言及しておきたい。

供給過剰が続く原油市場

先ず、需給に関しては引き続き供給過剰の状態となっており、価格としても天井を抜けられないレンジ相場が続いている。2016年前半に一度原油相場が暴落したことから、アメリカのシェール産業が打撃を被り供給が先細ることが予想されたが、シェール大手に関して言えば、一番財政が危うい企業でさえ倒産の一歩手前で持ちこたえている。

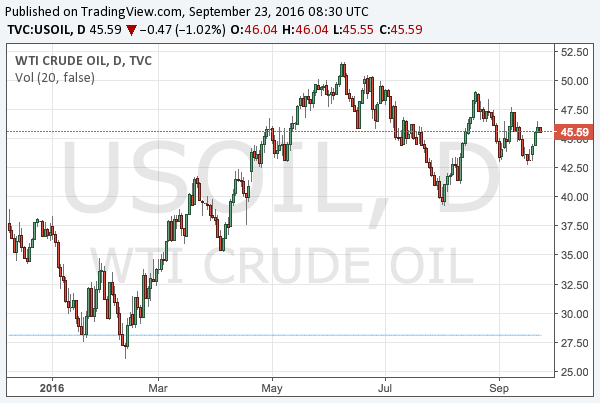

これまでの原油価格動向だが、今のところは4月に書いた予想記事の通り推移している。

世界的な原油の供給や産油コストを考えた場合、上限は60ドルになるだろうと分析した。よって50ドル台になれば空売りを始めることが出来、40ドル台ではコールオプションの売り(価格が上がらなければ横ばいでも利益となるトレード)が出来ることも書いた通りである。

ただ、この原油相場におけるポジションも今回の利上げ見送りを受けて決済しようと思う。理由は今後予想されるドル安である。

ドル安が原油価格を底上げする

原油価格はドルで取引されているため、ドルが安くなれば原油が相対的に高くなり、原油価格は上昇する。これまではアメリカの利上げが支えとなって急落を逃れてきたドルも、今後はアメリカ経済の減速がより明らかになって下落を逃れられない可能性があるというのは、これまで書いてきた通りである。

原油そのものに関しては今後も供給過剰が当分続くと予想している。米国のシェール産業はしぶとく生き続けており、もし原油価格が上がることがあれば生産量を増やしてゆくだろう。

しかしながらドル安が原油価格をどれだけ押し上げるかということが不透明である。また、今回は40ドル台でのプット・オプションの売りがあまりに綺麗に決まったが、個人的にはもう少し荒れ相場になっても良いと予想していたのであり、そこにドル安という不確定性が加わればレンジの予想が定まりにくくなる。だから一先ず撤退するのである。わずかではあるが、利益にもなった。

今後の原油相場でのトレード可能性

しかしドル安が懸念であるならば、そのリスクをヘッジしてしまうという選択肢もある。その分だけゴールドを余分に買う方法や、あるいは優良なエネルギー関連企業の買いと組み合わせてクロスポジションとする方法も考えられる。

しかし現状の相場見通しでは、とりあえず単にゴールドを保有して他の市場では様子を見る選択を取りたいと思う。利上げのリスクは、とりあえず以前ほどの大きさではなくなったと考えて良いだろう。今後もアメリカの経済指標を注視してゆく。