FOMC会合などがあり後回しになっていたが、今週発表されたアメリカのCPI(消費者物価指数)を解説したい。再び投資家にとってインフレ率の先行きを読むことが重要な局面となっている。

インフレは減速しているか?

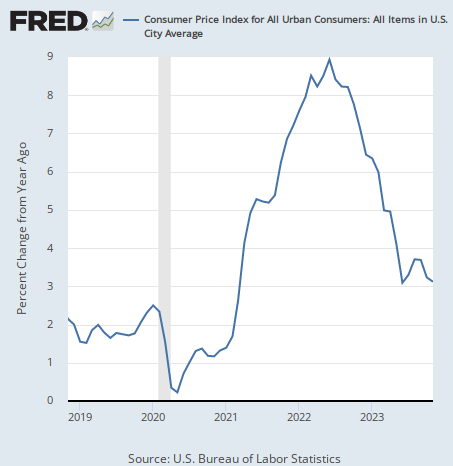

まずは全体のインフレ率から取り上げよう。11月のアメリカのCPIは前年同月比で3.1%の上昇となり、前月の3.2%からやや減速した。グラフは次のようになっている。

前月から減速しているという点ではインフレが収まっているように見えそうだが、なかなか3%を下回ることができていないと見ることもできる。

どちらの見方が正しいかと言えば、少なくとも今回のデータに関して言えば後者の見方が正しそうだ。

エネルギー

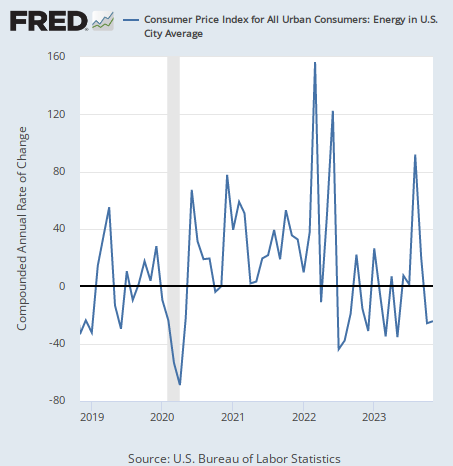

それは前月からの1ヶ月間の変化率を年率に直した前月比年率でインフレの内訳を見れば分かる。今回デフレ的だったのはエネルギーのインフレであり、前月比年率(以下同じ)の変化率は次のようになっている。

エネルギー価格は上下動が激しいので変化率の数字は分かりにくいが、マイナスになっているのでエネルギー価格は前月比で下落しているということである。

その理由は原油価格のグラフを見れば分かる。

アメリカ経済が減速してきたことを踏まえて原油価格はここ数ヶ月下がっている。減速が続けば原油価格は更に下がるだろうが、パレスチナ情勢が原油価格の導火線となっている。

もはや民間人殺戮を何とも思っていないイスラエルに世界がドン引きしている状況となっているパレスチナ情勢だが、状況が転じていつ原油価格が急騰してもおかしくない状況であり、原油相場は読みにくい状況が続いている。

住宅

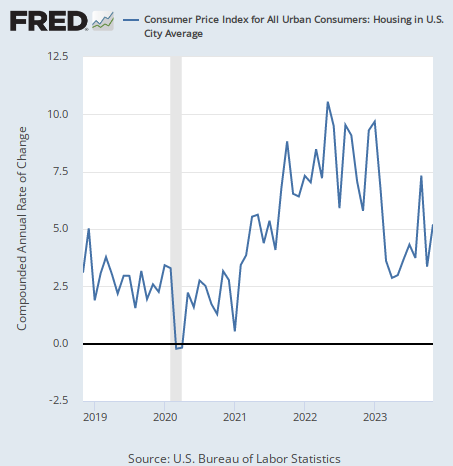

だが今回他の要素は前月比年率ではインフレ的だったと言える。例えば住宅関連のインフレ率は5.2%であり、前月の3.4%から加速した。

高金利にもかかわらず住宅価格自体が上がっているので当たり前だとも言える。最新のケース・シラー住宅価格指数は以下の記事で取り上げている。

だがこのグラフで重要なのはトレンドだろう。前月から加速したことよりも、いまだコロナ前の水準より速い速度でインフレになっていることに筆者は注目している。

サービス

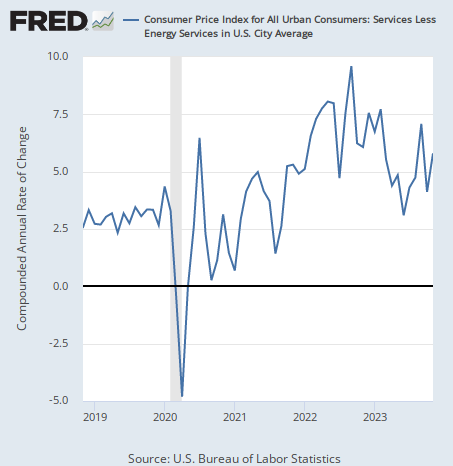

最後にサービス(エネルギー関連除く)のインフレ率だが、こちらも5.8%の上昇となり、前月の4.1%から加速した。

こちらもここ数ヶ月のトレンドは上向きであり、コロナ前の水準を上回っている。サービス業の主なコストは賃金だが、労働市場の弱まりに時間がかかっていることと関連しているだろうか。

結論

全体のインフレ率は3%台まで下がってきているが、やはり減速に時間がかかっている状況は変わっていないと筆者は見ている。

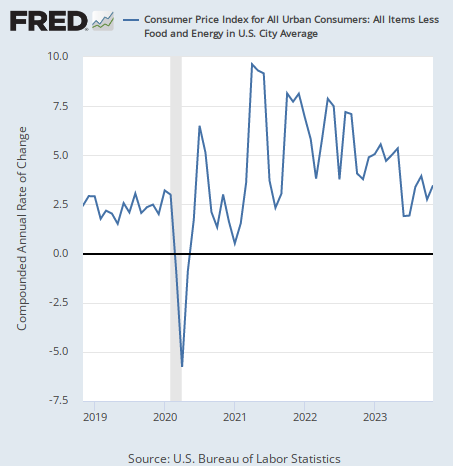

ちなみにエネルギーと食品を除くいわゆるコアCPIは3.5%の上昇となり、グラフは以下のように推移している。

エネルギーと食品を除くということは金融市場で取引されるコモディティの影響を除くという意味である。このグラフは前月比年率がここ数ヶ月まさに3.5%前後で推移しており、これは今の動きがこのまま続けば(そして市場の影響を考えなければ)インフレ率は3.5%で安定するという意味である。

一方で金利はどうなっているか? Fed(連邦準備制度)がFOMC会合で来年3回の利下げを示唆したことで国債の金利も下がり、今では金融市場は政策金利が来年3.75%まで下がることを織り込んでいる。

3.5%で安定しそうなインフレ率に対して3.75%まで下がることを織り込んだ金利をどう考えるか? それは高いのか低いのか? それが投資家にとっての今のテーマだということである。