少し遅くなったが、今週発表された最新10月のアメリカのCPI(消費者物価指数)統計を紹介する。

インフレ率は下落再開

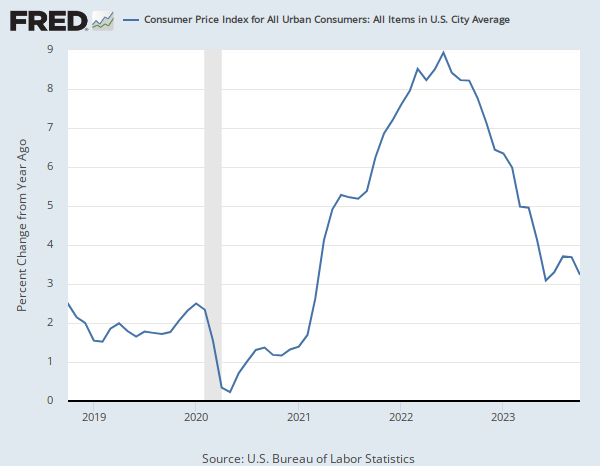

10月のアメリカの前年同月比のインフレ率は3.2%となり、前月の3.7%から下落した。グラフは次のようになっている。

7月までは原油価格の下落によって一方的な下落となってきたが、その後は原油相場以外の要素もデフレ的になってゆくのかどうかがインフレ率下落の鍵となっている。

エネルギー

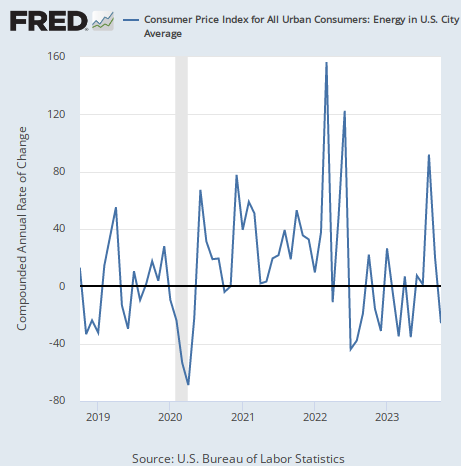

では内訳を見てゆこう。ここからは最新の動向を確認するため、1年間の変化率を示す前年同月比ではなく、直近1ヶ月の変化が1年間続けばどうなるかを示した前月比年率で報じてゆく。

まずはエネルギー関連のインフレだが、エネルギーのインフレ率は-25.8%となり、前月の19.9%からマイナスに転じた。

エネルギーは上下幅が大きいので、上昇率(下落率)で見てもあまりトレンドが分からない。だがマイナスなので、前月よりもエネルギー価格は下がっている。

エネルギー価格に影響を与える原油価格がどうなっているかと言えば、次のようになっている。

原油価格は長い下落のあと、9月頃に向けて一度上昇したが、景気後退懸念の高まりから下落に転じている。

パレスチナでの紛争が中東全体に飛び火すれば原油価格の高騰を呼びかねない状況にもかかわらず、原油相場では現状では景気後退懸念が勝っている。原油価格の見通しについては以下の記事で纏めている。

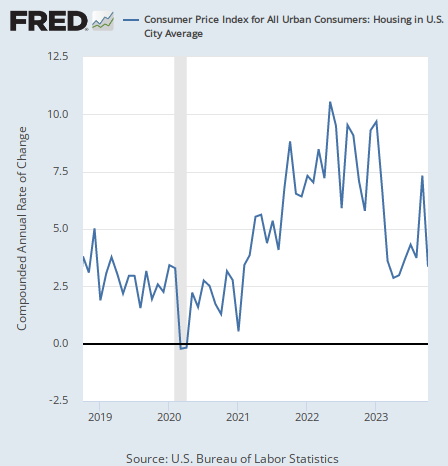

住宅関連

原油は下がっているが、他の要素はどうか。住宅関連のインフレ率は3.4%となり、前月の7.3%から下落した。

前月の数字が大きく上がっていたため、今回の数字はそれが少なくともある程度イレギュラーだったことを示す重要な数字である。

住宅価格については、前月のCPIの記事で次のように書いておいた。

住宅のインフレ率は住宅価格だけではなく家賃なども含んでいるので、基本的に住宅価格よりも遅延する。家賃には契約更新の時まで住宅価格が反映されないからである。

住宅価格が加速後にやや減速していること、そしてその原因が住宅ローン金利の高騰であることを考えれば、金利が高止まりする限り住宅インフレも減速を続けると考えて良いだろう。

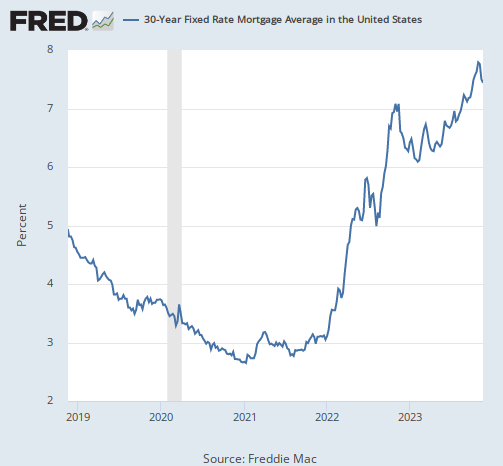

やはり住宅ローン金利が十分に高ければ住宅インフレは減速するという見通しは正しかったようである。30年物住宅ローン固定金利のチャートは次のようになっている。

住宅ローン金利は最近やや下がったもののまだまだ高い。トレンド継続だろう。

サービス

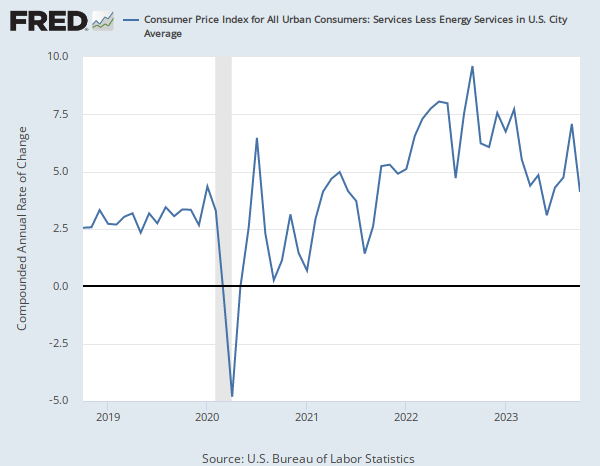

さて、最後にサービスのインフレである。サービス(エネルギー関連除く)のインフレ率は4.1%となり、前月の7.1%から減速した。

こちらも前月に加速していたが、サービス業についても主なコストである人件費が減速している。

それを根拠に前月のCPIの記事では次のように書いておいた。

賃金が減速しているということは消費者の資金源が減速しているということなので、労働市場が弱まれば消費も弱まらざるを得ない。

だからサービスのインフレも長期的には減速するだろう。

こちらも予想通りである。そしてこれからも減速トレンドを継続するだろう。

結論

ということで、今回のCPI統計は雇用統計と同じく筆者の景気後退予想にまっすぐ向かってゆくデータとなった。

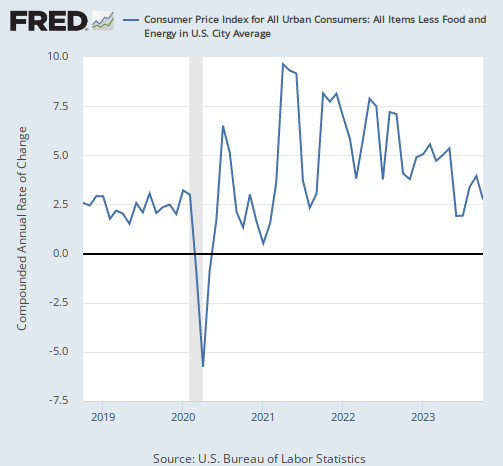

食品とエネルギーを除くいわゆるコアインフレ率も、順調な下落トレンドとなっている。

インフレ減速の原因は高金利なので、高金利が続く限りインフレは減速し続ける。

デフレに賭けるトレードは、言うまでもないが金利低下トレードである。だが短期債に賭けるか長期債に賭けるかについては意見が分かれている。

以下の記事で解説しているが、ジェフリー・ガンドラック氏とジョージ・ソロス氏が長期債に強気、スタンレー・ドラッケンミラー氏が弱気となっている。

筆者は短期金利の下落に賭けている。2年物国債のチャートは次のようになっている。

筆者の予想する来年第3四半期という景気後退のタイミングを考えれば、2年物金利は(まだピークを迎えていなければ)遅くとも春までにはピークを迎えるだろう。だがそれにも異論はある。

しかしあとはもうタイミングが数ヶ月違うかどうかだけの問題である。