金相場が急騰している。ハマスによるイスラエル攻撃とその後のイスラエルによるガザ空爆によって、安全資産とされるゴールドが買われているからである。

戦争と金相場

まずは金価格のチャートを掲載しよう。

ゴールドは最近のアメリカの金利高騰を受けて下落していたが、ハマスによるイスラエル攻撃を受けて急激に持ち直した。

金融市場が戦争の気配を嗅ぎつけると金価格が上がる。戦争になれば銀行口座が使えなかったり、紙幣の価値が失われたりする可能性がある。一方で貴金属や宝飾品であれば何かと交換してくれる人は見つかるだろう。

この意味でゴールドは確かに安全資産であり、戦争になれば金価格は上昇する。

戦争を除いたゴールドのファンダメンタルズ

しかし、グローバルマクロの投資家としては最近の金価格上昇が金相場の本来のファンダメンタルズには反した動きであることは指摘しておかなければならないだろう。戦争への反応が収まれば、金相場は元に戻ってゆく可能性がある。

戦争がない場合の金相場について考えたい。ドル建ての金相場に影響を与えるものは主に2つある。金利とインフレである。

ドルの金利が高ければ、投資家は金利の付かないゴールドよりもドルを保有することを選ぶだろう。逆にドルの金利が下がれば、ゴールドの相対的魅力が増すことになる。

つまり、金価格はドルの金利に反比例する。

また、インフレでドル紙幣は減価するが、インフレはゴールドなどものの値段が上がることなので、市場がインフレを予想すればゴールドの価格は上がることになる。

さて、今の金相場の問題は、最近のゴールドの急上昇にもかかわらず、市場では金利が下がったわけでもなければ、期待インフレ率が上がったわけでもないということである。

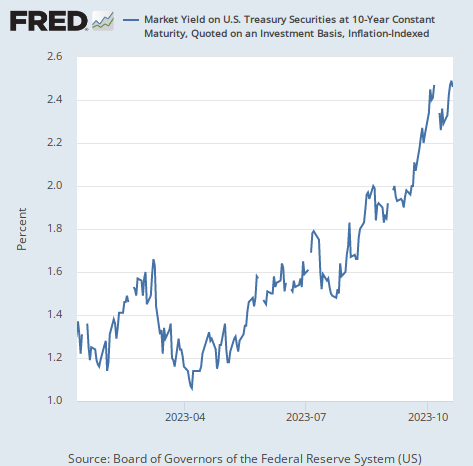

アメリカの期待実質金利は次のように推移している。

むしろ上がっている。それで金価格は一旦急落していたのだが、ハマスのイスラエル攻撃で急激に持ち直したのである。だが金利の方の状況は変わっていない。

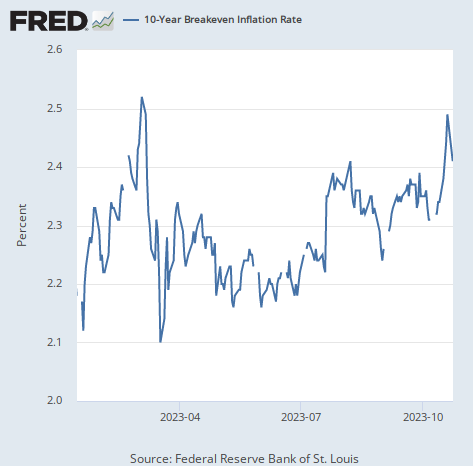

また、アメリカの期待インフレ率は次のように推移している。

パレスチナ情勢で一旦上昇したが、その後下落しており、以前の水準とそれほど変わっていない。

結論

ということで、実質金利が上昇、期待インフレ率がほぼ横ばいということであれば、金価格はむしろ下がるはずなのだが、金価格は急上昇している。

ということで、この金価格上昇はほぼ純粋に地政学的要因によるものであり、パレスチナ情勢が落ち着くか、あるいは市場がパレスチナ情勢から興味を失えば、元の下落トレンドに戻ってゆく可能性が高い。

2022年前半のウクライナ情勢でもそうなったことを思い出したい。ロシアの侵攻は2月末から始まっている。

ウクライナ情勢は何も解決していないが、金相場はウクライナ情勢に対する反応を止めている。

パレスチナ情勢が悪化するかしないかと言えば、個人的には悪化する方がメインシナリオだと考えている。イスラエルの行ないに対する中東の世論を考えれば、イランが支援するヒズボラが本格的に参戦する可能性は低くないだろう。

だが、アメリカ本土が戦争にならない限り、金融市場は一定期間経てば戦争への反応を止めるものである。そして金相場の来年にかけての見通しは、アメリカの景気後退で金価格下落ということになる。

安全資産とは言われるが、景気後退になれば金価格は下落する。リーマンショックの時にそうだったことを思い出したい。

ということで、金価格は短期的には上昇の可能性があるが、中期的には来年にかけてアメリカの景気後退で下落、しかし長期的には、景気後退後の金融緩和で上昇するだろう。

何とも金相場に賭けにくい状況だが、もしヒズボラ参戦で金価格がファンダメンタルズから大幅に乖離するレベルまで上がれば、来年の景気後退に向けて空売りしても良いかもしれない。

だが長期的に上昇が見込まれる資産を空売りするのも筋が良くない。インフレ相場におけるゴールドの上昇相場は、1970年代にそうだったように物凄いものである。

景気後退に向けての一番のポジションはやはり2年物米国債だろう。