アメリカではインフレ率が9%から3%まで下落している一方で、米国株は前年の高値を超えられずに足踏みしている。今回の記事ではその理由について考えたい。

米国株と金利

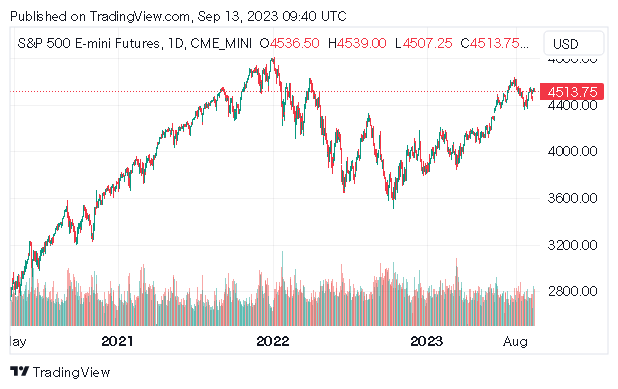

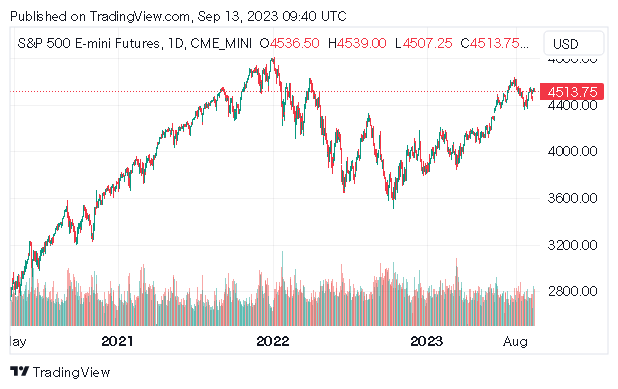

米国株は2022年にFed(連邦準備制度)によるインフレ対策の利上げと量的引き締めによって下落したが、その後2022年秋にアメリカのインフレ率が9%の高みから下落を始めると、S&P 500は下落前の天井近くまで反発している。

だが去年の下落前の高値は超えられないまま足踏みしている。

それは何故か。何が米国株の上値を押さえつけているのか。それは金利である。アメリカでは去年の秋以来、インフレ率低下によって金利が一度下がったが、その後また高値水準まで再上昇している。アメリカの長期金利は次のように推移している。

実質金利とインフレ率

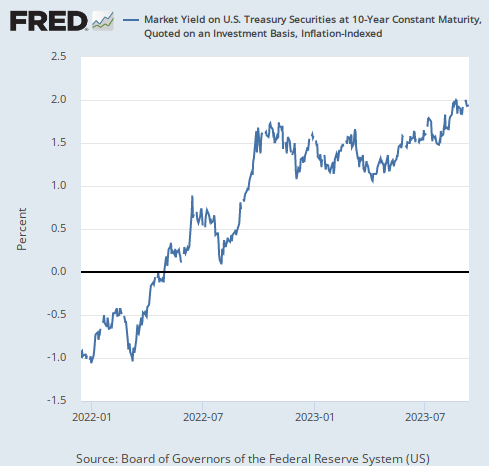

だが株価にとって(そして実体経済にとっても)より重要なのは、金利から期待インフレ率を差し引いた期待実質金利である。そのチャートは次のようになっている。

実質金利の上昇の勾配は長期金利よりも急である。何故か? 期待インフレ率が下がっているからである。期待インフレ率のチャートは次のようになっている。

実質金利の計算式は以下の通りである。

- 実質金利 = 金利 – インフレ率

株安と金利上昇があった2022年の半ばに比べ、引き締め政策の結果期待インフレ率が下がっているので、式を見て分かる通り、その分実質金利が上がるというわけである。

継続する高金利政策

よって、金利が変わらなくとも期待インフレ率の低下によって実質金利はどんどん上がってゆく。

Fedのパウエル議長は利上げを停止し政策金利を5%台に据え置くことで引き締め水準を維持しているつもりだろうが、実際にはインフレ率が下がっているにもかかわらず名目金利を据え置いていることで、実質金利の継続的上昇に貢献しているのである。

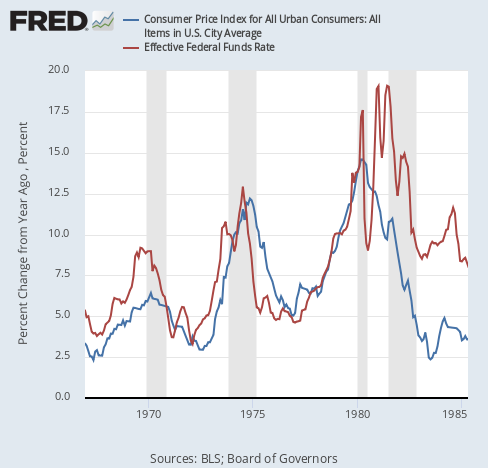

パウエル議長は1970年代の物価高騰時代を終わらせたポール・ボルカー議長(当時)に憧れているようだ。

だがパウエル氏が勘違いしていることが1つある。強力な引き締めを続けたボルカー氏でさえ、政策金利を高い水準で停止させるような強烈過ぎる引き締めはやったことがないということである。当時のインフレ率と政策金利と並べると次のようになる。

当時、インフレは3回の波となってやってきた。第3波を抑制したのがボルカー氏だが、彼の時代においてさえ、インフレ率の低下にともなって政策金利は下落している。

このグラフを見れば分かるように、ボルカー氏がやったのは、政策金利とインフレ率の差である実質金利を高い水準で維持したということである。上のグラフでは第3波においてのみ、政策金利がインフレ率を大きく上回ったまま推移している。

だがパウエル氏はこれを、政策金利を高い水準で維持することだと勘違いしている。彼は2021年において何の根拠もなく「インフレは一時的」と主張したマクロ経済学の素人なのだから、それぐらいの間違いはあって当たり前だが、投資家までそれに乗って踊る必要はない。

結論

だが株式市場は実質金利が去年の水準より高く跳ね上がっているにもかかわらず、株価を去年の高値水準にまで上げている。

去年、株価は金利上昇によって下がったはずである。金利は名目値で見ても去年の高値水準にあり、より重要な実質値で見れば去年の高値水準を大幅に超えている。

だが誰も気にしない。面白い状況ではないか。ウォーレン・バフェット氏の言う、「波が引いて始めて、誰が裸で泳いでいたのかが分かる」という言葉にふさわしい状況がそこにはある。

「だが株価にはもう1つの決定要因がある」「1株当たり利益は来年にかけて上昇する、株価はそれを織り込んでいる」という声があるかもしれない。

筆者はそうは思わない。理由については以下の記事で説明してある。

筆者は、米国株は今年の後半から来年の始めにかけて第2天井を迎える(あるいは既に迎えている)と予想している。

株式の買い方は、自分がいまどういう状況で株を買っているのかを考えた方が良いだろう。あるいはそんなことは誰も考えないのだろうが。