さて、誰もが注目している最新のアメリカのCPI(消費者物価指数)が発表された。解釈が難しいデータではあるが、解説していこう。

7月の米国インフレ率

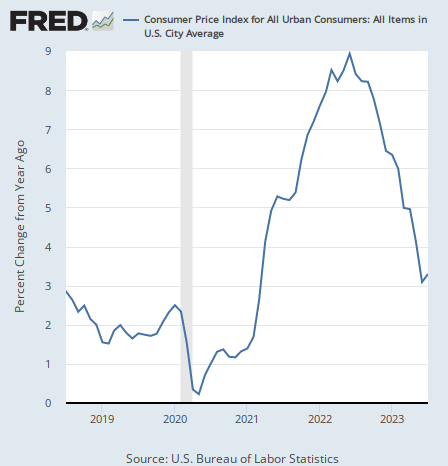

7月のアメリカのインフレ率は前年同月比で3.3%となり、前月の3.1%からやや加速した。

久々の加速ではある。だが、その原因は先月説明しておいた通り、前年同月から1年間の変化率を考えるにあたり、前年の数字が高くなくなったことによる。

去年のインフレのピークは6月なので、前月6月までは比較対象となる前年の数字が高かったが、前年7月からインフレが減速しているので、今回以降は比較対象の前年の数字が高くなくなり、結果として前年同月比の上昇率が高めに出るのである。

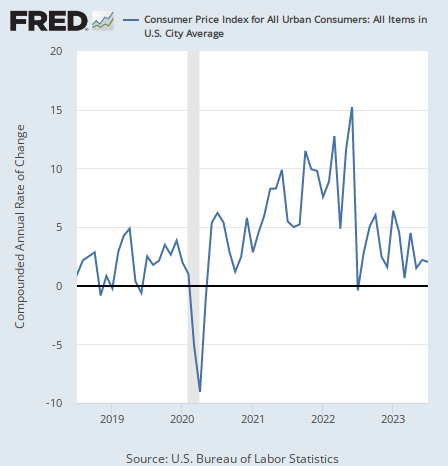

では前年の数字に左右されない前月比年率(前月からの変化率が1年続けばどうなるかを表したもの)で見ればどうなるかと言えば、去年の7月以降おおむね2%台を中心とするレンジに収まっている。

こちらを見れば、全体としてはまあ悪くない数字だろう。

エネルギー

さて、重要なのは内訳である。

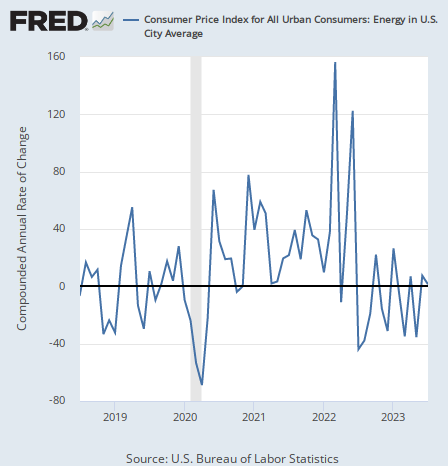

いつも通りエネルギーから見ていくが、エネルギーのインフレは1.4%(前月比年率、以下同じ)となり、前月の7.5%から減速した。

エネルギー価格は上下動が激しいが、去年の半ば以降上昇率がゼロ近辺で収束しているということは、要するに横ばいだということである。それは原油価格が長らく横ばいになっていることによる。

ここ1ヶ月ほど筆者は「インフレは収まるが経済は悪くない」シナリオが(それが長期的に事実であるかどうかは別にして)市場を当面支配すると説明しているが、原油価格はそれに沿って上がってはいるものの、長期的に見ればレンジの枠内での上下に過ぎない。

このシナリオがもう少し続けばレンジを上に出る可能性もあるが、そのためにはCPIインフレ率の下落が必要だろう。

住宅

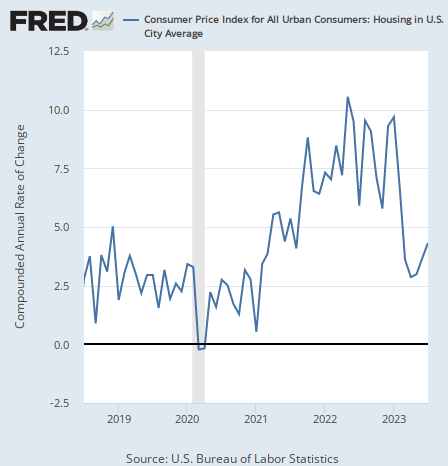

さて、今インフレに関して一番懸念事項であるのは住宅だろう。住宅のインフレ率は4.3%となり、前月の3.7%から加速した。

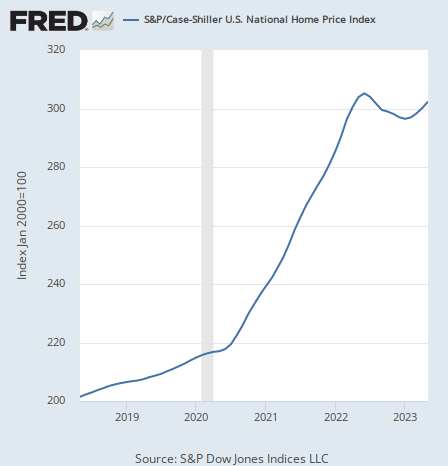

やはり住宅市場の過熱は明らかなトレンドであるらしい。住宅価格自体も上昇に転じている。ケース・シラー住宅価格指数は次のように推移している。

だがそれに合わせて30年物の住宅ローン金利も上がっている。

住宅ローン金利は2022年の住宅価格上昇を止めた水準に近づいてきているが、何処まで上がる必要があるだろうか。

サービス

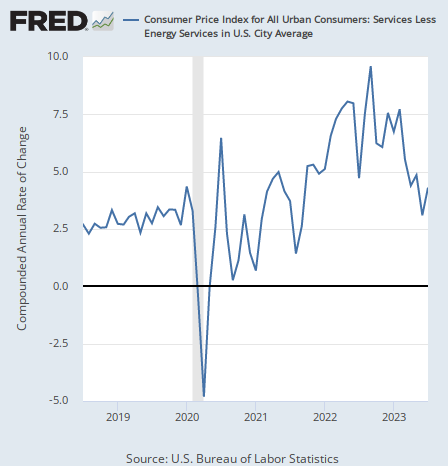

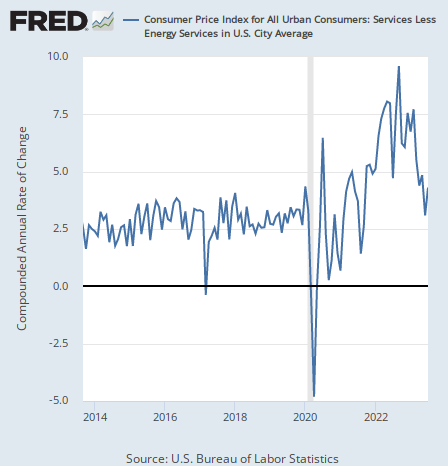

さて、次は最重要とも言えるサービスである。サービス(エネルギー関連除く)のインフレ率は4.3%となり、前月の3.0%から加速した。

サービスのインフレ率はその原価である賃金のインフレとともに(金融市場ではなく)実体経済のインフレを示す指標として重要視されるが、そのインフレ加速は良いニュースではなかった。今回、市場が結局は金利高で反応したのはこの部分を重視したからだろう。

ただ、サービスのインフレ率は、コロナ前に自然だった水準に近づきつつあることを指摘しておきたい。チャートの期間をやや長くするとこうなる。

だからこれまでのように一直線に下がってゆくことを期待していたとすれば、それは過大な期待というものだろう。ここからのサービスのインフレ率は、この水準で落ち着くのか、それとも再び上がっていくのかが問題となる。このままこの水準で上下してくれればそれで良いが、来月どうなるかである。

コアインフレ率

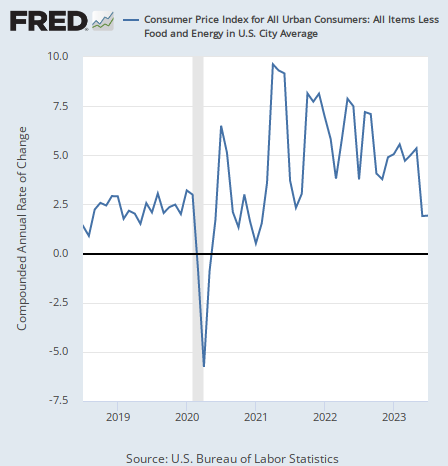

最後にコアインフレ率を紹介するが、食品とエネルギーを除くコアインフレ率は1.9%となり、前月から横ばいとなった。

サービスと住宅のインフレ加速にもかかわらずコアインフレ率が横ばいなのは、中古車などの価格下落に起因している。

結論

コアインフレ率を見ても分かるように、今回のCPI統計は全体の数字で見ればそう悪くなかったと言える。要するにコアインフレ率がこの水準で留まるなら、Fed(連邦準備制度)はいずれ利下げせざるを得ない。

だがやはり、住宅とサービスが来月にどうなるかである。その辺りを予測するための追加の経済統計を検証する必要があるだろう。引き続きアメリカ経済の様子を報じてゆくので、楽しみにしてもらいたい。