アメリカでは利上げによる景気後退が不可避のものとされ、数ヶ月前には銀行の破綻も騒がれた一方、株式投資家は数ヶ月前の話を覚えておく記憶力がないので、市場にはアメリカ経済には何の問題もないかのような雰囲気が漂いつつある。

景気後退を予想し続ける債券市場

だがそれは株式市場に限った話である。もう1つの重要な市場である債券市場はまったく別のシグナルを発し続けている。

それが何かと言えば、10年物国債の金利から2年物国債の金利を引いた長短金利差である。

金利は通常、期間が長いほど高くなる。一般的にはお金を1週間貸すよりは10年貸す方が、期間内に倒産する可能性が上がると考えられるからである。

だがこの長短金利差が逆転する場合がある。例えば今のように、インフレでFed(連邦準備制度)が利上げを強いられ、政策金利の影響を受けやすい短期金利は鋭く上がる一方で、今の利上げによって将来の景気見通しが悪化し、長期金利が下がるか、短期金利ほど上がらない場合である。

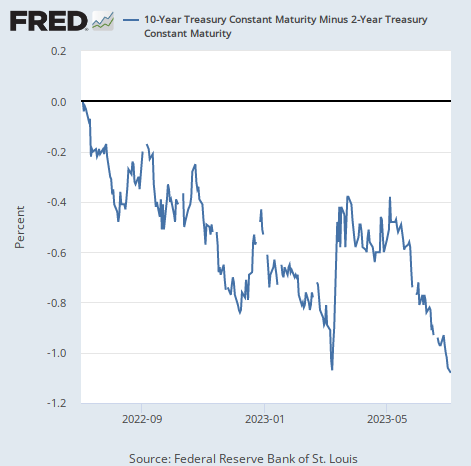

長短金利が逆転するとき、歴史的にはほぼ確実に景気後退が起きている。だが今の状況はと言えば、以下のチャートのように長短金利差は単に逆転するだけではなくそのまま-1%まで行っている。

注目したいのは、3月に一度跳ね上がった長短金利差が再び下落して下値を更新していることである。

長短金利差の再下落

3月に跳ね上がったのは、シリコンバレー銀行の破綻に始まる銀行危機でFedが利下げするのではないかとの観測が強まり、短期金利が下がったからである。

だがその後、住宅価格の上昇などで更なる利上げが必要なのではないかとの観測から、短期金利は再び上がり、しかし長期金利はそれほど上がらず、長短金利差は下落していったということである。

長短金利差が下落している以上、債券市場は現在の利上げによって将来景気が落ち込むとの見方を崩していない。むしろ、長短金利差が下値を更新したということは、今後の景気後退が更に深くなることを予想している。

これは一見してS&P 500などの主要株価指数の動きと矛盾している。S&P 500のチャートは以下のように推移している。

長短金利差は少数派ではない

だがここで思い出してほしいのが、先進国の主要株価指数が反発している一方で、各国の小型株指数や新興国株、ジャンク債など、よりリスクが高いと考えられている資産クラスは2022年の価格下落から回復していないという事実である。以下の記事で説明している。

例えば上海総合指数のチャートの長期下落トレンドは、むしろアメリカの長短金利差のグラフに近いと言って良いだろう。

また、同じアメリカでも小型株指数Russell 2000は下落から回復していない。

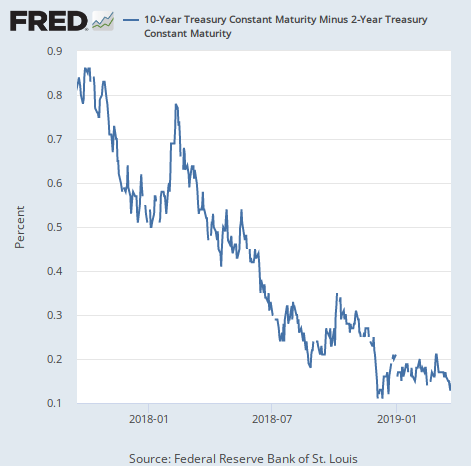

むしろ2022年の下落から反発している先進国の主要指数は世界の金融市場で少数派であり、そこだけが生き残っている姿は2018年の世界同時株安を彷彿させる。

長短金利差は筆者のこの見方に同意しているようである。

結論

ちなみに2018年においても、先進国の主要株価指数は一時的に反発する一方で、新興国株式などと同様に長短金利差は下がり続けていた。以下は2018年の長短金利差のグラフである。

ただ、長短金利差は底値を打って反発を始めてからが本番であり、景気後退はその後に来る。ガンドラック氏が以下ように指摘していたことを思い出したい。

過去何十年にわたるすべての景気後退では、長短金利差の逆転が縮小してから数ヶ月で経済は景気後退に陥っている。

逆に言えば、長短金利差が下落を続けている限り景気後退はまだだということである。

筆者は来年前半だと予想しているが、どうなるだろうか。