米国株は反発している。しかしその上昇が新たな上昇トレンドの始まりとなるためには、実体経済、金融政策、財政政策の少なくともどれかに上昇を正当化できる理由が必要である。

株価反発は本物か?

下落相場における反発が本物の上昇かどうかを見分ける方法はいくつかある。まず第一の方法は、その上昇に確かな根拠があるかどうかを調べることである。

そして残念ながら、実体経済、金融政策、財政政策のいずれにも上昇を正当化する要因は見当たらないということを前回の記事で説明しておいた。

実体経済では資産価格の下落や財のインフレの落ち込みなどの先行指標の減速から、失業率の上昇やサービスのインフレの落ち込みなどの遅行指標に徐々にシフトしつつあり、銀行危機を引き起こした原因も何も解決されていないまままだ存在している。GDPもそろそろ減速してくる。

金融政策では、Fed(連邦準備制度)のパウエル議長は、実体経済が景気後退に陥るまでは金利を下げないだろう。パウエル氏は気づいていないだろうが、それはつまり、実体経済は必ず景気後退に陥ることを意味している。

そして財政政策では、今年のアメリカの財政赤字は去年と同じ水準になると予想されており、財政出動は株価を去年の水準以上に引き上げる根拠にはなり得ない。

景気後退の状況下においても株価が上がる場合はある。だがそれはコロナ後の株高のように、金融政策や財政政策のプラス効果が実体経済のマイナス効果に打ち勝つ場合である。そして現在の状況はそういう状況ではない。

2018年世界同時株安

この議論については前回の記事で詳しく語ったが、下落相場における反発が本物かどうかを見分ける方法は他にもある。

2018年の世界同時株安を思い出してほしい。現在と同じく、アメリカの金融引き締めが原因で引き起こされた株価の下落である。

2018年には株価の下落は2度起きた。つまり、1度目の下落のあと株価は反発した。当時の株価チャートは次のようになっている。

当時の読者は覚えているだろうが、筆者は1度目の下落を見送った。そしてその後の反発が偽物だと判断した上で夏に空売りを行なった。

何故この反発が新たな上昇相場の始まりではないと判断できたのか、読者は覚えているだろうか? この当時の記事には次のように書いてある。

リーマンショックの2008年にもそうだったように、バブル崩壊とはすべての銘柄が一斉に下落するものではない。ここでは去年から言い続けてきたように、バブル崩壊の過程では先ず、リスクの高い資産から売られ始めることになる。

下落には時間差がある。米国や日本、ヨーロッパなどの先進国の主要指数(例えばS&P 500)が上昇していても、よりリスクが高いとみなされる資産(例えば各国の小型株や新興国の株式)は下がっていることがある。

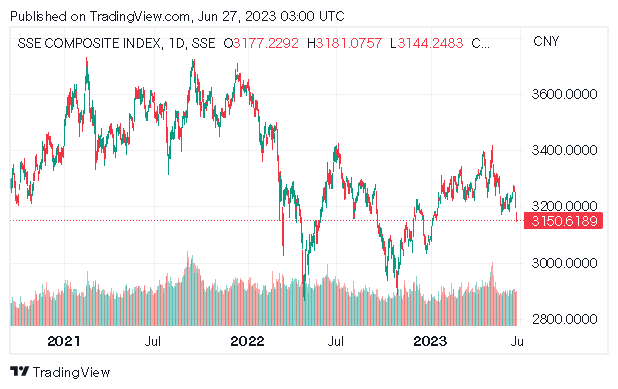

例えば2018年には米国株が1度反発する中で、中国株はダウントレンドを続けていた。以下の上海総合指数のチャートを上記のS&P 500のチャートと比べてみると良い。

こうした状況は、先進国の主要指数だけは何とか一時的に押し上げられているものの、金融市場全体を持ち上げるには資金が足りていないことを意味している。

2023年の株価反発は本物か?

では2023年の株価反発はどうなのか? まずはアメリカの主要指数であるS&P 500のチャートを掲載しよう。

確かに反発している。だが主要指数が上がる中で、よりリスクが高いとみなされているよりマイナーな資産クラスはどうなっているのか?

例えばアメリカの小型株指数Russell 2000である(チャートはETF)。

去年の下落からまったく復活していない。S&P 500との差は明らかである。

アメリカには他にもリスク資産はある。例えばジャンク債である。ジャンク債ETFのチャートは次のようになっている。

こちらもまったく回復していない。S&P 500などの主要指数だけが反発しているが、その反発は金融市場全体には及んでいないのである。

アメリカ以外の状況も見てみると、上海総合指数は次のようになっている。

こちらも回復しているとは言い難い。上海総合指数のここ最近の動きは、むしろ2018年にS&P 500に先駆けて下がり始めたRussell 2000の動きのようにも見える。2018年はそれが暴落再開の合図だった。

最後にもう1つ挙げておこう。新興国通貨である。2018年においても新興国通貨は他の資産クラスに先駆けて下落した銘柄だった。

当時、トルコのエルドアン大統領は、トルコリラなどの新興国通貨が暴落する中、ドルだけが生き残っている状況を見て会心のギャグを飛ばした。

あちらにダラー(ドル)があるなら、こちらにはアラー(神)がいる。

ちなみにトルコリラは今も下落しているのだが、トルコリラは例外的だから人民元の状況を確認してみよう。以下はドル元のチャートであり、上方向がドル高元安である。

株安を受けて下方向(元高)に持ち直したが、今はまた元安に転じている。

結論

ということで、前回の記事では実体経済、金融政策、財政政策のどれも株高を正当化するような状況ではないことを確認したが、現在の金融市場の状況はその筆者の考察を裏付けているように見える。市場全体を見れば、やはり資金は足りていないのである。

そもそも、2018年の相場がダブルトップになったことにも、今の相場がそうなりそうであることにも、理由がある。金融引き締めが金融市場に効き始めるタイミングが第一の暴落、その後それが実体経済に効き始めるタイミングが第二の暴落である。

読者はどう考えるだろうか。他の投資家の意見も参考にしながら、現在の相場を乗り切ってほしい。