DoubleLine Capitalのジェフリー・ガンドラック氏がCNBCのインタビューで、アメリカの利上げとインフレについて語っている。

アメリカの利上げとインフレ率

今月のFOMC会合でFed(連邦準備制度)は利上げを見送ったが、同時に今年あと2回の利上げを行うことを示唆した。

だがガンドラック氏はその実現可能性に否定的だ。理由は、彼がインフレ率は下がってくると予想しているからである。

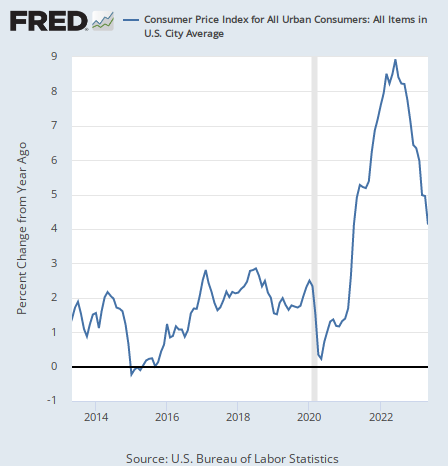

アメリカのインフレ率は現在4.1%まで下落してきている。

ガンドラック氏は今後のインフレ見通しについて次のように予想している。

全体のインフレ率は前年同月比でこれから3%台前半になり、今年の内に4%台に戻ることはないだろう。われわれは年末のインフレ率を3.5%から3.75%と予想している。

理由は、ガンドラック氏がアメリカ経済に景気後退が近づいていると考えていることによる。

この状況でFedがあと2回の利上げを考えていることについてガンドラック氏は次のように述べている。

もしFedが本当に2回も利上げをすれば、政策金利はかなり引き締め的なことになる。実質で2%の金利になるだろう。

政策金利が5%台で、インフレ率が3%台なら、差し引きの実質金利は2%になる。

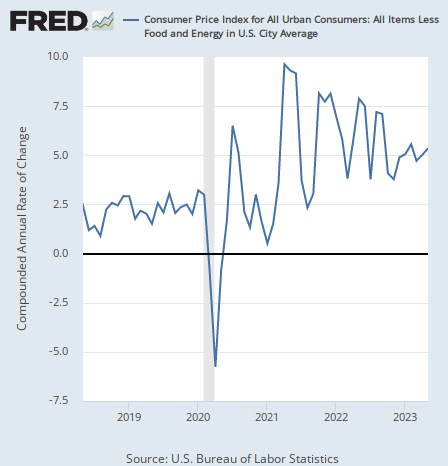

コアインフレ率の今後の見通し

インフレ率は下がってくるのだろうか。1つの懸念は、金融市場で取引されているために金融引き締めの影響を受けやすい食品やエネルギー資源などを除いたコアインフレ率、つまり市場ではなく実体経済のインフレ率が、直近の上昇率を示した前月比年率で見ても5%台に留まっていることである。

これを見れば5%台の政策金利は妥当に見える。しかしガンドラック氏はこう言う。

コアインフレ率が注目されているが、コアインフレ率はいつも遅行指標だ。

確かにそうだ。ここではいつも言っているが、金融引き締めはまず原油や大豆など金融市場で取引されているものの価格に真っ先に影響を与え、次にそれが企業の仕入れ価格に影響を与えるが、人材は簡単に雇用したり解雇したりできないため、賃金などのインフレは一番最後に金融政策の影響を受ける。

ガンドラック氏は、コアインフレ率が下がっていないのは金融引き締めの影響をまだ受けていないからであり、コアインフレ率も今後下がってくると言っているのである。

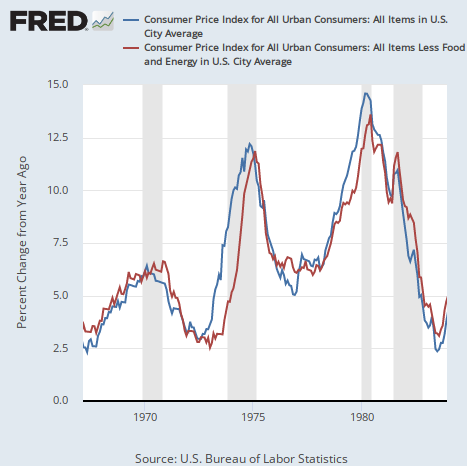

コアインフレ率は実際に全体のインフレ率に対する遅行指標なのか? 1970年代の物価高騰時代のグラフを試しに見てみると次のようになっている。

実際にそうなっているように見える。

結論

どうもコアインフレ率はこれから下がってくると考えるのが妥当であるようだ。一方で筆者は、債務上限問題が解決された後に議会を通った1兆ドルのインフラ支出を気にしている。それは決して小さな額ではない。それがインフレにどういう影響を与えるのか。

なかなか難しい状況となっている。引き続き経済分析を続け、ここで共有してゆきたい。