ジョージ・ソロス氏のクォンタムファンドを運用していたことで有名なスタンレー・ドラッケンミラー氏が、Sohn Conferenceでのインタビューで、今後10年の株式市場について語っている。

今後10年の株式市場見通し

以前にも報じたが、ドラッケンミラー氏は今後の長期的な株式市場の見通しに弱気である。今回のインタビューでも彼は次のように語っている。

株価見通しを聞かれたとき、20倍になっている株価収益率や、民間投資の縮小などの財政要因を考えると、株式市場が10年後に今より高いことは考え難いと答えた。

ドラッケンミラー氏の言う理由は単純である。株価は以下の計算式で計算できる。

- 株価 = 1株当たり純利益 x 株価収益率

だから純利益と株価収益率を予想できれば、株価を予想することができる。

ドラッケンミラー氏の株価収益率の話に少し付け足すと、高金利は株価収益率を下げる。株価収益率が高い状態とは投資家がリスクを取っている状態だから、高金利でリスクが取れなくなれば株価収益率は下がる。

これからがインフレで高金利の時代だとすれば、それは株価収益率にマイナスに作用するのである。

また、ドラッケンミラー氏が民間投資に言及しているのは、純利益に影響するのがGDPの要素のうち消費ではなく投資だからである。マクロ経済学的な話だが、以下の記事で説明しているので興味のある人は参考にしてもらいたい。

いずれにせよGDPのうち投資は急降下しており、それは純利益にとって大きなマイナスだということである。

「失われた10年」の投資戦略

そもそも、米国株がこれまで40年上昇してきたのは、これまで40年間金利が下がり続けたからである。上述したのとは逆の理由で、金利が下がると株価収益率が上がる。それが米国株の長期上げ相場の正体である。以下の記事で説明している。

だからインフレの発生によって低金利の時代が終わるのであれば、それは40年間米国株を支えてきた株高トレンドの終わりを意味する。ドラッケンミラー氏の言いたいことはそういうことである。

だがドラッケンミラー氏によれば、それでも投資家は諦める必要はない。彼は次のように述べている。

株式市場が今後10年間横ばいになるとわたしが言ったからといって、投資家にとって失われた10年になる訳ではない。

何故か。ドラッケンミラー氏は、アメリカで以前物価高騰が起こった1970年代の話を持ち出して次のように言っている。

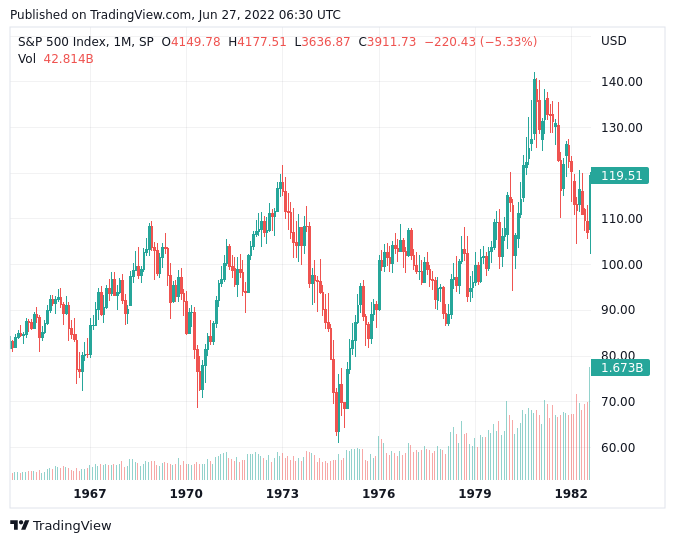

1968年から1982年の間にも、正しいタイミングで株式市場を買い持ちにし、正しい銘柄を買い持ちにすることで、投資家は大いに儲けることが出来ただろう。

1968年から1982年は、米国株が14年間高値を更新しなかった期間である。その中には1974年の株価が半分近くまで下がった大暴落を含んでいる。

ちなみにこの期間、アメリカはインフレで物価が2倍になっているので、100ドルが14年後に100ドルになったとしても、100ドルの価値がその間で半分になっているので、株式投資家は実際には横ばいではなく大損になったということは付け足しておこう。

ドラッケンミラー氏は、インフレが再び生じたことで同じことが繰り返されると懸念しているのである。

横ばいでも儲けられる

しかしこの状況でも投資家は利益を出せる。何故ならば、別に株式を常に持ち続けなければならないというルールはないからである。

ドラッケンミラー氏は次のように言う。

1970年から72年までに大きな上げ相場があった。

前にも言ったが、この期間に原油株や化学株などの銘柄で大儲けすることが出来ただろう。

1975年から77年にも勿論大きな上げ相場があった。

例えば、確かに1974年には株価が高値から半分に暴落したが、その後の反発で株価は50%以上上がっている。

当たり前の話だが、最初から最後までで横ばいになるとしても、その乱高下に最初から最後まで付き合わなければならない理由はない。

ドラッケンミラー氏は常に投資を続ける投資家ではない。むしろ絶好の機会があるまで投資をせず、待つことを好む投資家である。彼は同じインタビューで次のように述べている。

長期的に良いパフォーマンスを上げるためには、打てるボールが来た時には大振りすることだ。そして打てない玉は打たないことだ。

だから株価が高い時に手を出す必要はないし、大暴落が来れば明らかに安いのに誰も株に手を出さないような状況が来るのだから、その時に買えば良いというドラッケンミラー氏の判断なのである。

タイミングを考慮しない投資は有り得ない

こう言うと、「でも自分は投資のタイミングは分からない」という投資初心者の声が聞こえてきそうだ。投資では自分が何を分からないかを理解するのは大切である。

だがはっきり言うが、タイミングを考慮しない投資は有り得ない。どういう買い方をしても、例えそれが積み立てたものであっても、買った株には買値が存在する。

そしてどれだけ優良株であったとしても買値が高すぎればその投資は損を出す。それは短期投資か長期投資かということも関係がない。むしろ長期投資は1回失敗すれば終わりの後がない投資である。

だから結局、投資家は「タイミングを考慮せずに買える投資などない」という現実を直視すべきだ。そうすれば積み立ての呪縛から自由になれる。

そうすれば、ドラッケンミラー氏の言うように、「打てるボールが来た時にだけバットを振る投資」が出来るはずだ。

ちなみにこの投資方針はクォンタムファンドの伝統でもあるのかもしれない。クォンタムファンドにおけるドラッケンミラー氏の先輩にあたるジム・ロジャーズ氏も、『マーケットの魔術師』に載っているインタビューで次のように述べている。

私は道ばたにカネが落ちているまで待っている。私はそこへ行って、拾い上げるだけだ。

「樽の中の魚を釣る」という格言のような状況を待っているんだ。

仮に今後数十年がインフレ高金利で株式市場にとって不毛の時期となろうとも、正しいタイミングが来るまで待つことが出来る投資家は、買いだけでも問題なく利益を上げることが出来るだろう。例えば今年、少なくともコモディティ市場にはそのチャンスがあると筆者は考えている。

だが、特に根拠なく株式の長期投資にこだわる人々には、彼らにふさわしい未来が待っているだろう。ドラッケンミラー氏は次のように纏めている。

だから10年間全体で横ばいであったとしても、投資機会はある。

ただ、今後10年、バイアンドホールドで年率9%のリターンが得られると思ってほしくないだけだ。

より詳しいことについては以下の記事に載っているので、そちらを参考にしてもらいたい。

マーケットの魔術師