アメリカの最新のケース・シラー住宅価格指数が発表され、2月の住宅価格は前月比年率で1.9%の上昇となった。長らく下落が続いていたアメリカの住宅価格が上昇に転じている。

コロナ後のアメリカの住宅市場

まずは背景から解説しよう。コロナ後の現金給付で大量の資金が流れ込んだアメリカの住宅市場は、2020年から年率20%もの上昇を続けていた。

住宅価格が上がれば家賃も上がるので、家を持っていない人には耐え難いインフレである。

当初Fed(連邦準備制度)は「インフレは一時的」の態度を崩していなかったが、物価高騰は結局止まらず、2022年にはFedが誤りを認めて利上げを開始、金利が急上昇し、その結果高騰していた住宅価格は急減速していた。

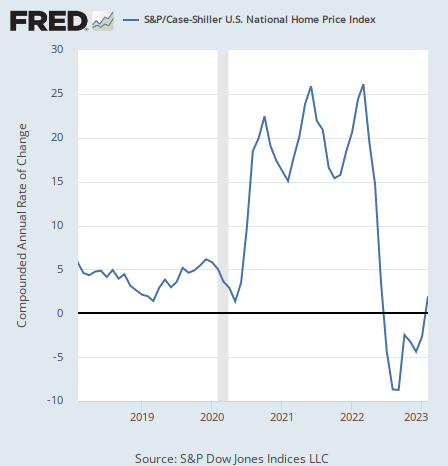

住宅価格指数の前月比年率の上昇率(1月の変化率が1年続けばどのような数字になるかを表したもの)のグラフは次のようになっている。

年率20%上昇していた住宅価格が2022年の利上げで勢いを失った様子が分かる。

金利低下で住宅市場復活か

だが住宅価格の変化率はその後徐々に持ち直している。そして今回ついにプラスに転換した。つまり下落していた住宅価格が上昇に転じたのである。

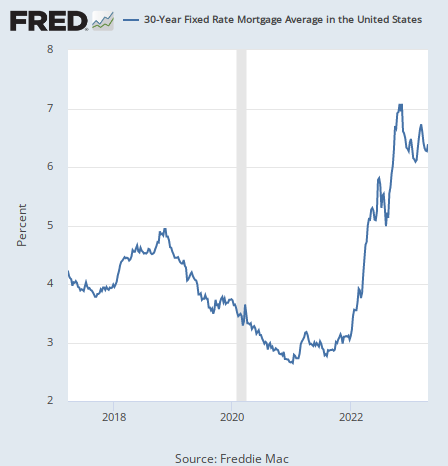

住宅価格に大きな影響を与える要素は住宅ローンの金利である。金利が低ければ住宅が買いやすく、高ければ買いにくくなる。そして金利は住宅価格やインフレ率の下落により、去年の後半から下がり始めている。

アメリカの住宅市場は金利低下によって復活しつつあるのだろうか。だが30年物の住宅ローン金利を見ると、以下のようにピークからそれほどは下がっていないのである。

更なる利上げの兆候か

となれば、恐らく答えは住宅価格を抑制するためには現在の利上げでは足りていないということになるのだろう。

だがアメリカの政策金利は既に4.75%まで上がっており、その結果としてシリコンバレー銀行の破綻など局所的なダメージがアメリカ経済には既に表れている。

コロナ後の給付金が株式市場やコモディティ市場など限られたセクターに大きな恩恵をもたらしたように、緩和が引き起こしたインフレを抑制するときの副作用も業界によってばらばらなようだ。

地方銀行や中小企業は死にかけているが、住宅市場はまだいけるらしい。

だが中央銀行にとっての問題は、住宅がアメリカ国民全員の問題だということである。住宅価格の高騰が続けば家賃のインフレも止まらないからである。

結論

アメリカ経済のいびつな状況がどんどん浮かび上がってきたと言える。破局的なニュースと過熱のデータが同時に来るのが今のアメリカ経済である。

筆者はこのデータを利上げ観測増加と解釈しているが、市場では今後の政策金利の推移を織り込んで動く2年物国債の金利はむしろ下がっている。これで良いのか。

住宅市場がまだ過熱しているなら、中央銀行はやはり利上げしなければならないだろう。しかしそうすれば今既に大きなダメージを受けているセクターは更に大きなダメージを受けることになる。

それがインフレの後始末である。インフレ政策でインフレを引き起こしてしまったのだから、1970年代の物価高騰時代のように、死ぬ思いをしてそれを終わらせるしかない。

いずれにしてもこのニュースは上記の理由により株式市場にマイナスである。

金利が下がるか株価が下がるか、どちらかしかないのである。だから筆者は両方に賭けている。