世界最大のヘッジファンドBridgewaterを運用するレイ・ダリオ氏がImpact Theoryのインタビューでシリコンバレー銀行の破綻に始まる銀行危機について語っている。

銀行危機は予想できたか

3月のシリコンバレー銀行の破綻は金融業界全体を驚かせた。

だがこの一件はまったく予想できなかったのだろうか? 何の兆候も無かっただろうか。インタビューでそう聞かれてダリオ氏は次のように答えている。

そうなることは明らかだった。

シリコンバレー銀行に起こったことは銀行に限らず世界中のあらゆる組織や人に起こったことだ。

何故そう言えるのか。筆者も解説したが、まずはダリオ氏にシリコンバレー銀行の破綻について解説してもらおう。

ダリオ氏は次のように述べている。

銀行はどういう商売をするか? 銀行は預金を預かる。借金をすることもあるかもしれない。そのお金で負債を買う。

負債の購入はローンの貸し出しという形で行われるかもしれないし、国債などの債券を買うことで行われるかもしれない。

銀行の仕事は基本的に預かったお金を他の人に貸してローン金利を取ることである。

だから銀行には借りたお金と貸しているお金がある。そして中央銀行による金融引き締めによって金利が上がり、資産価格が下落した時、その両面に問題が生じた。

ダリオ氏は次のように説明している。

だが金利が上がった時、銀行が持つ債券の価値が下がった。

預金者の要求も高まった。市場の金利や他の金利を見て銀行から預金を引き出し、別の投資先を見つけようとした。

預金者はお金を引き出し、持っている債券の価値は下がった。それで彼らは破産した。

金融引き締めが資産と負債に影響を及ぼす

しかし考えてもらいたいのだが、これは銀行だけの問題ではない。何故ならば、世界中の多くの企業が投資をするためにお金を借りているからである。

ダリオ氏はこう続ける。

この銀行危機はシリコンバレー銀行だけの問題ではない。銀行だけの問題ですらない。これは世界規模の問題だ。

何故ならば、年金基金や保険会社など世界中のあらゆる組織や人が国債を持っていて、それらの価格は下がっている。そして借金のためのコストは上がっている。

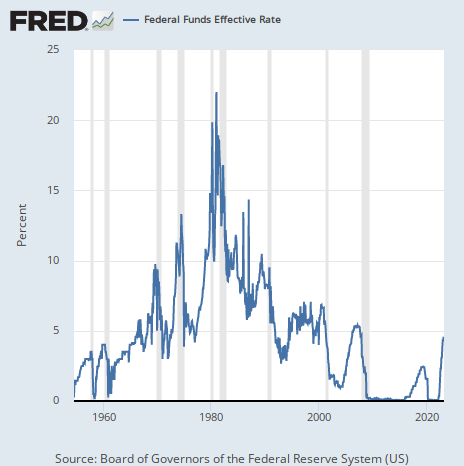

多くの組織が借金をしてまで投資をしている。どうしてそうなったか。1980年から始まる過去40年の低金利政策の成果である。アメリカの金利はコロナ後にインフレになるまで40年間下がり続けていた。

ダリオ氏は言う。

これまで金融政策が緩和的だった。短期金利が非常に低かった。資金はばら撒かれていた。

インフレを引き起こす目的で行われたゼロ金利政策とは、お金を借りるコストがゼロだということである。その結果多くの金融機関がお金を無制限に借りてそれを少しでも金利の付く長期債や値上がりの期待できる株式などに投資するようになった。

これまではそれでも資産価格が上がり続けてきたから何の問題も生じないように見えた。だがコロナ後にインフレ政策が限界に来たとき、ついにインフレが起こった。

低金利バブルの崩壊

インフレが起こってしまったならば、もう低金利政策は出来なくなる。金融引き締めが始まり、資産価格が下落を始める。

資産価格の下落も、普通の状況ならば相応のダメージだったかもしれない。別に金融市場が適切に上下することは悪いことではない。だが、40年もの低金利政策の結果、世の中には資金がばら撒かれ過ぎてしまった。

ダリオ氏はこう続ける。

世界中の人々が多くの資産を保有しており、その資産を買うためにお金を借りている。そして資産価格は下がっている。

借金のためのコストは上がり、借金をして買った資産は下落している。低金利に依存した人々には最悪の状況である。その一端がシリコンバレー銀行の破綻だったに過ぎない。破綻のニュースのあとすぐに筆者がこう書いたことを思い出してほしい。

全部で31兆ドル存在する米国債の価格が利上げによって大きく下落しているのだから、数千億ドルや数兆ドル規模の損失はアメリカ経済に去年からずっと存在しているのであって、数百億ドルのキャッシュフローが尽きて死んだシリコンバレー銀行など氷山の一角に過ぎないし、今更そんなことはニュースでも何でもない。

いつものことだが、ここでは世界最高のファンドマネージャーの言うことを事前に先取りして読者に伝えている。

債務の量と貨幣の量

さて、今回一番考えてほしいのは、債務の量と貨幣の量である。

長年の緩和政策によって大量の借金が積み上がった。中には国債もあれば社債もある。

問題は、それを持っている人(お金を貸している人)は後でお金が返ってくることを前提にそれを持っているということだ。

だが、金融引き締め政策とは市中の貨幣量(マネーサプライ)を減らす政策である。お金をばら撒いてインフレになったのだから、インフレを抑制するためにはばら撒かれた貨幣を回収する必要がある。

だが債務自体については人々が貨幣が全額返ってくることを想定しているのに、その貨幣の全体量が減ってしまえば、返ってくる貨幣を誰かが諦めなければならないということになる。

当たり前の話ではないか。そしてそれをデフォルト(債務不履行)と呼ぶ。

ダリオ氏はこう続けている。

債券を持っているということは、後でお金を受け取る権利があるということだ。だがその権利が世界中で多過ぎる。

だから債券保有者には2つの可能性がある。お金を満額受け取ることが出来なくなるか、紙幣印刷で価値の薄まったお金を満額受け取るかだ。

どう考えても避けられない二者択一

だから貨幣量を減らす政策(金融引き締め)を続けるのであればデフォルトや倒産は増え続けなければならず、貨幣量を維持するのであれば物価はこのまま高騰を続ける。

貨幣の量と債務の量がどうなるかということを考えればほとんど算数の問題に近い当たり前の結論である。だがシリコンバレー銀行の破綻後も余裕をかましている政府や中央銀行の役人たちにはそれが理解できない。基本的に彼らには経済のことは何も理解できない。

経済不況かインフレ継続か、どちらかしかない。まともな異論があれば聞いてみたいのだが、残念ながら存在しないだろう。