筆者の他に金利低下を予想し続け、シリコンバレー銀行の破綻に伴う金利急落で利益を得た人物がいる。DoubleLine Capitalのジェフリー・ガンドラック氏である。

CNBCのインタビューからシリコンバレー銀行破綻に対する彼の反応を紹介しよう。

シリコンバレー銀行破綻

以下の記事で説明した通りだが、シリコンバレー銀行は顧客であったシリコンバレーのスタートアップたちがFed(連邦準備制度)の金融引き締めで窮地に追い込まれたことによって破綻した。

それで少し前までソフトランディング期待まで出ていたアメリカ経済に途端に暗雲が立ち込めている。筆者やガンドラック氏は市場がどうなろうが景気後退に賭けてきたが、市場の方は喜んだり悲しんだり忙しそうである。

誰かが言っていたが、市場で勝つためには誰もが酔っ払っている時にしらふでいることである。

長短金利逆転が示唆する景気後退

さて、では実際アメリカ経済はどうなるのだろうか。シリコンバレー銀行破綻を経て見通しは何か変わっただろうか。

解説記事に書いたように、シリコンバレー銀行の破綻自体は、Fedによる未曾有の金融引き締めで既に経済に起こっていた大規模な損失の一部分に過ぎない。

だがこのイベントを受けて金融市場では様々な動きがあった。そしてガンドラック氏はその中で長短金利差に注目している。

長短金利差とは、10年物国債の金利から2年物国債の金利を引いたものである。

通常は期間が長いほど金利が高いので長短金利差はプラスだが、2年物国債は今後2年の政策金利を織り込む一方、10年物国債は金利とより長期の経済動向に左右されるので、中央銀行が無理に利上げをしてそれが景気後退をもたらすと市場が予想する場合、2年物国債の金利が上がる一方で10年物国債の金利はそれほど上がらず、長短金利が逆転することがある。

そして長短金利が逆転するとき、つまり市場が利上げのやり過ぎを警告するとき、ここ数十年ではほぼ間違いなくアメリカ経済は景気後退に陥ってきた。

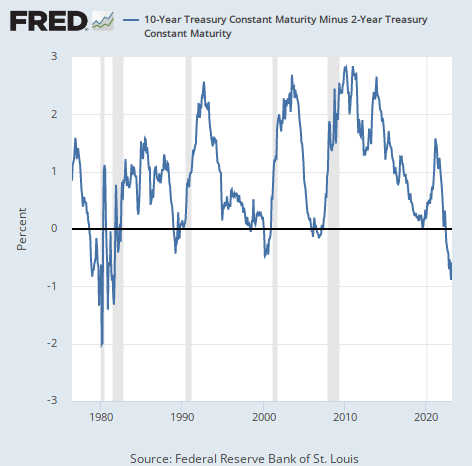

以下は長短金利差のチャートである。グレーの部分が景気後退であり、長短金利差がマイナスになってからグレーの部分が現れていることに注目したい。

2022年には筆者は物価高騰がこの状態を引き起こすことを予想し、長短金利の逆転に賭けるトレードを行なって利益を上げたことは読者も知っての通りである。

シリコンバレー銀行破綻で長短金利差に異変

その長短金利差はその後もマイナス幅の拡大を続けたが、シリコンバレー銀行の破綻を受けてこの動きが少し変わっている。

ガンドラック氏は次のように説明している。

長期国債は今、2年物国債よりも価格上昇が小さい。だからイールドカーブは大きく急勾配になったというか、逆イールドの度合いが大きく減った。これはまさに景気後退の最後の兆しで、景気後退が比較的早く来ることを意味している。

過去何十年にわたるすべての景気後退では、長短金利差の逆転が縮小してから数ヶ月で経済は景気後退に陥っている。

長短金利の逆転は、利上げが行き過ぎているというサインである。だが2年物国債の金利が高い水準にある限り、市場はその高い短期金利が持続可能だと考えているということになる。

それはいずれ景気後退をもたらすが、当面は金利は高くなることを意味している。

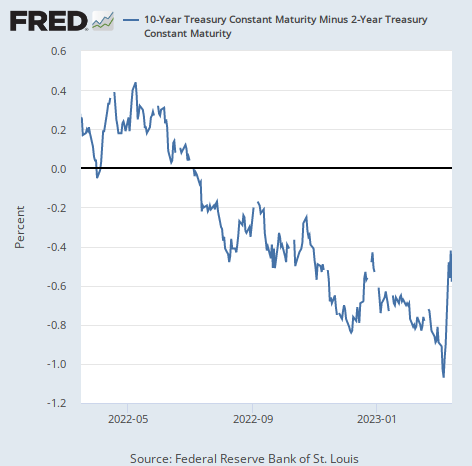

だが長短金利差のチャートの最近の部分を見ると次のようになっている。

シリコンバレー銀行の破綻を受けて長短金利逆転が急激に戻している。

長短金利逆転が解消するとき

これは何を意味するのだろうか。長短金利が大きく逆転していたときは、2年物国債の金利は政策金利が当面高く保たれることを意味していた。だがシリコンバレー銀行の破綻で2年物国債の金利が大きく下がり、長短金利の逆転は緩和された。

つまり、長短金利差のチャートは元々「政策金利がこれから高くなり過ぎるので長期的には経済が沈む」ことを予想していたが、今や「政策金利を高く保てないほど景気後退が差し迫っている」ことを予想していることになる。

したがってガンドラック氏はシリコンバレー銀行の破綻によって景気後退がいよいよ近くなったと言いたいのである。彼は次のように述べている。

長短金利逆転がピークに達していた先週には、4ヶ月から6ヶ月以内に景気後退が起こる可能性は低かった。

だが逆転が解消され始めている今、4ヶ月から6ヶ月以内の景気後退が妥当に思えてくる。

インフレ政策の結末もいよいよ大詰めである。少し前までソフトランディング期待が囁かれていたことを考えると急展開ではないか。だが経済危機における相場とはそういうものである。短期的な市場の動きに惑わされないよう頑張ってもらいたい。