アメリカの元財務長官で経済学者のラリー・サマーズ氏が、CNNのインタビューでFed(連邦準備制度)の利上げ見通しについて語っている。

アメリカのインフレ動向

アメリカのインフレは複雑な状況である。原油価格は下がっており、住宅価格も下がっているがCPI(消費者物価指数)の住宅関連要素はまだ上がっており、サービスのインフレは加速している。

いずれにしてもインフレ率はまだ6.3%であり、サマーズ氏は現状について次のように述べている。

インフレが2%水準に確実に近づくような下落基調ではないことには疑問の余地がないと思う。そこに確信が持てるまで、Fedは緩和ではなく引き締めを行わなければならないだろう。

筆者はこの現状について、サービスのインフレは経済成長と一蓮托生であるという仮説を立てている。

つまり、サービスのインフレを下落させたければ、実体経済を下落させなければならない。一時はソフトランディングに期待していたサマーズ氏も、筆者の意見に近くなってきたようだ。彼は次のように続けている。

わたしの予想では、ある時点でFedは物価が制御不能に上がっていくことのないようにインフレを強く抑え込むことになるが、歴史的にそうなってきたように、その過程で景気後退を引き起こすことになるだろう。

筆者はこの予想から株価の下落に賭けている。

アメリカの利上げ動向

一方で政策金利はどうなるだろうか。Fedは利上げを続けており、最近利上げ幅が0.25%に縮小されたが、サマーズ氏は0.5%に戻す可能性について発言している。

だが重要なのは1回の会合でどれだけ金利を上げるかよりは、結局政策金利が何処まで上がるのか(いわゆるターミナルレート)の問題だろう。

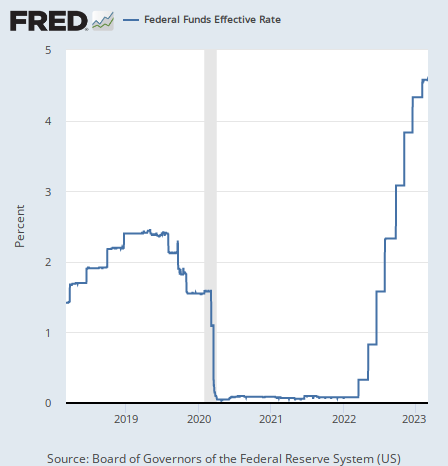

現在、アメリカの政策金利は4.5%であり、次のように上がってきた。

金利先物市場は5.5%までの利上げを織り込んでいる。サマーズ氏はGoldman Sachsが6%までの利上げを示唆していることについて聞かれ、次のように述べている。

6%になっても驚かないだろう。

それはわたしのメインシナリオではない。わたしのメインシナリオは5.5%かそれよりやや高いくらいだが、6%になってもそれほどは驚かない。

ちなみに筆者は今のところ5.5%か5.75%だと予想している。前にも述べたが、根拠は前月比年率のコアインフレ率が5%に収束していることである。

6%の政策金利も有り得なくはないのだが、金利がこの5%から大きく離れることはないだろう。それは引き締めのやり過ぎである。その場合にも、Fedは結局あとで利下げを行わなければならなくなるだろうが。

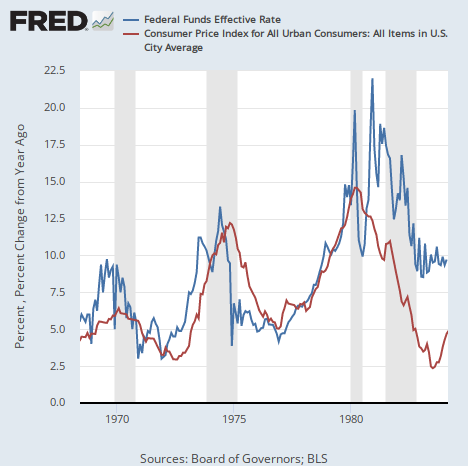

1970年代の物価高騰時代に政策金利が横ばいになったことなどないということに注目したい。

アメリカ経済の見通し

結局、インフレの問題はサービスのインフレがどうなるか次第であり、サービスのインフレは実体経済次第である。

そしてアメリカの実体経済についてはサマーズ氏は次のように述べている。

アメリカ経済は今後数ヶ月でエアポケット(訳注:飛行機が急に降下する区域)に入る可能性がある。

消費者が積み上げてきた預金はあと数ヶ月は持つだろうが、1年は持たない。

アメリカの家計はインフレで火の車である。

債券投資家ジェフリー・ガンドラック氏が次のように指摘してきたことを思い出したい。

2022年には食料品とガソリンのために消費者は借り入れ額を増やした。「人々はクレジットカードを大胆に使うことにためらいがない、これは将来にとって良い兆しだ」などというのは単純に馬鹿げている。人々は好んでそうしているわけではない。そうせざるを得ないだけだ。

インフレ動向は不確実のように見える。だが識者の議論を総合してみれば、結局はターミナルレートが5.5%なのか5.75%なのか6%なのかという細かい問題であり、政策金利がここから上がって下がるという大局に変わりはないだろう。

2020年の以下の記事から始まったアメリカのインフレ第1波もようやく終わろうとしている。

だが日本のインフレはここからである。