リーマンショックでサブプライムローンを空売りして大儲けしたことで有名なジョン・ポールソン氏が、アラン・エルカン氏によるインタビューでアメリカの今後の利上げについて語っている。

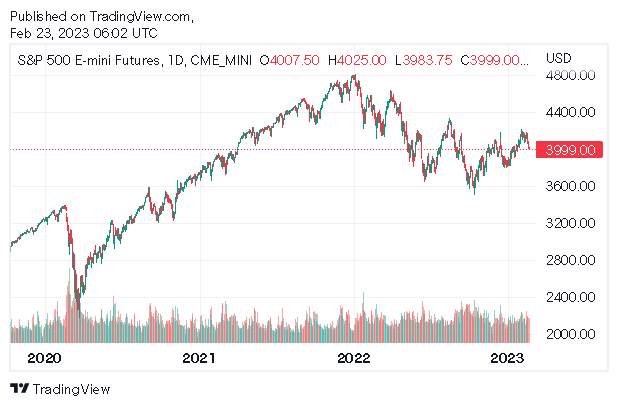

アメリカの高金利については、長く続くという見方とすぐに利下げに転換するという見方が交錯している。

今後の利上げ予想

利下げ派の筆頭は、アメリカのインフレ率急落を予想的中させ、年内のデフレ予想さえしている債券投資家のジェフリー・ガンドラック氏だろう。

一方で利上げ継続派の筆頭はCredit Suisseのゾルタン・ポジャール氏だろうか。

結局、インフレ率の推移についてはガンドラック氏、金利については去年夏の時点で5%という数字を持ち出したポジャール氏が一番正しかったと言える。

ではポールソン氏は利上げについてどう考えているのか。彼は次のように言っている。

利上げの終わりに近づいていると思う。利上げはあと最小で0.5%、最大で1%で、今後数回の会合で利上げは終了するだろう。

現在のアメリカの政策金利は4.50%だから、ポールソン氏は政策金利が5%から5.5%までに上がることを想定していることになる。(これを去年の夏に当てたポジャール氏はやはり天才的な化物なのだが。)

そこまでは現在の市場の織り込みと大差ない。だがポールソン氏は次のように続ける。

そして金利はほとんどの人が想定しているよりも長くそこに留まることになる。

多くの人が今年の後半から緩和を想定しているが、そうなるとは思わない。インフレは市場の想定よりも根強くなるだろうからだ。

アメリカのインフレ率については、全体としては9%から6%まで急落しているが、主に金融引き締めによる原油価格急落の影響であり、引き締めが効きにくい住宅やサービスのインフレはまだ加速したままである。詳しくはインフレの内訳を解説した以下の記事を参照してもらいたい。

だからポールソン氏は原油価格下落によるデフレ効果が終わる今年の半ば以降、インフレの根強さが明らかになると踏んでいるのだろう。その点では筆者やガンドラック氏と同じである。

利下げ転換はいつか

ではポールソンは利下げ転換を想定していないのか。そうではない。彼は次のように言っている。

だからFedはこれから数回の会合で0.5%か0.75%か1%利上げして、金利をその水準に保つだろう。

そして高金利は経済に深刻なショックが訪れるまで続き、Fedは経済を再び支えるために利下げをしなければならなくなるだろう。

ポールソン氏は、金利が高過ぎることによる経済急落を予想している。ポジャール氏と同じシナリオである。

そうなればどうなるか。ポールソン氏は具体的には次のようなことを想定している。

経済が予想されているより落ち込むか、失業が予想されているより増えるか、株価が予想されているより下落する。

そうなればやはり、株価の下落は避けられないだろう。

結局のところ、金利が下がるか、金利は一時的に高く維持されるが株価が下がってから金利が下がるか、どちらかなのである。金利はこの辺りが天井だという長期の相場観は揺るがない。

筆者としては2年内の利下げを見込んで2年物国債を買い持ちにしている以前の判断を維持したい。

ガンドラック氏らよりは多少タカ派である。ポールソン氏からもそれほど離れていないかもしれない。

2年物国債は今後の政策金利の動向を先回りするとは言うが、2年とはなかなかに長い期間である。金利が2年も5%で維持されたら経済がどうなるか想像してみてほしい。それが今後の金利とドル、そして株価の動向を決める。

ソフトランディング

ちなみにポールソン氏は巷で話題になっているソフトランディングの可能性についても一応認めている。彼は次のように付け加えている。

だがソフトランディングになる場合、つまり景気後退にはなるが緩やかな後退で、失業率が3.5%から5%程度までにしか上がらない場合、それほど早い利下げにはならないだろう。

だが筆者はそのシナリオが有り得るとは考えていない。金融政策か財政政策のどちらかが経済を助けなければならない。だが金融政策は高金利、財政政策は下院を野党共和党が抑えたためにバイデン政権はあと2年ばら撒きを行えない。

また、インフレのうちサービスなど経済の中心に位置する要素がGDPよりも強いということが重要である。GDPは緩やかではあるが着実に減速している。

経済はインフレより弱いのである。であれば、高金利がインフレを退治するという前提のもとでは、経済成長はそれ以上に退治されてしまうほかない。

結論

いずれにしてもポールソン氏は高金利維持による経済減速、その後の利下げ転換を予想している。ガンドラック氏が今年後半の利下げを考えているとすれば、ポールソン氏は来年だろうか。

そしてこれはポールソン氏の金価格上昇予想のタイムフレームにも影響するのではないか。

ポールソン氏が利下げよりも先に株価下落を想定しているのであれば、株価の下落は金価格にも悪影響を及ぼす。リーマンショックの事例を参照してもらいたい。

だが2008年はインフレはなかったが、現在の市場はインフレが金価格を底上げしている。そこを考慮すれば株価下落の場合も金相場はそれほど悪くならないかもしれないが、筆者はやはりリスクオフでも利益となるドル円の空売りを選びたい。

円の側、つまり日銀の話もしたいのだが、なかなか時間がないのである。