2022年の米国株空売りに続いて、今年も株式の空売り(下落に賭けるトレード)を実行する。しかし今年は米国株と日本株に資金を半分ずつ振り分けることにする。

インフレと株価の関係

まずは世界の株式市場の中心である米国株のこれまでの状況からおさらいしていこう。去年の株式市場は終盤まで下落が続いた。その原因は世界的な物価高騰を抑制するための金融引き締めである。

2021年、アメリカの現金給付が原因で既に発生していたインフレを、中央銀行であるFed(連邦準備制度)は黙殺、量的緩和を続けてインフレを煽り、ジェフリー・ガンドラック氏ら著名投資家を激怒させた。

だが結局インフレは止まらず、2022年にはFedも急激な利上げを行ない、インフレを抑え込もうとすることになる。

株式市場は低金利で価格が持ち上げられていたため、その前提を失い株価は下落していったのである。以下はアメリカの株価指数S&P 500のチャートである。

読者はご存知の通り、2022年は筆者は以下の1月の記事で空売りを表明、その後7月に利益確定、その後8月に株価が反発したところで再び空売りし、12月に再び利益確定した。

12月に利益確定した理由は、アメリカのインフレ率がついに下落を開始したことで金利低下が一時的であれ株価にプラスの効果をもたらすと判断したからである。インフレ率の最新情報については以下の記事を参考にしてもらいたい。

暴落シナリオは健在か

だが一時的にはポジションを手仕舞ったものの、高金利に苦しむ企業の企業利益が圧縮され、株価が下落に向かっていく長期シナリオがどうなるのかについては保留にしておいた。

あるいは金利水準が株価の弱気派にとって魅力的な水準に上がってくるまで待つつもりでいた。するとアメリカの長期金利はインフレ長期化を予想して再び上がり始めた。

この長期金利上昇には一部で囁かれているソフトランディングシナリオも織り込まれている。高金利がインフレを抑制しても経済成長率や企業利益はそれほど下がらないという楽観論である。

下落している企業利益

だが株価にとって経済成長率よりも重要な企業利益は下落を続けている。S&P 500の1株当たり利益の予想値は下方修正を続けており、2023年の1株当たり利益が2022年の1株当たり利益を下回る状況はほぼ避けられない。

つまり、経済成長率こそぎりぎりプラス成長を保っているものの、企業利益がマイナス成長になる業績リセッションはほぼ避けられない状況となっている。

そしてそもそも、現在の1株当たり利益の下方修正は、今後の企業利益減少を大幅に過小評価している。何故ならば、インフレ率が下落して企業利益や経済成長率がそれほど下落しない(今の市場はそれを織り込んでいる、長期金利の上昇がその証拠である)ことは有り得ないからである。

インフレ率が下落すれば経済成長率も下落する

ここまで言えば、その理由はここの読者には明らかだろう。現在インフレ率は全体では下落を続けているが、内訳を見てみればエネルギーのインフレは減速、住宅とサービスは加速となっており、住宅とサービスのインフレがいつ収まるのか、そしてそれらが収まった時に経済に何が起こるのかということに筆者は注目している。

そしてそのリサーチは既にやっておいた。サービスおよび住宅のインフレは、実体経済が持ちこたえている限りインフレ加速を維持するが、実体経済が落ち込んだ時にようやく減速するということを以下の2つの記事で説明しておいた。

つまり、サービスのインフレも住宅のインフレも、実体経済が持ちこたえれば長引く可能性もあるが、それらが下落する時には実体経済も沈むということがこれらの記事で明らかになった。

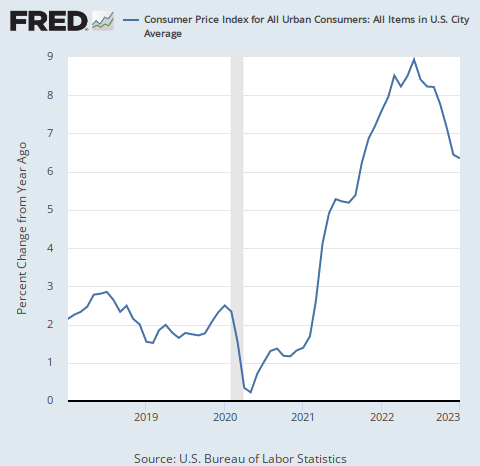

つまりどういうことか。インフレ率のチャートは以下のようになっているが、9%から6%まで下落してきているインフレ率も、経済が健全な場合は5%程度で下落が止まり、経済が沈めばそれ以下に落ちてゆくということになる。

2つのシナリオしか有り得ない

つまり、ここからの見通しは2つのシナリオしか有り得ない。インフレが下がらず金利も下がらないか、インフレが下がって金利も経済成長も企業利益も下がるかである。

この場合投資家はどう賭ければ良いか。インフレと金利高が継続する場合には、株価は今の水準を維持することが出来ない。

現在のバリュエーションはかなり割高であり、経済のソフトランディングを前提としている。理性的な債券市場でさえソフトランディングを織り込んでいるのだから、より感情的な株式市場がソフトランディングを織り込んでいるのは当然である。

そしてそれは期待が外れれば株価が下落することを意味している。そして金利が高く保たれれば、既に始まっている企業利益の低下は止まらないだろう。結局、今の株価水準は低金利にならなければ正当化できないのである。

ではもう1つのシナリオ、インフレが下がって金利と企業利益が下がる場合にはどうなるか。株価の動向は金利低下のプラス効果と企業利益低下のマイナス効果のどちらが勝つかに左右される。ジョージ・ソロス氏やスタンレー・ドラッケンミラー氏は金利低下が勝つ方に賭けているようだ。

結論

だが筆者は後者のシナリオにおいても株価はそれほど良いパフォーマンスにはならないのではないかと踏んでいる。株価は反発したように見えて最高値からまだ20%近く落ちたままである。

だが筆者に言わせればこの水準でも株価はかなり高い。企業利益が下がり、金利は上がっているからである。

だが後者のシナリオにおいて株価の空売りが損を出す可能性を筆者は否定しない。だから金利低下に賭けるトレードも同時に行なっておくのである。

とりあえずはこの組み合わせでポートフォリオを構成しようと思うが、状況によって組み合わせは変わるかもしれない。

また、金利上昇と言えばやはり今年の相場は日本である。日本では長年株価を支えてきた日銀の金融緩和が終わろうとしている。

特にガンドラック氏は次のように日銀のインフレ政策を皮肉っている。

日銀は賢明だ。80階の窓から飛び降りて、70階分落下したところで「今のところは良い状態だ」と言っているようなものだ。

米国株の空売りか日本株の空売りか、どちらも捨てがたいので迷ったが、資金を半分ずつ振り分けることとする。日経平均のチャートは次のようになっている。

この組み合わせも変えるかもしれないが、とりあえずはこれで行こうと思う。

日本の量的緩和をめぐる状況は最悪である。詳しくは以下の記事を読んでほしい。

植田新総裁が黒田氏のやったことの後始末をさせられる。インフレを止めるための利上げ政策は、失業の増加と株価の暴落をもたらすが、本来責められるべきインフレ政策を行なった人間はその頃には何処かに消えている。

黒田氏の取り巻きだった現副総裁たちは、自分のやったことの後始末をさせられることを恐れて総裁就任を断ったらしい。酷い話である。

大経済学者フリードリヒ・フォン・ハイエク氏はもう何十年も前に著書『貨幣論集』で次のように言っていた。

将来の失業について責められる政治家は、インフレーションを誘導した人びとではなくそれを止めようとしている人びとである。

だが誰も彼のインフレ政策に対する忠告を聞かなかった。そして人類は紙幣印刷による物価高騰を繰り返した。これもまた酷い話である。

この相場で儲けたい投資家は、ハイエク氏の著書と以下の記事を読んでおく必要があるだろう。

貨幣論集