DoubleLine Capitalのジェフリー・ガンドラック氏が年始の自社のRound Table Primeで2023年のアメリカのインフレ率について語っているので紹介したい。

インフレ率、急騰から急落へ

ガンドラック氏のインタビューは常に興味深い話題を提供してくれるが、年始のRound Tableは格別である。自社主催のウェブキャストということもあり、ガンドラック氏がメディアのインタビューよりも自由に語っている。

例えば去年のRound Tableではインフレをもたらした政府のインフレ政策を次のように批判した。

コロナで生産能力が落ちている状況で何兆ドルもの資金をばら撒けば、物価が上がるということは頭の良い12才児なら分かるだろう。

そもそもインフレ政策がインフレをもたらすのは当たり前だろう。筆者やガンドラック氏のような人間はそれに驚いている人々を見ると対応に困ってしまう。

ガンドラック氏は去年のインフレ率について次のように語っている。

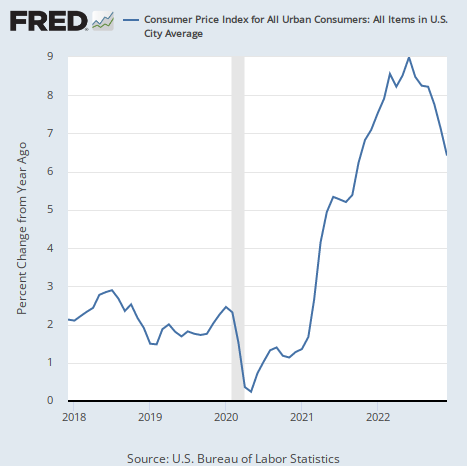

インフレ率はまず、上方向に大きく動いて衝撃を与えた。CPI(消費者物価指数)のメインの数字は9.1%まで上昇した。

中央銀行は未曾有の財政刺激の最中に緩和を長く続け過ぎた。

そしてインフレ率は9.1%まで上がり、現在の金融引き締めを引き起こした。

長期的に考えれば、緩和した分は引き締めしなければならなくなる。そしてトータルでは、人為的な経済操作が歪みを生み出した分だけ経済は損をする。それがマクロ経済学である。

こうして世界経済はここまでの40年を緩和で支えるためにこれからの40年を犠牲にしてきた。インフレが起こったことが転換点である。インフレ下では緩和ができないからである。

緩和をしたがるのは、自分の利益のために長期的に物事を考えたくない人間だけだ。だが政治家にはそういう人間しかいない。

そうしてFed(連邦準備制度)は去年から引き締めを開始した。そして今度は経済が沈んでゆく。インフレ率は急騰から急落に転じている。

そして筆者やガンドラック氏の予想では、このトレンドは継続する。ガンドラック氏は次のように言っている。

インフレ率は下落してゆく。

われわれの予想では6月に発表される5月のインフレ率は4%になるだろう。

その後その辺りで安定するか少し上昇するかもしれない。

半年後にインフレ率の急落が多少収まるという予想は、以下の記事で筆者が述べたものと同じである。理由についてはそちらを参照してもらいたい。

以下の記事で説明したインフレの内訳を見ると、今後半年のインフレ率の急落継続はほとんど疑問の余地のないように思える。エネルギーや食料品、住宅、サービスのすべての要素が中期的には下落に向かっている。

インフレ減速は2%で止まるのか

一方で問題はその後のインフレ率の推移である。

市場のCPI予想やエコノミストのコンセンサスによれば、インフレ率は2%か2.5%辺りまで下がり、そこで魔法のように停止してから3年間横ばいになると予想されている。

これはまったく非論理的だ。インフレ率が36ヶ月連続で完璧な横ばいになることはない。

インフレ率急落が目標の2%でいきなり都合よく止まると予想しながら、何故そうなるのかをFedも誰も説明できない奇妙な状況を読者はどう見るだろうか。

ラリー・サマーズ氏はソフトランディング期待を希望的観測と呼んだが、現在の市場における本当の希望的観測はこのインフレ予想である。ガンドラック氏は以前次のように言っていた。

何故2%で止まるのか? そこに何か魔法でもあるのか?

インフレ率急騰は行き過ぎた、そして急落も行き過ぎる

ガンドラック氏は今回の動画でも次のように言っている。

Fedがいまだに金融引き締めを続ける気で、経済が明らかに減速しており、あらゆる景気後退の指標が景気後退がもうそこまで来ているか、6ヶ月後に起こると言っているのに、インフレ率が9.1%から急落している勢いのなかでいきなり2%で止まる理由が分からない。

これはほとんど振り子の法則のようなものだ。落ちてきた振り子はいきなり下で止まったりはしない。

GDPの10%を超えるばら撒きを2年連続でやっておきながら物価高騰は起こらないと主張していた政治家や中央銀行家が2022年に派手にコケたのと同じように、Fedは今もまたインフレ率急落は都合よく2%で止まると予想している。

だがガンドラック氏はそうは予想していない。彼は次のように言っている。

Fedが引き締めを続けて経済が更に弱まれば、インフレ率は4%どころか年内のどこかでインフレ率は前年同月比でマイナスになり得るということを債券市場は嗅ぎ分け始めている。

6ヶ月前にどういう状態だったかを考えればこれは恐るべきことだ。

インフレ率が乱高下する原因は、当然ながら経済予想を外しまくる中央銀行家が金利をコントロールしているからである。金利の動きを市場に任せた方がインフレ率は安定する。現金給付が物価高騰をもたらしたことも含めて、政治家と官僚がすべての元凶である。

だが正しい意見が主流派になることはない。人々はインフレが物価高を意味することさえ今年になるまで知らなかったのに、何故そんなことが期待できるだろうか。彼らに出来るのは、口を開きながら政府がそこに紙幣を落としてくれるのを待つことくらいである。だが彼らは紙しか食べられないだろう。

結論

ということで、Fedの緩和転換がなければ、経済は落ち込みを継続し金利は下がってゆく。筆者、ガンドラック氏、そしてスコット・マイナード氏の3者に共通する予想である。

一方でFedが緩和に転じてもやはり金利は下がることになる。金利低下は債券価格上昇を意味するので、ガンドラック氏が次のような結論になるのも頷けるだろう。

2023年は債券市場にとって極めて良い状況だ。

筆者は政策金利を先読みして動く2年物国債の金利低下に賭けている。2年物国債の金利は順調に下がっている。

そしてドルの金利低下は当然ドルの価値にも下方圧力を与える。ドル下落もまた筆者の今年のテーマである。