2016年1-3月期のForm 13Fが公開され、機関投資家のポートフォリオが公開された。Form 13Fでは米国株の買い持ちしか公開されないため、空売りが重要な最近の相場ではポートフォリオの全貌を掴むことが難しかったが、今回公開されたジョージ・ソロス氏のポジションはなかなか示唆に富んでいる。

金ETFと金鉱株の買い

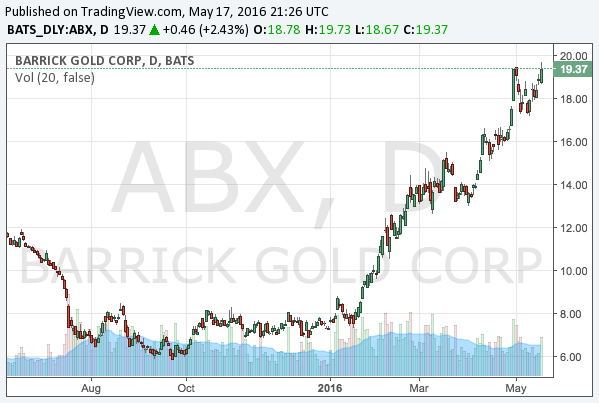

先ず目につくのが金鉱株と金ETFの買いである。今回公開された個別株ポジションのなかで一番規模が大きかったのはBarrick Gold Corporation (NYSE:ABX; Google Finance)であり、チャートは以下のようになっている。暴騰である。

このポジションは3月末のものであり、12月末には見られなかったため、ソロス氏は1月から3月のいずれかの時点でこの銘柄を購入したことになる。

また、金鉱株の他にも金ETFであるSPDR Gold Trust ETF (NYSEARCA:GLD; Google Finance)も購入しており、ソロス氏の金投資へのコミットメントが見受けられる。

何故金買いか?

ソロス氏の金買いは、以下の記事で紹介した世界経済への彼の弱気な見方に依拠している。

彼は1月のダボス会議で世界経済に対し弱気な見方を表明、中国のデフレが諸外国に輸出されるとした。アメリカのインフレ率が下がり、その結果として金融引き締めではなく金融緩和を予想するのであれば、金利が下がれば相対的に魅力が上がる金投資は正当化される。

米国が利下げに逆戻りすることを予想していたソロス氏であるから、金の買いは当然といったところだろう。

米国株の空売り

今回公開されたポジションのなかで、もう一つ象徴的なものはS&P 500に連動するETFのプット・オプションの買いである。プットの買いは価格の下落に賭けるトレードであり、上記のダボスのインタビューで同時に表明していた米国株の空売りを継続しているということだろう。

ポジションは3月末のデータであるが、3月末と言えばS&P 500のチャートで言えばほぼ高値付近である。現在の株価からほとんど変わっていないから、この水準から米国株は下落するとソロス氏は踏んでいるのだろう。

結論

今回のソロス氏のForm 13Fは金の買いと米国株の空売りという、非常に明確なグローバル・マクロのトレードということになった。その根底にあるのは先進国経済の長期停滞によるアメリカ経済の減速と、その結果としての利上げの失敗、緩和への逆戻りである。

金への投資についてはわたしは完全に同意する。わたしは2015年12月に金のポジションを開始したから、決断はソロス氏よりも早かった。以下は12月26日の記事である。

また、金についてはここで随時報告した通り、結局1月と2月の始めに更に買い増しをしている。

しかし、米国株については少し前に利益確定をして撤退した。

理由としては、利上げ観測がある間は米国株の上値は限られると踏んでいたが、将来予想通りに米国が利下げあるいは量的緩和の再開をした場合、それが米国株にとってプラスにならないとは断定出来ないからである。アメリカの場合、日本のようにマイナス金利のような苦肉の策ではなく、量的緩和の再開という本当の緩和手段が残されているからである。

ソロス氏は米国が緩和に逆戻りすると予想しながら、米国株を空売りしている。これはアメリカが緩和に逆戻りしたとしても株価が上がることはないと考えているということだろうか? それとも緩和に逆戻りするためには一度株価が下がらなければならないと考えているからだろうか?

いずれにせよ、わたしの意見は、株の空売りも有効かもしれないが、その資金があればその分金のポジションを増やした方が良いのではないかということである。アメリカの緩和に賭ける手段として、わたしは金投資の他に日経平均の空売りと米国REITの買いという戦略を用意しているが、どちらも金の買いに比べて欠点があると言わざるを得ない。

ソロス氏の言う通り、米国株はこのまま下がってゆくだろうか? グローバル・マクロ戦略の創始者とも言えるソロス氏の実力を引き続き傍観させてもらおう。