1月12日、アメリカの最新のCPI(消費者物価指数)統計が発表され、12月のインフレ率は6.4%(前年同月比、以下同じ)となった。前回の7.1%から更に減速し、昨年のピークである9.0%に比べてインフレ率は2.6%下落したことになる。

インフレ率の急落継続

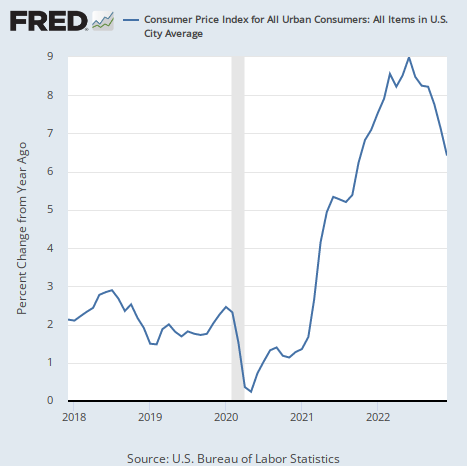

まずはいつも通りインフレ率のチャートを見てみよう。

インフレ率はピークからかなり下がって6.4%である。ちなみにこの数字は事前のアナリスト予想と一致していた。市場にとってはインフレの急減速を確認した形となる。

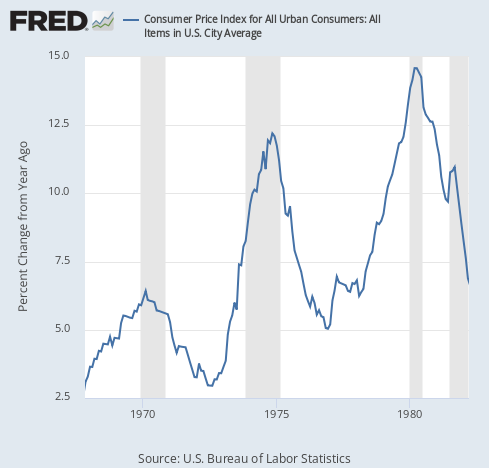

インフレ率の急低下に賭けている筆者としては好ましいチャートの形なのだが、やはり1970年代の物価高騰時と同じく、上がった時とほぼ同じ速さで下落していっている。当時のインフレ率のチャートを見てもらいたい。

やはり歴史から学ぶことは大切だと痛感させられる。

筆者の予想としては、このまま下落トレンドが続くというものである。だがそれを確認するためにもやはりCPIの内訳を見ていこう。

減速続くエネルギー

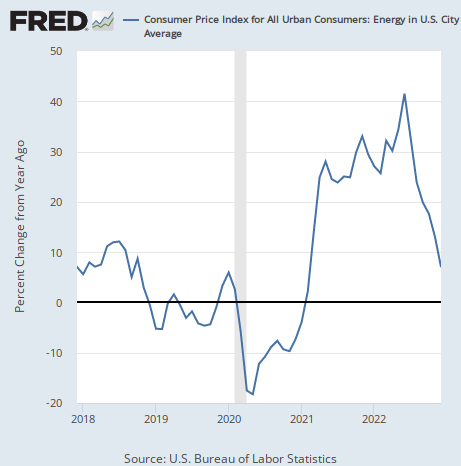

まず最初はエネルギーの価格である。継続して読んでいる読者には何の驚きもないだろうが、エネルギーの上昇率は7.0%となり、前回の13.0%から順調に減速している。

理由は、これもここの読者には言うまでもないことだが、下落が続いている原油価格である。

原油価格のチャートを見れば、前年同月比で見たエネルギーの減速はあと半年は続きそうだということが分かる。

比較対象となる前年のエネルギー価格が去年の年央でピークとなっているからである。

よってエネルギーに関しては予想通りで、それほど言うことがない。次は住宅である。

やや盛り返した住宅価格

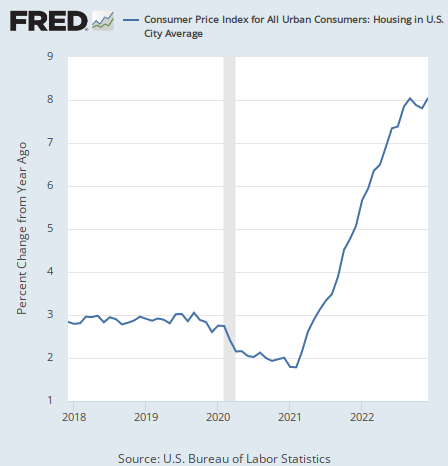

今回、少し意外だったのが住宅である。住宅の上昇率は8.0%となり、前回の7.8%からやや加速した。

アメリカにおいて、住宅価格自体は前年4月から減速し続けている。

それでもCPIの住宅の項目がまだピークを過ぎていないのは、ラリー・サマーズ氏が指摘しているように、家賃の更新などが済んでいない賃貸契約については、最新の価格が反映されていないため、ラグがあるからである。

逆に、ピーク時には20%ほども上昇していた住宅価格に対して、CPIの住宅の要素が8%の上昇で済んでいる理由もそこにある。

今回の数字はインフレ率の下落に賭ける投資家にとっては好ましい結果とは言えないが、先行指標である住宅価格自体が減速を続けている以上、CPIの住宅の要素も長期的には減速してゆくほかない。

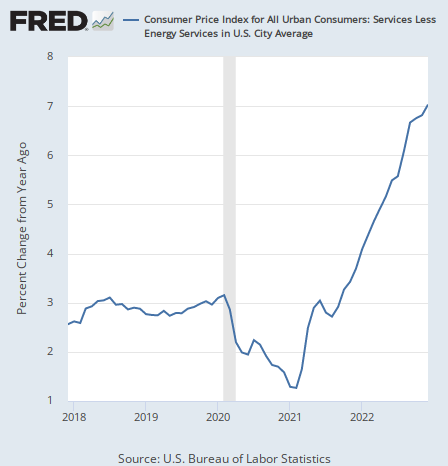

サービス価格は加速続く

最後に一番重要なサービス価格の上昇率は7.0%となり、前月の6.8%から加速した。

やはりまだ加速トレンドのままのようである。

何故サービスが一番重要かと言えば、サービスの主なコストは人件費であり、労働市場は物価の中で中央銀行の金融引き締めが一番効きにくい部分だからである。

とはいえ、少し前に発表された雇用統計では賃金の減速が確認されている。時給の上昇率のチャートをもう一度貼っておこう。

こちらも時給の数字の方が先行指標なので、CPIも最終的には従わざるを得ない。ラグがどれだけ続くかという問題である。

市場の反応

さて、この結果に対して金融市場はどう反応しただろうか。

まず見るべきは今後の政策金利の推移を織り込んで上下する2年物国債の金利だが、CPIの発表後金利は下がった。

インフレの数字自体は予想通りだったから、金利下落を予想している投資家にとっては無事通過といった感じだろう。

一方でドル円は結構大きく動いた。ドル円のチャートは次のようになっている。

こちらも順調に下落トレンドである。ドル円については、インフレ政策が誤りであることをようやく認め始めた日銀の動きも見ておかなければならない。日銀のやることを気にするなど何年ぶりだろう。彼らは緩和側にはもう何も出来ない状態が何年も続いていたから、次の動きは引き締めである。

2年物国債の金利とドル円の下落に賭ける筆者の2023年のトレードは正しく機能している。未曾有の利益となった2022年のインフレ・引き締め相場でのパフォーマンスに果たして勝てるだろうか。